08.07.2025 | 04:45

Achtung: Kritische Metalle als Zukunfts-Booster! thyssenkrupp, Power Metallic, Hensoldt und Nordex

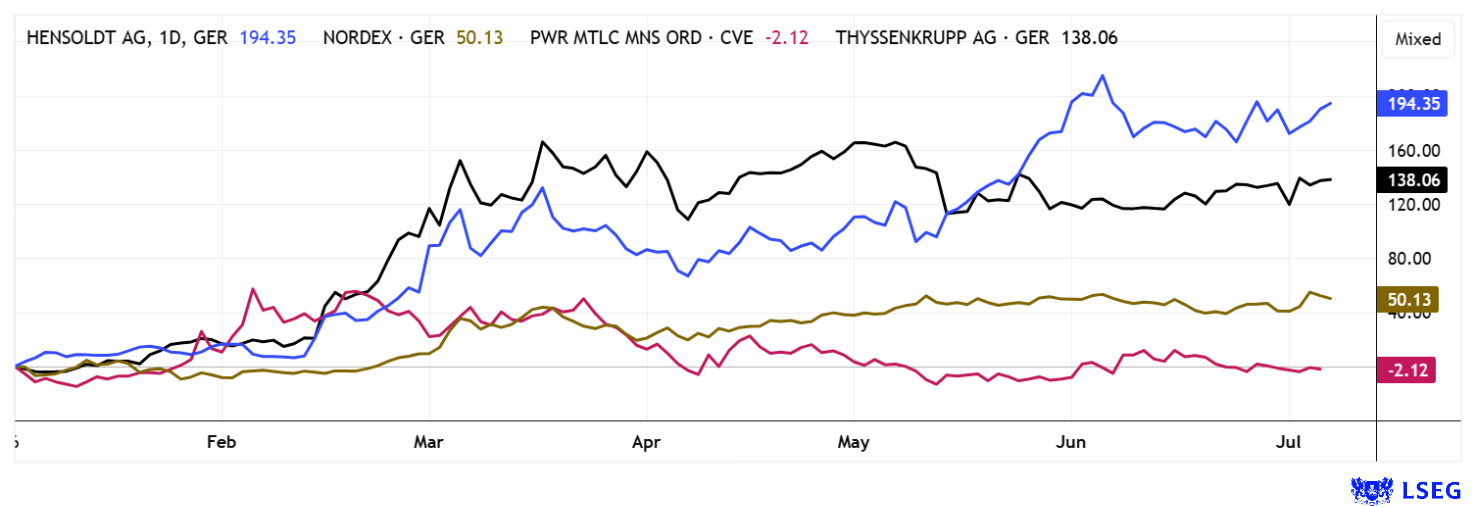

Der Start ins zweite Halbjahr produziert weitere Höchststände, doch die Schwankungsintensität bleibt. An den Börsen geht es aktuell Schlag auf Schlag, fast täglich wechseln die Kurse die Richtung. Getrieben von neuen Schlagzeilen zu Handelszöllen, geopolitischen Machtspielen und der Frage nach globaler Sicherheit. Während sich die Welt derzeit auf bewaffnete Konflikte fokussiert, rückt für Börsianer ein zentrales Thema zunehmend in den Vordergrund: Kritische Metalle. Diese Rohstoffe, von Seltenen Erden über Kupfer bis hin zu Gallium und Titan, sind das Rückgrat moderner Technologien, grüner Transformation und militärischer Stärke. In der Rüstungsindustrie könnten Engpässe bei kritischen Metallen heute zum strategischen Risiko werden, ein Umstand, den viele noch unterschätzen. Westliche Industrienationen erhöhen deshalb den Druck, sich Rohstoffquellen zu sichern und ihre Abhängigkeit von geopolitisch fragilen Lieferanten zu verringern. Wo sind die neuen Renditechampions für ihr Portfolio?

Lesezeit: ca. 5 Min.

|

Autor:

André Will-Laudien

ISIN:

HENSOLDT AG INH O.N. | DE000HAG0005 , NORDEX SE O.N. | DE000A0D6554 , POWER METALLIC MINES INC. | CA73929R1055 , THYSSENKRUPP AG O.N. | DE0007500001

Inhaltsverzeichnis:

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

Nordex – Bereits sehr gut gelaufen

Ein großer Abnehmer kritischer Metalle insbesondere Seltener Erden ist der Windenergie-Sektor. Im europäischen Windenergiemarkt rückte zuletzt Nordex in den Fokus von Investoren. Nach einer Phase starker operativer Schwankungen zeigt sich das Unternehmen nun operativ von einer besseren Seite, mit positiven Effekten auf Ertrag und Aktienkurs. Mit über 18 EUR markierte die Aktie in der letzten Woche ein 3-Jahres-Hoch, angetrieben durch überzeugende Kennzahlen zum Jahresauftakt. Im ersten Quartal erzielte Nordex ein EBITDA von 80 Mio. EUR, was einer Marge von 5,5 % entspricht, ein deutlicher Fortschritt im Vergleich zum Vorjahr. Zwar sank der Umsatz leicht auf 1,44 Mrd. EUR, doch ein kräftiger Anstieg beim Auftragseingang um 21 % konnte Investoren wieder versöhnen, vor allem dank wachsendem Servicegeschäft und Großaufträgen in Europa. Mit 2,2 GW ausgelieferter Turbinen liegt die Produktion nun auf einem stabilen Niveau, auch wenn wetterbedingte Verzögerungen in der Installation zu spüren waren. Der Auftragsbestand von über 11 Mrd. EUR sorgt darüber hinaus für solide Planbarkeit in den kommenden Quartalen. Experten erwarten für 2025 eine weitere Margenverbesserung auf bis zu 7 %. Unsicherheiten durch schwankende Rohstoffpreise und langsame Genehmigungsverfahren bleiben, doch Nordex begegnet diesen mit einer breiten Lieferantenbasis und effizientem Projektmanagement. Ein Malus darf genannt werden: Die Bewertung ist mit einem KGV 2025e von 27 bereits sehr sportlich.

Power Metallic Mines – Neue Lizenzen erhöhen das Potenzial

Power Metallic Mines aus Kanada sorgt inmitten globaler Rohstoff-Turbulenzen für großes Aufsehen. Entsprechend prägnant ist das Investoren-Interesse. Dass CEO Terry Lynch es mit seinen Wachstumsplänen ernst meint, zeigt er durch die zuletzt erfolgte Übernahme von weiteren 313 Mineralien-Konzessionen. Verkäufer ist die auch in Deutschland sehr bekannte Li-FT Power Ltd., welche vor allem im letzten Lithium-Hype mit großen Kursausschlägen nach oben auffiel. Da Lithium aber nur einen Teil der kritischen Lieferkette von Zukunfts-Metallen ausmacht, stiftet es sicherlich Sinn, die großen Besitztümer aus vergangenen Zeiten in bessere Hände zu geben. Die Börsenaufsicht der TSX Venture Exchange hat die Unterlagen bezüglich des Kaufvertrags zwischen Power Metallic Mines Inc. und Li-FT Power zur Einreichung angenommen. Gemäß Inhalt der Übereinkunft hat das Unternehmen eine 100-prozentige Beteiligung an verschiedenen Liegenschaften erworben, die an das Grundstück Nisk des Unternehmens in der Provinz Quebec angrenzen. Als Gegenleistung für die Grundstücke wird Power Metallic bei Abschluss der Transaktion dem Verkäufer eine Barzahlung in Höhe von 700.000 CAD leisten und weitere 6 Mio. Stammaktien des Unternehmens ausgeben. Darüber hinaus behält Li-FT Power eine Nettoschmelzabgabe (NSR) in Höhe von 0,5 % auf die Liegenschaften. Ein sagenhafter Deal für Power Metallic mit guter Langfrist-Perspektive!

Die aktuellen Trigger für die Power Metallic-Aktie (PNPN) sind die im Besitz befindlichen, hochgradigen Multi-Metall-Vorkommen mit höchster strategischer Relevanz. Genau dort, wo die Industrie nach verlässlichen Quellen für Kupfer, Nickel, Gold und Platingruppenelemente sucht. Nordamerika rückt mit seinen eigenen Ressourcen dabei immer mehr in den Mittelpunkt. Die Asien-Abhängigkeit sinkt sukzessive. Dank staatlicher Förderprogramme und politischer Stabilität zählen die Projekte zu den spannendsten im Markt. Aktionäre können bei diesem Prozess zu 100 % mitsegeln!

CEO Terry Lynch hat auf dem 15. International Investment Forum Ende Mai entsprechende Einblicke geliefert: Hier geht´s zu Video…

thyssenkrupp – Die Börse erwartet hier zu viel

Großes Gerangel um die Aktie des deutschen Traditions-Industrie-Konglomerats thyssenkrupp. Die Debatte rund um die Marine-Tochter TKMS gewinnt an Schärfe: Entgegen früheren Plänen wird der Bund nun doch keinen direkten Einstieg bei der Marinesparte wagen. Stattdessen sucht der Duisburger Konzern nach einem strategisch passenden Minderheitsinvestor, vorzugsweise aus der deutschen Industrie oder dem europäischen Ausland. Ins Spiel gebracht wurden bereits Thales und Fincantieri, beide mit maritimer Expertise und europäischer Ausrichtung. thyssenkrupp will sich allerdings weiterhin die Mehrheit sichern und federführend bleiben. Parallel dazu sickern neue Details durch, wonach auch ein deutscher Finanzinvestor mit etwa 25 % Anteil als realistische Option gesehen wird. Für Berlin ist es wichtig, dass die nationale Verankerung gewahrt bleibt.

Dieses Modell scheint sich auch für das verlustreiche Stahlgeschäft durchzusetzen, denn der lange diskutierte Komplettverkauf an den tschechischen Milliardär Daniel Křetínský wird zunehmend unwahrscheinlicher. Stattdessen zeichnet sich eine Lösung mit einer Minderheitsbeteiligung um die 20 % ab, unterstützt durch milliardenschwere Fördergelder des Bundes, denn grüner Stahl steht weiter auf der surrealen Wunschliste deutscher Industrie-Träumer. Für den grünen Umbau der Stahlproduktion stehen rund 2 Mrd. EUR an Subventionen im Raum, eine zentrale Bedingung für den Erhalt der Wettbewerbsfähigkeit. Dennoch bleibt die thyssenkrupp-Aktie schwerfällig: Denn trotz positiver Impulse gelingt kein nachhaltiger Ausbruch über die psychologisch wichtige 10-EUR-Marke. LSEG-Analysten taxieren das Kurspotenzial derzeit bei eher verhaltenen 8,85 EUR. Anleger sollten also gut abwägen, ob der Kurswind nicht bald dreht oder nur Seegang bleibt.

Hensoldt – Ganz schön ambitioniert

Noch ein kurzer Kommentar zu Hensoldt. Die schwedische Regierung hat kürzlich die Beschaffung von sieben Feuereinheiten des Luftverteidigungssystems IRIS-T SLM beim deutschen Rüstungskonzern Diehl Defence bekannt gegeben. Das Auftragsvolumen liegt bei rund 810 Mio. EUR, deutlich niedriger als bei vergleichbaren IRIS-T-SLM-Deals anderer Länder. Grund für den vergleichsweise günstigen Preis dürfte sein, dass Schweden nicht alle Systemkomponenten bestellt hat. Nach Informationen aus gut unterrichteten Kreisen umfasst das Paket lediglich zwei TRML-4D-Radare von Hensoldt, obwohl für jede Feuereinheit normalerweise ein solcher Sensor benötigt wird. Es gilt jedoch als wahrscheinlich, dass weitere Radare zu einem späteren Zeitpunkt nachgeordert werden. Die Hensoldt-Aktie reagierte auf die Nachricht trotzdem mit guten Kursgewinnen. Bei 99,50 EUR beträgt das 2026e KGV nun 44 und der Umsatz wird rund 4-mal bezahlt. Anleger sollten langsam vorsichtig werden!

Sichere Rohstoffquellen in stabilen Regionen sind gefragter denn je, Nordamerika steht dabei ganz oben. In den USA unter Trump und auch in Kanada werden nun Bergbau-Genehmigungen deutlich schneller erteilt. Unternehmen wie Hensoldt, Nordex oder thyssenkrupp sind auf zuverlässige Zulieferketten in kritischen Metallen angewiesen, sonst steht die Produktion still. Power Metallic bietet hier mit seiner kanadischen Top-Liegenschaft eine echte Zukunftschance.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.inv3st.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.