07.07.2022 | 04:30

Asset Mix: Allianz, Nordex, Globex - was gehört jetzt ins Portfolio?

In wirtschaftlich volatilen Zeiten bedarf es einer klugen Investmentstrategie mit möglichen Umschichtungen im Portfolio. Welcher Asset-Mix bringt für Investoren die stärkste Rendite? Und worauf ist gerade bei erneuerbaren Energien in puncto Windkraft zu achten? Neben klassisch Gold als sichere Anlage gibt es die Möglichkeit einer Mineralienbank mit in sich diversifiziertem Angebot. Und lohnt sich überhaupt noch ein Platzhirsch wie die Allianz SE als Investition?

Lesezeit: ca. 6 Min.

|

Autor:

Juliane Zielonka

ISIN:

Inhaltsverzeichnis:

Der Autor

Juliane Zielonka

Die gebürtige Bielefelderin studierte Germanistik, Anglistik und Psychologie. Das aufkommende Internet in den frühen 90ern führte sie von der Uni zu Ausbildungen in Grafik-Design und Marketingkommunikation. Nach Jahren der Agenturarbeit im Corporate Branding wechselte sie ins Publishing und lernte ihr redaktionelles Handwerk bei der Hubert Burda Media.

Tag-Cloud

Aktien-Cloud

Nordex SE Aktie: wie rentabel sind erneuerbare Energien wie Windkraft am Standort Deutschland?

Nachhaltig orientierte Investoren liebäugeln immer häufiger mit Werten aus erneuerbaren Energien. Windkraft ist ein Teil davon. Doch mit starker Rendite ist aktuell bei der Hamburgerischen Nordex SE weniger zu rechnen. Die renommierte Vermögensverwaltung Stifel stufte die Nordex Aktie von Buy auf Hold herunter mit einem Kursziel von 9 EUR. Die Aktie befindet sich in einem kontinuerlichen Abwärtstrend und steht aktuell bei 7,69 EUR.

Erst im Juni schloss der Konzern das Rotorenblattwerk im Norden Deutschlands: in Rostock. Eine Entscheidung, die das Unternehmen bereits im Februar 2022 ankündigte. Für die 600 Mitarbeiter wurde eine Transfergesellschaft eingerichtet. Aus Management-Perspektive kam die Schließung zur richtigen Zeit, denn für jeden Standort in Deutschland sind die Energiepreise immens gestiegen und für einige Branchen steht die gesamte Produktion auf der Kippe. Laut Bloomberg berichtet die Vorsitzende des Deutschen Gewerkschaftsbundes (DGB) Yasmin Fahimi "Wegen der Gas-Engpässe droht der dauerhafte Zusammenbruch ganzer Industrien: Aluminium, Glas, Chemie“.

In den letzten Jahren hat sich der Wirtschaftsstandort Deutschland in eine fatale Abhängigkeit von russischem Gas gebracht. Durch den Konflikt in der Ukraine, zu trägen Entwicklungen in alternativen Energieversorgungen und beschlossenen Atom-Ausstieg wird fieberhaft nach Möglichkeiten gesucht, Produktion und die damit verbundenen Arbeitsplätze im Land aufrecht zu erhalten. Nordex befindet sich also mittendrin in den Folgen einer verschlafenen Energiepolitik. Der Aktienkurs spiegelt die aktuellen Probleme wider. Investoren sollten jedoch bei Windkraftanlagenherstellern nicht nur den geografischen Standort berücksichtigen, sondern die Rendite-Entwicklungen der gesamten Branche.

Die Größe des globalen Windenergiemarktes wurde 2021 auf 96,8 Mrd. EUR geschätzt und wird voraussichtlich von 2022 bis 2030 mit einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von 6,5 % wachsen. Der wachsende Bedarf, konventionelle Energiequellen durch erneuerbare Quellen zu ersetzen, wird den Markt für Windenergie in den kommenden Jahren voraussichtlich vorantreiben.

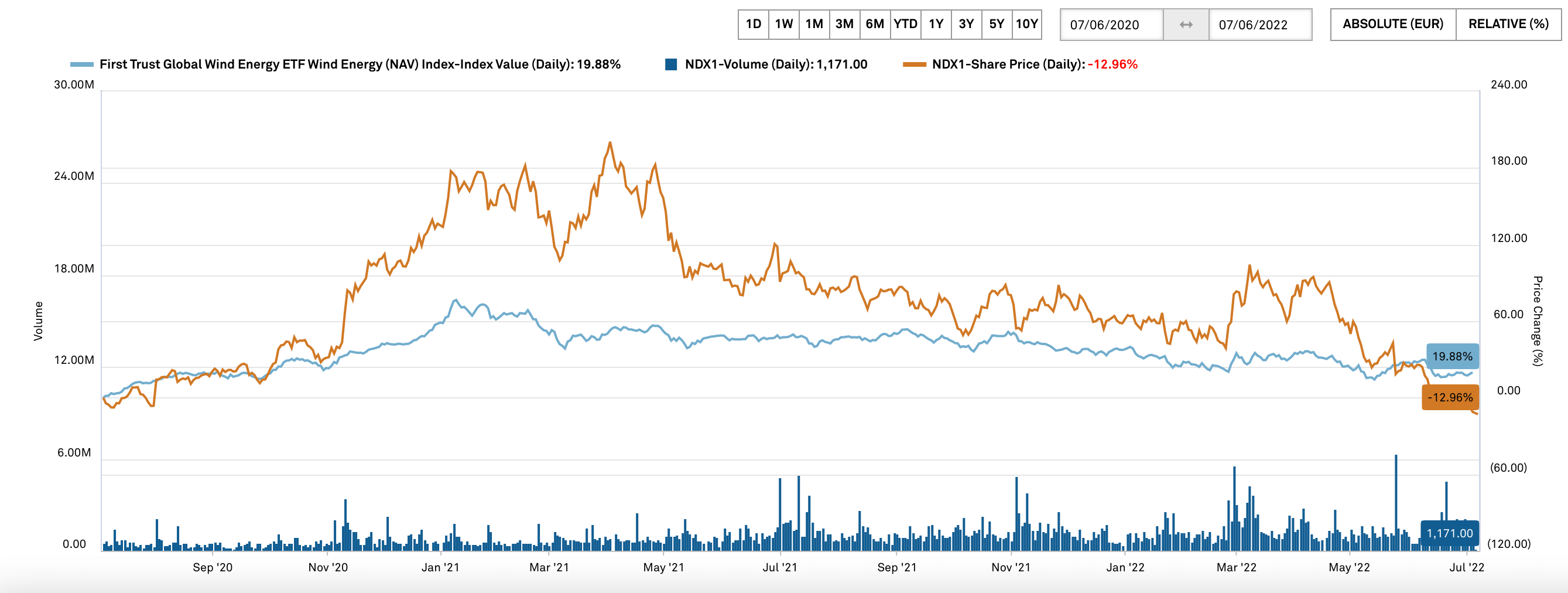

Wie sehr die Nordex Aktie in den letzten zwei Jahren kämpfen musste, wird deutlich im Vergleich zum First Trust Global Wind Energy ETF (ISIN US33736G1067). Während der ETF um 19,88 % stieg, sank die Nordex Aktie um 12,96 %.

Globex Mining - Die Mineralienbank als Alternative zum Gold im Banktresor

Investitionen in Edelmetalle wie Gold, Platin und Silber werden gerne in wirtschaftlich volatilen Zeiten verstärkt vorgenommen. Doch statt nur in ein Metall direkt zu investieren, bieten börsennotierte Explorer eine frische Perspektive auf breit diversifizierte Anlagemöglichkeiten.

Globex Mining ist ein Unternehmen, dass sich selbst als Mineralienbank bezeichnet. Es ist vergleichbar mit einem Inkubator für die begehrtesten Metalle dieser Welt. Das Geschäftsmodell ist aufgebaut wie eine kontinuierliche Wertschöpfungskette. Das erfahrene Team ist spezialisiert in die Akquisition von mineralstoffreichen Grunstücken und Claims. Sobald diese in ihrem Besitz sind, verfeinern sie die neu erworbenen Assets mit einem Ugrade: dies geschieht vor allem durch Untersuchungen nach Bodenschätzen durch (die eigentliche Exploration).

Einnahmen erzielt Globex Mining durch durch Optionen, Aktien und Tantiemen. Diese Vorgehensweise führt zu einer äußert geringen Verwässerung der Aktien im Umlauf. Das Geld wird in weitere Explorationen investiert, die zu neuen Mineralvorkommen führen. Darüber hinaus erschließen sie die Gelände bis hin zur Produktion und verkaufen einige Projekte gewinnbringend. So haben Investoren die Möglichkeiten, an einer Vielzahl von wertschöpfenden Prozessen teilzuhaben.

Globex Mining Enterprises Inc. wurde vor über 60 Jahren gegründet. Seine Explorationen befinden sich hauptsächlich in Europa, Kanada und den USA. Das Unternehmen ist schuldenfrei und verfügt über Cash-Reserven in Höhe von 19,6 Mil EUR, eigene Aktienanteile und veräußerbare Sicherheiten.

In seinem breit gestreuten Portfolio befinden sich Gebiete mit Bodenschätzen an Kupfer, Zink, Blei, Nickel - unter den Edelmetallen herrschen Vorkommen an Gold, Silber, Palladium und Platin vor. Auch seltene Erden, die besonders für die Energiewende gefragt sind, befinden sich in ihrem Besitz. Statt nur einem Edelmetall in einem Bank Tresor ist Globex Mining wie eine Bank für Mineralien mit zunehmender Wertschöpfung.

Allianz SE Kurs bewegt sich bei 176 EUR, Analysten sehen Kursziel von 264 EUR

Warren Buffett hat mit Investitionen in Versicherungsunternehmen wie Geico ein Vermögen aufgebaut. Die Allianz Gruppe ist einer der weltweit führenden Versicherer und Vermögensverwalter mit 126 Mil. Privat- und Firmenkunden in mehr als 70 Ländern. Die Allianz SE ist die Dachgesellschaft der Allianz Gruppe. Mit ihrem breiten Angebot an Rückversicherungsprodukten wendet sich die Allianz SE insbesondere an die operativen Versicherungseinheiten des Allianz Konzerns (konzerninternes Geschäft), aber auch an Dritte (externes Geschäft). Die Produktpalette umfasst proportionale und nichtproportionale Rückversicherungsdeckungen für Schaden-, Unfall-, Lebens- und Krankenversicherungen.

Die Allianz SE Aktie bewegt sich aktuell bei einem Kurs um 176 EUR. Im März 2020 zu Beginn der Corona Pandemie fiel der Kurs auf 146 EUR. Erst in der letzten Investorenpräsentation konnte die Allianz SE das Vertrauen ihrer Shareholder stärken, denn laut einer Notiz der Berenberg Analysten Michael Huttner und Thomas Bateman machen die regionalen und spezialisierten EInheiten 15 % des operativen Gewinns aus. Die Auswirkungen der Inflation auf den deutschen Versicherer - negativ im Sachversicherungsgeschäft, aber überschaubar - und höhere Zinssätze - die im Jahr 2022 zu einem Anstieg der Kapitalerträge um 400 Mil. EUR führen dürften - werden nun klarer gesehen, so die Analysten.

Die Allianz SE erwägt, ihre Investitionen in Aktien zu reduzieren und mehr Anleihen zu kaufen, da die Anleiherenditen derzeit sehr attraktiv sind. Dies könnte die Solvenz erhöhen und die Ansicht unterstützen, dass die Allianz SE später im Jahr 2022 weitere Rückkäufe ankündigen könnte, so die Analysten. Laut den Ergebnissen aus Q1 2022 bleibt der Konzern mit seinem Aktienrückkaufprogramm von 1 Mrd. EUR auf Kurs und hat bisher 2,4 Mil. Aktien für 500 Mil. EUR bis Ende April 2022 erworben. Die Solvency-II-Kapitalquote liegt bei 199 %. Solvency II ist ein Reformprojekt der Europäischen Kommission zur Festlegung neuer Solvabilitätsvorschriften für Versicherungsunternehmen.

Berenberg empfiehlt die Aktie zum Kauf mit einem Kursziel von 264 EUR. Am 5. August 2022 veröffentlicht die Allianz Gruppe die Ergebnisse zum 2. Quartal 2022. Dagegen wettet Investor Ray Dalio mit seinem Bridgewater Hedgefunds weiter auf fallende Kurse und sagt Europa und dem Westen düstere Zeiten voraus. Seine größte Wette ist dabei die Allianz Aktie mit einem Volumen von 388 Mil. EUR.

Investitionen am Wirtschaftsstandort Deutschland wie die Nordex SE stehen vor den Herausforderungen der explodierenden Energiepreise, dem Zuliefern der entsprechenden Materialien und müssen aus unterschiedlichen Gründen Produktionsstandorte schließen. Windkraft an sich hat sich in den letzten zwei Jahren als wachsendes Investment heraus gestellt. Die Energiewende gelingt zäh, doch mit unerschütterlicher Hartnäckigkeit. Wer alternativ auf Klassiker wie Versicherungsunternehmen setzt, kann mit der Allianz SE eine ruckelige Reise antreten - wenn man dem bekannten Hedgefund Investor Ray Dalio Glauben schenken mag. Analysten sehen die Entwicklung der Aktie etwas optimistischer. Wer über Edelmetalle und generell Metalle als Anlage nachdenkt, sollte sich die Mineralienbank wie Globex Mining genauer anschauen. Das Geschäftsmodell entlang der Wertschöpfungskette, die hohen Cash-Reserven und die Schuldenfreiheit bieten gerade risikoscheuen Investoren ungeahnte Möglichkeiten der Wertentwicklung.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) ggf. künftig Aktien oder andere Finanzinstrumente der genannten Unternehmen halten oder auf steigende oder fallende Kurse setzen werden und somit ggf. künftig ein Interessenskonflikt entstehen kann. Die Relevanten Personen behalten sich dabei vor, jederzeit Aktien oder andere Finanzinstrumente des Unternehmens kaufen oder verkaufen zu können (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei unter Umständen den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.inv3st.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.