03.05.2023 | 04:44

Der Kupfer-Krieg! Nordex, Orestone Mining, Nel ASA, ThyssenKrupp - Mangelware Kupfer belastet den GreenTech-Ausbau

Mitte April fand in Chile die World Copper Conference 2023 statt. Glaubt man den referierenden Experten, dann benötigt die weltweite Energiewende immense Investitionen in neuen Industrie-Metall-Minen, im speziellen bei Kupfer. Das rote Leitmetall ist sehr selten geworden und die großen Lagerstätten arbeiten an ihrer Kapazitätsgrenze. Eine Zahl trieb den Teilnehmern der Konferenz die Bleiche ins Gesicht. So müssen laut Schätzungen der International Copper Association (ICA) mindestens 105 Mrd. USD aufgewendet werden, um genug Minenkapazität für die kommende Nachfrage bis 2023 bereitzustellen. Umgerechnet in Mengen bedeutet dies 6,5 Mio. t mehr als die gesamte Produktion aus dem Jahr 2022. Wer diese Zahlen hört, zweifelt an der erfolgreichen Lösung der Klimawende. Einige Aktien sollten in diesem Zusammenhang beachtet werden.

Lesezeit: ca. 3 Min.

|

Autor:

André Will-Laudien

ISIN:

ORESTONE MINING CORP. | CA6861543032 , NEL ASA NK-_20 | NO0010081235 , THYSSENKRUPP AG O.N. | DE0007500001 , NORDEX SE O.N. | DE000A0D6554

Inhaltsverzeichnis:

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

Orestone Mining – Hier liegt Kupfer und Gold im Boden

Die größten Kupferreserven weltweit befinden sich in Chile. Hier baut das Unternehmen Codelco ungefähr 1,8 Mio. t des begehrten Metalls jährlich ab. Auf den nachfolgenden Rängen befinden sich BHP mit 1,7 Mio. t, Freeport-McMoran mit 1,5 Mio. t und Glencore mit 1,3 Mio. t. Nimmt man die aktuelle Förderung der Branchenriesen zusammen, so ergibt sich in etwa der zusätzliche Bedarf von 6,5 Mio. t, die von ICA als Mehrbedarf identifiziert wurden.

Geht man auf die Suche nach möglichen Kupfer-Projekten, so stößt man auch auf den kanadischen Explorer Orestone Mining (ORS). Dieser besitzt ein 105 qm² großes Kupfer-Gold-Projekt namens Captain im Norden von British Columbia. Das Projekt befindet sich in einer perfekten Jurisdiktion und umfasst eine Reihe von geeigneten Porphyrzielen, die durch geophysikalische Untersuchungen und Bohrungen bereits erkundet wurden. Ganz in der Nähe fördern die bekannten Gesellschaften IamGold und Centerra. Sollte Orestone erfolgreich sein, wird sich der wahre Wert der Liegenschaft sehr schnell aufhellen und es könnte ein Übernahmedeal anstehen.

Aktuell kombiniert Orestone die vorliegenden geologischen Daten mit neuen magnetbasierten Untersuchungen aus der Luft. Danach stehen weitere Tiefenbohrungen bis 1.000 m an, um den Metallkörper näher zu definieren. Noch befindet sich die Aktie im Winterschlaf und handelt zwischen 0,03 und 0,04 CAD. Damit ist das gesamte Projekt nur mit knapp 2 Mio. CAD bewertet. Sollten hohe Grade entdeckt werden, geht es vermutlich um mehrere 100 % nach oben.

Nordex – Nach dem Aufstieg jetzt der Fall?

Die meisten GreenTech-Lösungen zielen darauf ab, die fossilen Brennstoffe gegen regenerative Alternativen zu ersetzen. Was es aber braucht, sind Metalle. Gerade Wind- und Solaranlagen haben eine riesige Verkabelung und müssen wegen ihrer Wind- und Wetterfestigkeit auch solide gebaut werden. Das Hamburger Unternehmen Nordex ist ein Spezialist für große Windanlagen und Energie-Parks. Die Teuerungsschübe der letzten 2 Jahre haben voll durchgeschlagen und man war phasenweise durch die Corona-Pandemie daran gehindert, zeitgerecht zu liefern. Erst Ende 2022 setzte eine Entspannung ein. Auch der Aktienkurs des Unternehmens konnte sich vom Tief wieder glatt verdoppeln. Doch seit dem Erreichen der 15-Euro-Marke, kommt es zu einer erneuten Konsolidierung in der Aktie. Ein Grund könnte die Abflachung der Auftragseingänge sein, denn diese sind im ersten Quartal gegenüber dem Vorjahr im Hintertreffen. Zwischen Januar und März erhielt das Unternehmen Orders über 177 Windturbinen mit einer Gesamtleistung von ca. 1 GW, rund 200 MW weniger als 2022. Eigentlich sollte dies kein Beinbruch sein, doch nach 100 % Kursanstieg fahren Anleger auch mal Gewinne ein. Charttechnisch wird die Aktie in der Gegend von 9-10 EUR wieder interessant für einen Neueinstieg.

Wasserstoff 3.0 – Startet nun die dritte Anstiegswelle?

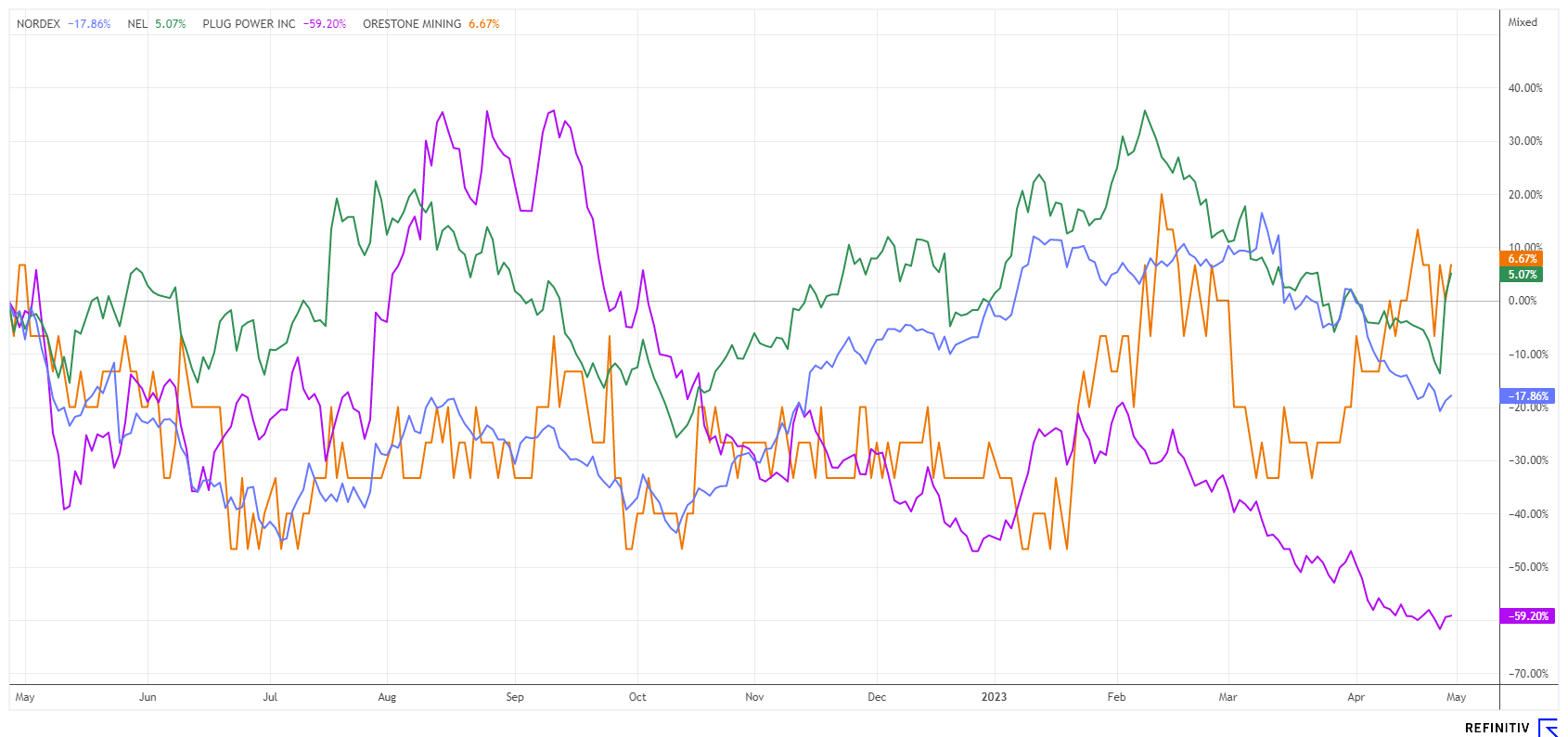

Wenn man schon an alternative Energie-Erzeugung denkt, ist der Weg zum Wasserstoff nicht mehr weit. Die zwei Branchenfavoriten Nel ASA und PlugPower haben in den letzten Wochen ordentlich Federn gelassen. Investoren fragen sich, wo hier die nächsten Unterstützungen lauern könnten.

Bei Nel ASA fielen die Zahlen schlechter aus als erwartet. Der Konzern brilliert aber mit einem großen Auftrags- und Kassenbestand von 4,2 Mrd. NOK. Im ersten Quartal erhöhte sich der Umsatz um 68 % auf 359 Mio. NOK. Leider landete der Nettogewinn wegen hoher Investitionen und Abschreibungen mit 192 Mio. NOK im Abseits. Hier hilft es aber durchaus, dass die Neuaufträge mit +161 % auf 555 Mio. NOK nach wie vor stark vorankommen. Der Konkurrent PlugPower kommt derzeit gar nicht auf die Füße, denn neben enttäuschenden Zahlen zum Jahr 2022 gibt es auch noch eine Sammelklage gegen den CEO Andy Marsh, da tausende von Anlegern durch viel zu optimistische Aussagen der letzten Jahre in die Irre geführt wurden, und so in der Aktie über 80 % Kurseinbruch erlitten.

Licht am Ende des Tunnels könnte für die Branche mit dem angekündigten IPO der H2-Tochter von ThyssenKrupp aufkommen. Immerhin macht die Ausgliederung schon ordentlich Umsatz und Gewinn und könnte es bei einem IPO auf eine Bewertung von 3 bis 4 Mrd. EUR bringen. Der MDAX-Wert ThyssenKrupp besitzt noch 66 % an der Tochter und ist selbst nur mit 4 Mrd. EUR bewertet. Wann Wasserstoff-Sektor an der Börse dreht, dürfte für Nuceras Vorhaben aber essentiell sein.

Die EU, USA und China versorgen den GreenTech-Markt mit ordentlich Geld und einer Flut von Gesetzen. Das bringt private und öffentliche Haushalte gleichermaßen unter Druck. Nordex, Nel ASA und Plug Power sind gefragt, aber aktuell im Abwärtstrend. Orestone Mining hingegen könnte unbemerkt zu fliegen beginnen, wenn die Explorationen auf viel Gold- oder Kuper-Erz stoßen.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.inv3st.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.