23.02.2024 | 09:50

dynaCERT, Saturn Oil + Gas, Super Micro Computer: Die Deckel sind weg!

In der vergangenen Nacht, nach Börsenschluss in Nordamerika, haben dynaCERT und Saturn Oil + Gas den Abschluss ihrer jeweiligen Eigenkapitalfinanzierungen bekanntgegeben. Der Wasserstoffpionier dynaCERT hat die Kasse mit 5,4 Mio. CAD aufgefüllt und wird mit den Einnahmen den Vertrieb der HydraGEN-Technologie in den Bereichen Bergbau, Öl & Gas, Transport und Stromerzeugung rund um den Globus vorantreiben. HydraGEN verspricht Treibstoffeinsparungen bei Dieselmotoren jeglicher Art von 5 bis 20 %. In Zeiten hoher Energiekosten bietet diese Technologie zur Nachrüstung einen Wettbewerbsvorteil durch Einsparungen bei den Kunden und schont zudem die Umwelt. Weniger Verbrauch, bedeutet weniger Schadstoffausstoß. Darüber hinaus wird durch den an Bord nach Bedarf erzeugten Wasserstoff eine sauberere Verbrennung herbeigeführt. Mit der Einführung von HydraGEN sind keine Infrastrukturkosten verbunden, sondern lediglich die Kosten für die Anschaffung des Gerätes und die Installation. Je nach Bedarf amortisiert sich das Gerät innerhalb eines Jahres. Die Finanzierung zu 0,15 CAD war wie ein Deckel auf dem Aktienkurs. Der verkündete Abschluss macht nun den Weg frei. Gleiches gilt auch für Saturn Oil + Gas. Mehr dazu und zu Super Micro Computer im Artikel.

Lesezeit: ca. 1 Min.

|

Autor:

Mario Hose

ISIN:

DYNACERT INC. | CA26780A1084 , Saturn Oil + Gas Inc. | CA80412L8832 , SUPER MICRO COMPUT.DL-_01 | US86800U1043

Der Autor

Mario Hose

In Hannover geboren und aufgewachsen, verfolgt der Niedersachse die gesellschaftliche und wirtschaftliche Entwicklung rund um den Globus. Als leidenschaftlicher Unternehmer und Kolumnist erklärt und vergleicht er die verschiedensten Geschäftsmodelle sowie Märkte für interessierte Börsianer.

Tag-Cloud

Aktien-Cloud

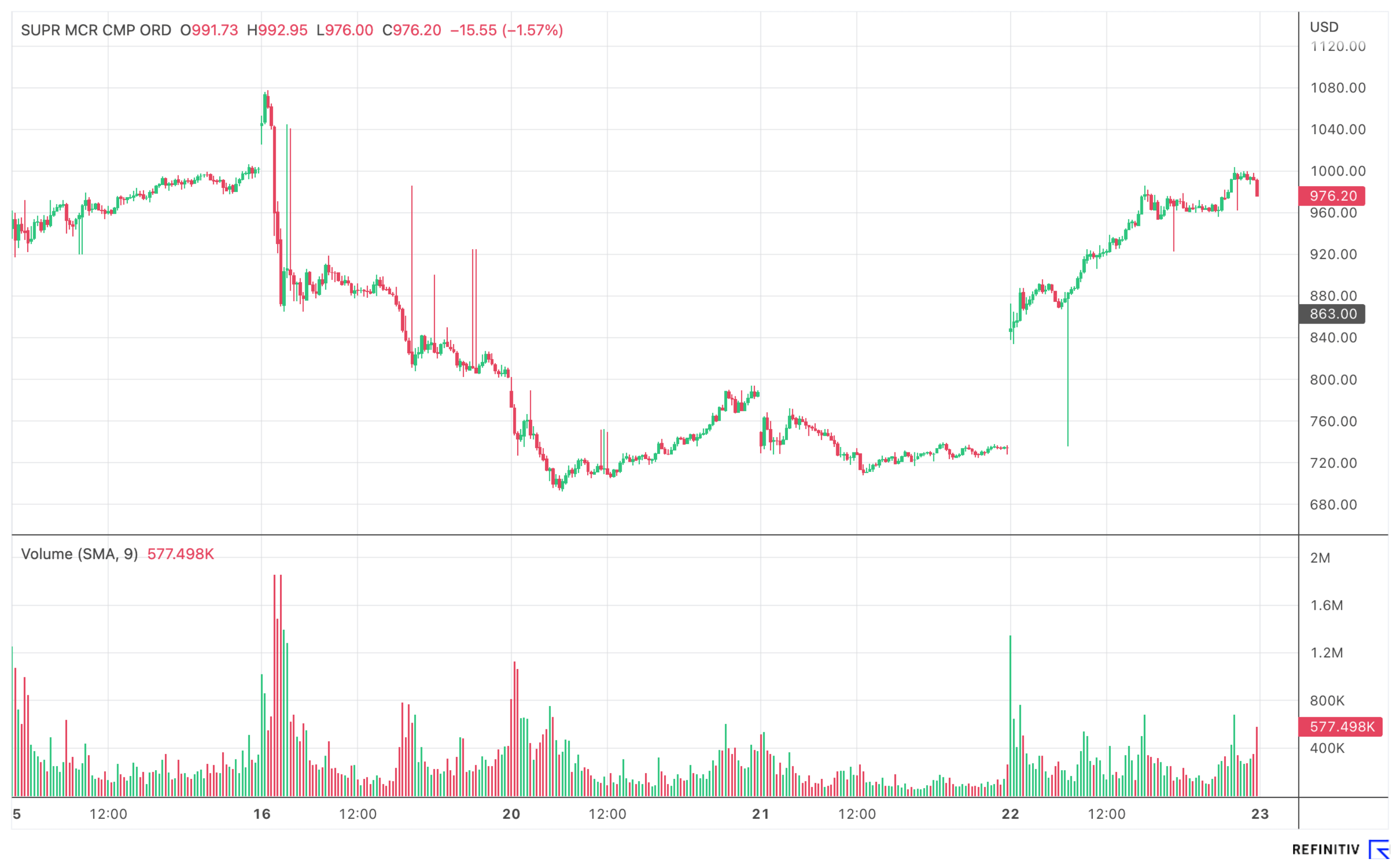

Achterbahnfahrt an der Börse

Eine volatile Woche haben die Investoren von Super Micro Computer hinter sich. Zum Ende der Vorwoche notierte der Titel in der Spitze noch bei rund 1.000,00 EUR und tauchte dann zur Wochenmitte bis auf 650,00 EUR im Tief ab. Zum Wochenausklang wechseln momentan bei 881,40 EUR die Aktien ihre Besitzer und bei Tradegate gehört das Unternehmen mit 979 Trades bereits wieder zu den Top5 der aktivsten Aktien.

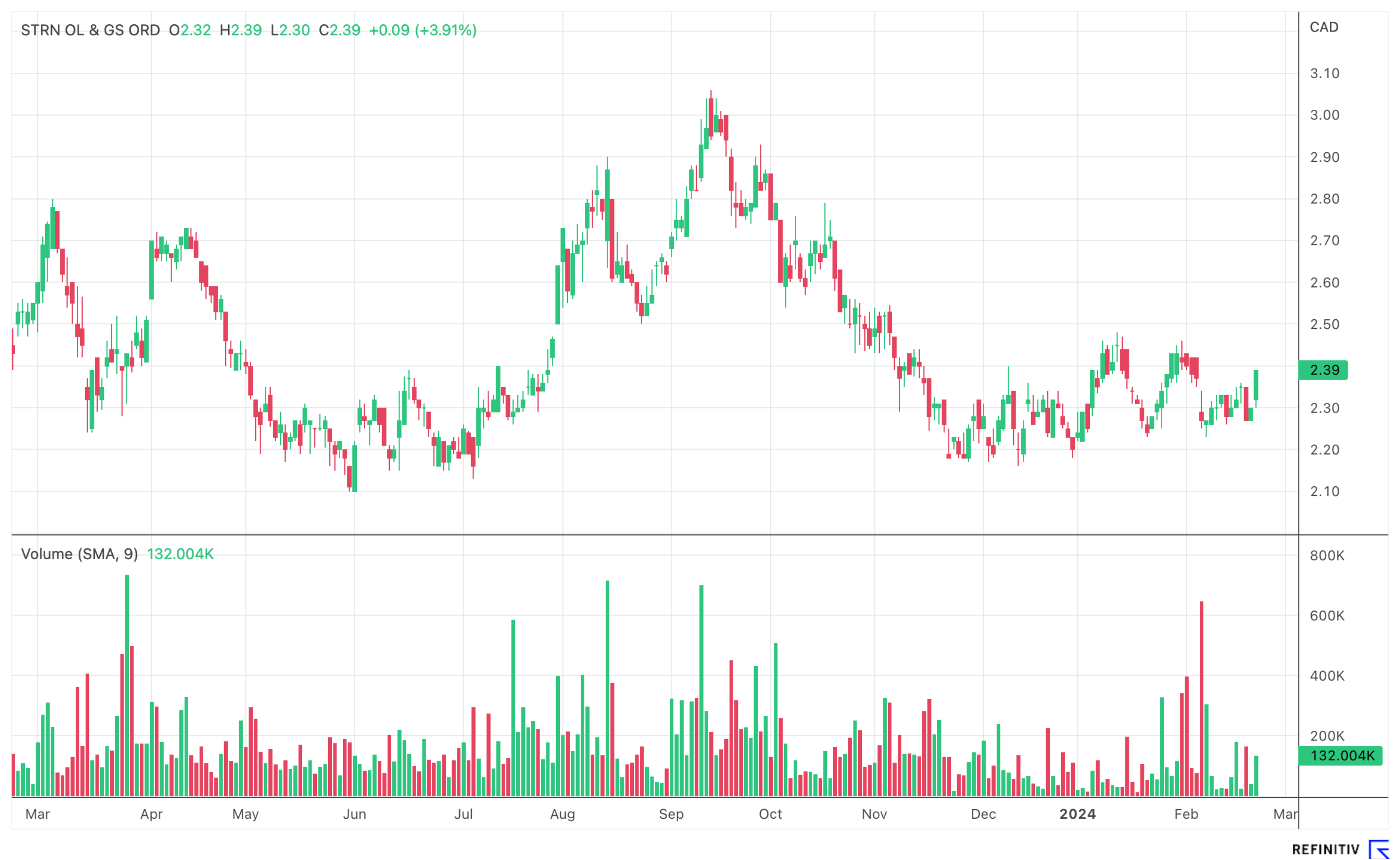

Solide Unterstützung

Saturn Oil + Gas hat die Kasse mit 50 Mio. CAD aufgefüllt, um zum einen die laufenden Kredite abzubezahlen und gleichzeitig die Förderung auf hohem Niveau zu halten. Dabei hat das Unternehmen von seinen Großaktionären Unterstützung erhalten. Dieses Zeichen dürfte als Signal verstanden werden, dass das Unternehmen nun zur Entschuldung geführt wird und auch hier dürfte nun der Deckel weg sein.

"Wir sind der Ansicht, dass diese Beteiligung strategischer Natur ist, da sie es Saturn ermöglicht, das Produktionsniveau aufrechtzuerhalten und die Kostenstrukturen des Unternehmens zu optimieren, um den operativen freien Cashflow zu maximieren, der zur beschleunigten Schuldentilgung verwendet werden kann", sagte Tom Claugus, Chief Executive Officer, GMT Capital Corp., als einer der Investoren der Kapitalerhöhung.

Mit Schutz der Umwelt Geld verdienen

Die Ankündigungen von dynaCERT, dass der globale Vertrieb mit der Finanzierung vorangetrieben wird, ist letztlich die Einlösung des Versprechens aus 2020. Vor vier Jahren notierten die Aktien in der Spitze bei 1,25 CAD und das Unternehmen plante seine Vertriebsoffensive. Durch die Corona-Maßnahmen im März 2020 wurden diese Pläne jedoch durchkreuzt und die wiederholten Lockdown Einschränkungen führten zu den erheblichen Verzögerungen. Mit dem Abschluss der Kapitalmaßnahme ist nun zu erwarten, dass es zügig in Richtung alter Höchststände geht.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.inv3st.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.