29.12.2025 | 04:30

Kurswunder im Überblick! Werden Almonty, Rheinmetall, thyssenkrupp und TKMS wieder zum Verdoppler in 2026?

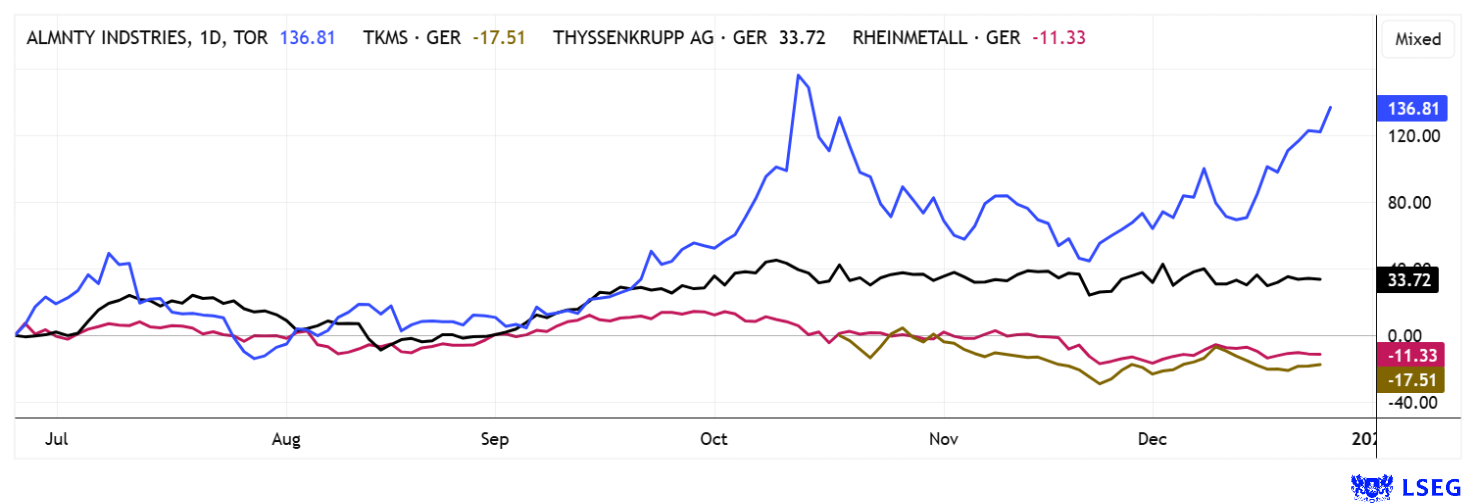

Nur noch zwei Handelstage, dann endet eines der erfolgreichsten Anlagejahre des neuen Jahrtausends. Ein Viertel davon ist schon rum, auch rund ein Viertel konnten die großen Indizes währungsbereinigt zulegen, ein Szenario, das nicht oft beobachtet werden kann. Almonty Industries ist eine der Top-performenden Titel der letzten 12 Monate, ganze 730 % vermehrte sich das Einsatzkapital der Investoren. Nun ist Sangdong, die große Wolfram-Mine in Südkorea, an den Start gegangen, aber CEO Lewis Black arbeitet schon an den nächsten strategischen Schritten. Voll im Saft steht Rheinmetall, auch wenn die Höchstkurse hier nicht gehalten werden konnten. Und für den thyssenkrupp Konzern bricht mit der Abspaltung der Marinetochter TKMS ein neues Zeitalter an. Die Rally dürfte in dieser Auswahlgruppe noch nicht beendet sein. Wir rechnen nach!

Lesezeit: ca. 6 Min.

|

Autor:

André Will-Laudien

ISIN:

ALMONTY INDUSTRIES INC. | CA0203987072 , RHEINMETALL AG | DE0007030009 , THYSSENKRUPP AG O.N. | DE0007500001 , TKMS AG & CO KGAA | DE000TKMS001

Inhaltsverzeichnis:

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

Almonty Industries – Operativer Start von Sangdong zur Jahresschlussglocke

Die Performance von Almonty Industries in den letzten 12 Monaten ist nur schwer zu toppen. Über 700 % konnten geduldige Investoren für sich verbuchen, unvermindert positiv bleibt auch der Ausblick auf die nächste Anlageperiode 2026. Denn strategisch tut sich immer noch sehr viel unter dem quirligen und voll überzeugten CEO Lewis Black. Weit schneller als die Erwartungen konnte er nämlich im Dezember den Start in Sangdong, der größten Wolframmine außerhalb Chinas, vermelden. Ein paar Wochen zuvor hatte er einen maßgeblichen Übernahme-Deal in Montana vermelden können.

Damit ist Almonty nicht nur ein weltbekannter NASDAQ-Titel geworden, sondern auch ein Rohstofftitel, der sich in einem Atemzug mit der nordamerikanischen Lieferkette im Bereich kritischer Metalle nennen kann. Getrieben von geopolitischen Spannungen und dem wachsenden Bedarf in Verteidigung, Luft- und Raumfahrt, Halbleitern und KI-Infrastruktur rückt die Versorgungssicherheit stärker in den Fokus von Politik und Industrie. Sangdong gilt als Eckpfeiler eines unabhängigen Liefernetzwerks für westliche Staaten und könnte künftig den Großteil der nicht-chinesischen Förderung stellen. Parallel dazu nutzt Almonty die portugiesische Panasqueira-Mine als stabile Cash-Basis und erweitert diese mit einem großangelegten Bohrprogramm auf das nächste Produktionsniveau.

Finanziell hat Almonty im Dezember durch eine überzeichnete Kapitalerhöhung rund 129 Mio. USD eingesammelt, schön zu sehen, wie einfach das nun von der Hand geht. Mithin ist die Bilanz damit sehr komfortabel ausgestattet und mit einer Kapitalisierung von knapp 2 Mrd. USD katapultieren die neuen US-Investoren das Unternehmen in eine ganz andere Liga. Die Kursziele auf der Plattform LSEG sind um ein paar Wochen veraltet, da die News-Schlagzahl die Analysten vor große Herausforderungen stellt. Einzig Sphene Capital ist mit 13,50 CAD noch im Rennen. Rechnen Sie mit erheblichen Upgrades im Januar!

CEO Lewis Black im Gespräch mit IIF-Moderatorin Lindsay Malchuk liefert einen tiefen Einblick in den neuen US-Wolfram-Deal in Montana.

Rheinmetall – Bewertungsfragen dürfen gestellt werden

Die Aktie des Rüstungsspezialisten Rheinmetall konnte zwar auf Jahressicht bereits 147 % zulegen, in den letzten 6 Monaten ging es aber um gut 11 % nach unten. Sind das erste Anzeichen, dass die Party vorbei ist? Klar bleibt für den Düsseldorfer Rüstungstitel eine hohe Erwartungshaltung an das künftige Wachstum des Konzerns erhalten, kleinere Enttäuschungen oder Verzögerungen haben da schon einen kursrelevanten Impact. Für das aktuelle Geschäftsjahr wird von Analysten ein Umsatz von etwa 12,4 Mrd. EUR erwartet, was bis 2028 auch in eine Region von 28 Mrd. EUR vorstoßen soll. Unter Nutzung aller strategischen Hebel spricht das Management unter CEO Papperger sogar von 50 Mrd. EUR in 2030. Demgegenüber steht bereits ein aktueller Börsenwert von rund 70 Mrd. EUR, also stramme 5 Umsätze des Jahres 2025.

Getrieben wird die Dynamik des Unternehmens vor allem durch anhaltend hohe geopolitische Spannungen und Verteidigungsbudgets, die in vielen Ländern historische Höchststände erreichen und die Auftragslage auf Jahre hinaus absichern. Exemplarisch hierfür steht eine jüngst von der deutschen Bundesregierung vergebene Großbestellung über Schützenpanzer und Radhaubitzen mit einem Gesamtvolumen von 4,2 Mrd. EUR, denn auch die Bundeswehr möchte ihre „Refurbish“-Zielsetzungen schnellstmöglich umsetzen. Ergänzend dazu hat das Bundeswehr-Beschaffungsamt einen weiteren Auftrag im Umfang von rund 1,7 Mrd. EUR im neuen Geschäftsfeld weltraumgestützter Systeme vergeben. Operativ rücken neben dem klassischen System- und Plattformgeschäft zunehmend hochmargige Service- und Instandhaltungsleistungen in den Vordergrund, etwa langfristige Wartungs- und Verfügbarkeitsverträge für Fahrzeuge, Artilleriesysteme und Marineeinheiten, welche stabile wiederkehrende Erlöse generieren und die Visibilität der Cashflows erhöhen.

Hinderlich in der Konzernstruktur sind die zivilen Sparten, sie sollen in 2026 komplett veräußert werden.Im Auge haben die Düsseldorfer natürlich die lukrativeren Margen bei öffentlichen Auftraggebern, die sich im aktuellen Umfeld gegen eine wohldefinierte Preispolitik kaum wehren können. Denn nur wer das bezahlt, was aufgerufen wird, erhält die begehrte Ware. Der Rüstungsmarkt entwickelt sich damit zu einem Angebotsmarkt. Die Akquisitionen im militärischen Bereich dürften also im nächsten Jahr zunehmen, aber auch die Verkäufer dieser Einheiten kennen ihren Preis. Summa summarum ist bei der Rheinmetall-Aktie aus vielerlei Hinsicht Vorsicht angesagt, der große Bewertungssprung ist gegessen, vor allem wenn der erste Waffenstillstand in der Ukraine ausgerufen wird. Dann gibt es u. E. für dynamische Investoren binnen Minuten bis zu 25 % tiefere Einstiegsniveaus. Abwarten!

thyssenkrupp im Wandel - Wie die Abspaltung von TKMS neue Werte freisetzt

Der Duisburger Stahlkonzern thyssenkrupp befindet sich mitten in einer strategischen Neuausrichtung, die zunehmend Gestalt annimmt, aber weiterhin viel Zeit und Kapital verlangen wird. Die jüngsten Geschäftsjahreszahlen zeigten operativ zwar solide Resultate, während der Ausblick etwas konservativer ausfiel. Mit einem Rückgang der Notiz auf etwa 9 EUR bestätigt sich die nach wie vor schwierige Situation, vor der das neue Management nun steht. Auch Analysten betonen, dass die eingeleiteten Maßnahmen konsequent umgesetzt werden sollten, um die Märkte von mehr Kapitaldisziplin zu überzeugen. Klaren Rückenwind erhält der Konzern durch die Entflechtung der Marine-Tochter thyssenkrupp Marine Systems (TKMS), welche inzwischen komplett eigenständig agiert. Die Auslagerung reduziert den an der Börse unbeliebten Konglomerats-Abschlag in der Bewertung und sorgt für mehr Transparenz beider Geschäftsmodelle. Parallel dazu verbessert sich auch das Sentiment für die Muttergesellschaft, für die auf der Plattform LSEG 12-Monats-Kursziele inzwischen im Bereich von rund 10,90 EUR genannt werden. Vom aktuellen Stand sind das immerhin mehr als 20 % Potenzial.

TKMS selbst entwickelt sich zu einem klar positionierten europäischen Schwergewicht im Marinesektor. Jüngst konnte ein bedeutender Rahmenvertrag mit dem Bundeswehr-Beschaffungsamt zur Lieferung moderner DM2A5-Schwergewichtstorpedos unterzeichnet werden. Diese Systeme basieren auf einer flexiblen Softwarearchitektur, verfügen über leise elektrische Antriebe und sind für komplexe Einsatzszenarien ausgelegt. Für TKMS ist dies bereits der größte Torpedoauftrag der Unternehmensgeschichte, gleichzeitig schreitet auch das vielbeachtete deutsch-norwegische U-Boot-Programm 212 CD voran. Perspektivisch sind hier bis zu 12 Einheiten geplant. Darüber hinaus bewirbt sich TKMS mit internationalen Partnern um ein umfangreiches U-Boot-Programm für Kanada. Eine strategische Kooperation mit dem Fertigungsspezialisten Marmen soll dabei industrielle Wertschöpfung nach Nordamerika verlagern und lokale Arbeitsplätze schaffen.

Nach einem etwas holprigen Börsenstart mit hoher Erstnotiz und nachfolgendem Abverkauf ist mit rund 66 EUR wieder eine tragfähige Einstiegsbasis erreicht. Die Experten auf der Plattform LSEG sind in der Mehrheit positiv gestimmt und erwarten Zielkurse von im Schnitt 82 EUR. Hervorgehoben wird die riesige Pipeline, steigende Auftragseingänge und die strategischen Optionen in einem europäischen Verteidigungsverband. Spannend!

Rüstungs- und Defense-Aktien bleiben bei internationalen Investoren auf der Kaufliste. Almonty Industries geht als einer der dynamischsten Rohstoff-Titel des noch jungen Jahrhunderts in die Geschichte ein. Die Rally könnte sich zum Jahresstart 2026 unvermindert fortsetzen. Auch thyssenkrupp ist mit der Abspaltung von TKMS nun eindeutig fokussiert. Der Weg könnte aber noch steinig sein. Für Rheinmetall sprechen zwar steigende Auftragseingänge, die Bewertung folgt aber heute schon den erwarteten Wachstumsraten bis 2028. Hier darf es keine Enttäuschung geben!

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.inv3st.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.