10.10.2025 | 04:15

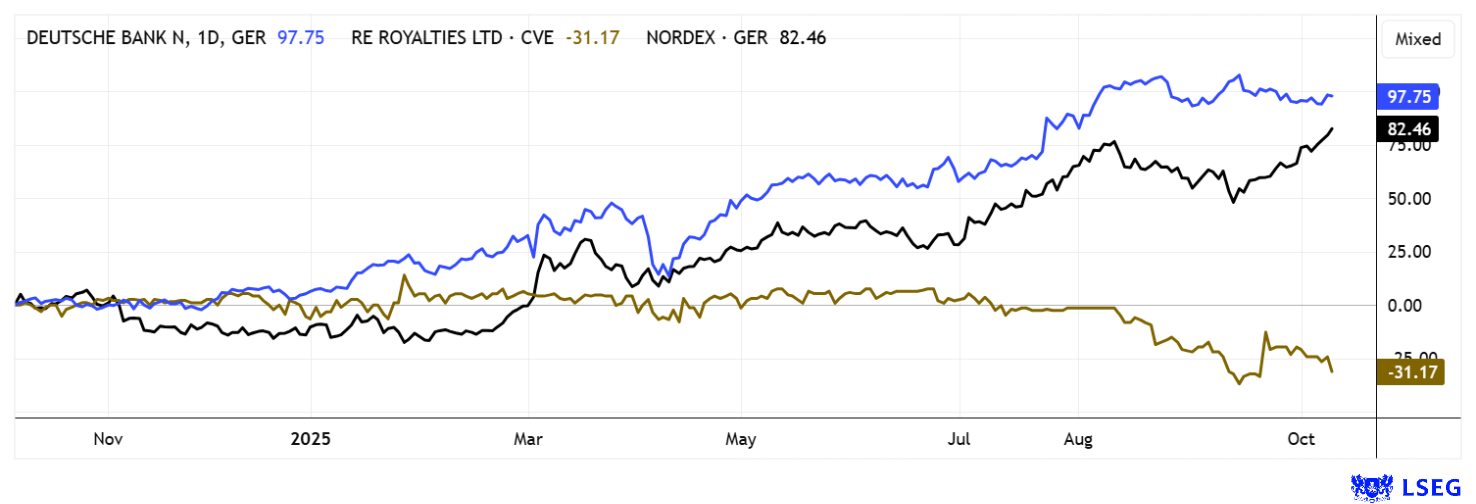

Nachhaltig grüne Renditen von über 50 % einfahren! Wie machen das Deutsche Bank, RE Royalties oder Nordex?

Die Europäische Union hat sich mit dem „Green Deal“ zum ehrgeizigsten Nachhaltigkeitsprogramm ihrer Geschichte verpflichtet. Über milliardenschwere Förderinstrumente, von der EU-Taxonomie über den InvestEU-Fonds bis hin zum Innovation Fund, lenkt Brüssel Kapital gezielt in grüne Technologien, erneuerbare Energien und nachhaltige Infrastruktur. Für Investoren sind die Trigger klar erkennbar: Strengere Klimavorgaben, steigende CO2-Preise und die zunehmende Verpflichtung institutioneller Anleger zu ESG-Konformität schaffen eine strukturelle Nachfrage nach grünen Projekten. Wer frühzeitig in emissionsarme Geschäftsmodelle investiert, profitiert doppelt von politischer Unterstützung und wachsender gesellschaftlicher Akzeptanz. Was macht Unternehmen wie die Deutsche Bank, Nordex oder RE Royalties zu den Gewinnern?

Lesezeit: ca. 4 Min.

|

Autor:

André Will-Laudien

ISIN:

RE ROYALTIES LTD | CA75527Q1081 , DEUTSCHE BANK AG NA O.N. | DE0005140008 , NORDEX SE O.N. | DE000A0D6554

Inhaltsverzeichnis:

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

Deutsche Bank – Mit Green Finance in 2025 ganz weit vorne

Die Deutsche Bank fördert grüne Projekte umfassend mit einem Schwerpunkt auf nachhaltige Finanzierungen, die von erneuerbaren Energien bis zu energieeffizienten Gebäuden reichen. Seit 2020 hat die Bank mehr als 373 Mrd. EUR in nachhaltige Finanzen und ESG-Anlagen investiert, mit dem Ziel, bis Ende 2025 insgesamt 500 Mrd. EUR zu erreichen. Im zweiten Quartal 2025 erreichte sie mit 28 Mrd. EUR nachhaltiges Finanzierungsvolumen, den höchsten Wert seit 2021.

Zu den geförderten Projekten zählen große Investitionen in erneuerbare Energien, wie z. B. ein Kraftwerk-Portfolio von 3,6 Gigawatt in Australien. Auch Immobilienfinanzierungen mit ESG-Komponenten wachsen stark. Die Bank arbeitet aktiv mit der Europäischen Investitionsbank zusammen, um klimafreundliches Wohnen mit vergünstigten Krediten zu fördern. Die Deutsche Bank hat bis Ende 2024 ein kumuliertes Finanzierungsvolumen von etwa 373 Mrd. EUR in nachhaltige Projekte erbracht, die ausgerufene Strategie umfasst strenge Umweltrahmenwerke und Netto-Null-Ziele für 2030 und 2050. Außerdem hat die Bank ihren Verhaltenskodex mit Blick auf Greenwashing angepasst und arbeitet daran, CO2-intensive Branchen auf Netto-Null zu bringen. Kritische Stimmen weisen jedoch auf bestehende Kredite an umweltbelastende Unternehmen hin, die das Nachhaltigkeitsbild trüben. Die Aktie hat nach ihrem langanhaltenden Restrukturierungstrend Ende 2023 nach oben gedreht und seither über 200 % zugelegt. Analysten auf der Plattform LSEG sehen noch Potenzial bis etwa 32 EUR – nicht mehr viel vom aktuellen Niveau bei 30,40 EUR.

RE Royalties - Ein durchweg innovativer Ansatz macht Schule

RE Royalties ist ein kanadisches Unternehmen mit Sitz in Vancouver, das sich auf die Finanzierung von Projekten im Bereich erneuerbare Energien spezialisiert hat. Anders als klassische Banken oder Investoren nutzt RE Royalties das Modell der Einnahme-Royalties, also Beteiligungen an den langfristigen Erlösen von Energieprojekten. Dieses Konzept ermöglicht es Projektträgern, Kapital zu erhalten, ohne Eigenanteile abzugeben oder sich zu stark zu verschulden.

Das Kerngeschäft besteht darin, fortlaufende Umsatzanteile aus Solaranlagen, Windparks, Wasserkraftwerken und Energiespeichern zu erwerben. Dabei setzt RE Royalties auf nicht-verwässernde Finanzierungslösungen, die den Projektbetreibern Flexibilität und Kontrolle überlassen. Gleichzeitig profitiert das Unternehmen von stabilen, wiederkehrenden Erträgen, die durch sorgfältig ausgewählte Projekte abgesichert werden. RE Royalties verfügt derzeit über mehr als 100 Royalties in Nordamerika und Europa. Die Projekte decken eine breite Palette erneuerbarer Technologien ab, von Solar- und Windkraft über Laufwasserkraft bis hin zu Energiespeicherlösungen. Die geografische Diversifikation reduziert Risiken und eröffnet gleichzeitig Zugang zu verschiedenen Förderprogrammen und Subventionsmodellen in den jeweiligen Regionen. Das Wachstum basiert derzeit auf der stetigen Akquisition neuer Royalties und der aktiven Steuerung bestehender Projekte.

Noch erzielt das Unternehmen keine Gewinne, das wundert aber beim Blick auf die innovativen Instrumente nicht. RE Royalties bietet langfristige Beteiligungen an grünen Projekten, ein klasse Nischenmodell mit Potenzial. Chancen ergeben sich durch den wachsenden Markt für erneuerbare Energien, stabile Erträge aus Royalties und politische Förderung. Der Charme liegt im Ansatz, denn das Unternehmen verbindet grüne Projekte mit einem innovativen Finanzierungsmodell. Für viele Unternehmen mit hohem Refinanzierungsbedarf eine neuartige Marktlücke. Anleger können in das Modell noch zu einer Bewertung von rund 12 Mio. CAD einsteigen. Die Geschäftsidee passt gut in die aktuelle politische Diskussion!

Nordex - Mit starker Auftragsentwicklung die Energiewende voranbringen

Ein Protagonist nachhaltiger Technologien ist der Hamburger Windanlagenbauer Nordex. Das Unternehmen konnte in Q2 2025 erneut eine starke Auftragsentwicklung vorweisen, mit einem Auftragseingang von 2,17 GW, was einem Zuwachs von etwa 26 % gegenüber dem Vorjahreszeitraum entspricht. In den ersten neun Monaten summierten sich die Aufträge auf insgesamt 6,7 GW, die Nachfrage kommt vor allem aus Europa, speziell Deutschland, sowie aus Nordamerika, insbesondere aus Kanada. Der durchschnittliche Verkaufspreis pro MW-Leistung blieb dabei weitgehend stabil bei rund 0,93 Mio. EUR, was auf regionale Mixeffekte und größere Projektumfänge zurückzuführen ist.

Für das dritte Quartal wird ein Rekord-Umsatz von circa 2 Mrd. EUR erwartet, was einem Jahreswachstum von knapp 20 % entspricht. Die oft kritisierte EBITDA-Marge läuft mit 6,5 % langsam in Richtung des mittelfristigen Margenziels von 8 Prozent. Das ermuntert Analysten zur laufenden Erneuerung ihrer Kursziele nach oben. Auf der Plattform LSEG hat sich das durchschnittliche 12-Monatskursziel nun kontinuierlich auf 23,30 EUR nach oben entwickelt. Vor 12 Monaten hatten die Experten noch 14,70 EUR prognostiziert. Mittlerweile hat die Aktie die Marke von 24 EUR erreicht, das ist ein neues 8-Jahreshoch. Wichtig für Anleger bleibt die nachhaltige Auftragseingangsentwicklung sowie die weitgehend stabile Preissituation, die Nordex in einem zunehmend wettbewerbsintensiven Markt gut positioniert. Auch die geografische Diversifikation und der Fokus auf Projekte mit hoher Nachfrage stützen das Wachstum. Sichern sie ihre Gewinne mit einem technischen Stopp bei rund 21,70 EUR ab, denn hier verläuft der nächste Support im aktuellen Ausbruch nach oben.

Die Schwankungsintensität an den Börsen ist seit Monaten extrem hoch. Doch haben sich die Märkte vom Trump-Zollschock im April eindrucksvoll erholt und markieren wieder neue Höchststände. Sogar mit nachhaltigen Anlagen wie Nordex konnte in 12 Monaten nun über 70 % eingefahren werden. Der operative Turnaround bei der Deutschen Bank resultierte in einer 90%igen Aufwertung. RE Royalities konsolidiert aktuell bei etwa 0,35 CAD, hat aber glänzende Perspektiven.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.inv3st.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.