16.12.2024 | 04:45

Volltreffer 2025: Kernenergie und Wasserstoff! Achtung bei Nel, Plug Power, First Hydrogen, Mercedes und BMW

Die Produktion von Wasserstoff mit Hilfe von Kernenergie wird als vielversprechende Möglichkeit gesehen, einen flexiblen Energieträger klimaneutral herzustellen. Denn insbesondere dort, wo erneuerbare Energien nicht ausreichend verfügbar sind oder eine kontinuierliche Stromversorgung erforderlich ist, hat Wasserstoff seine Stärken. Der CO2-Fußabdruck von Wasserstoff aus Kernenergie ist vergleichbar mit dem aus erneuerbaren Quellen wie Wind und Solar, da Kernkraftwerke im Betrieb nahezu emissionsfrei sind. Und Kernkraft kann im Gegensatz zu Wind- oder Solarenergie rund um die Uhr Strom produzieren, da sie nicht von Wetterbedingungen abhängig ist. Eine sogenannte Dunkelflaute, wie sie zuletzt am Freitag in Deutschland stattgefunden hat, kann damit vermieden werden. In Ländern wie Frankreich und Japan wird Kernenergie bereits als Option zur Wasserstofferzeugung betrachtet, um die Dekarbonisierung der Industrie voranzutreiben. Welche Aktien rücken damit in den Vordergrund?

Lesezeit: ca. 5 Min.

|

Autor:

André Will-Laudien

ISIN:

NEL ASA NK-_20 | NO0010081235 , PLUG POWER INC. DL-_01 | US72919P2020 , First Hydrogen Corp. | CA32057N1042 , BAY.MOTOREN WERKE AG ST | DE0005190003 , MERCEDES-BENZ GROUP AG | DE0007100000

Inhaltsverzeichnis:

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

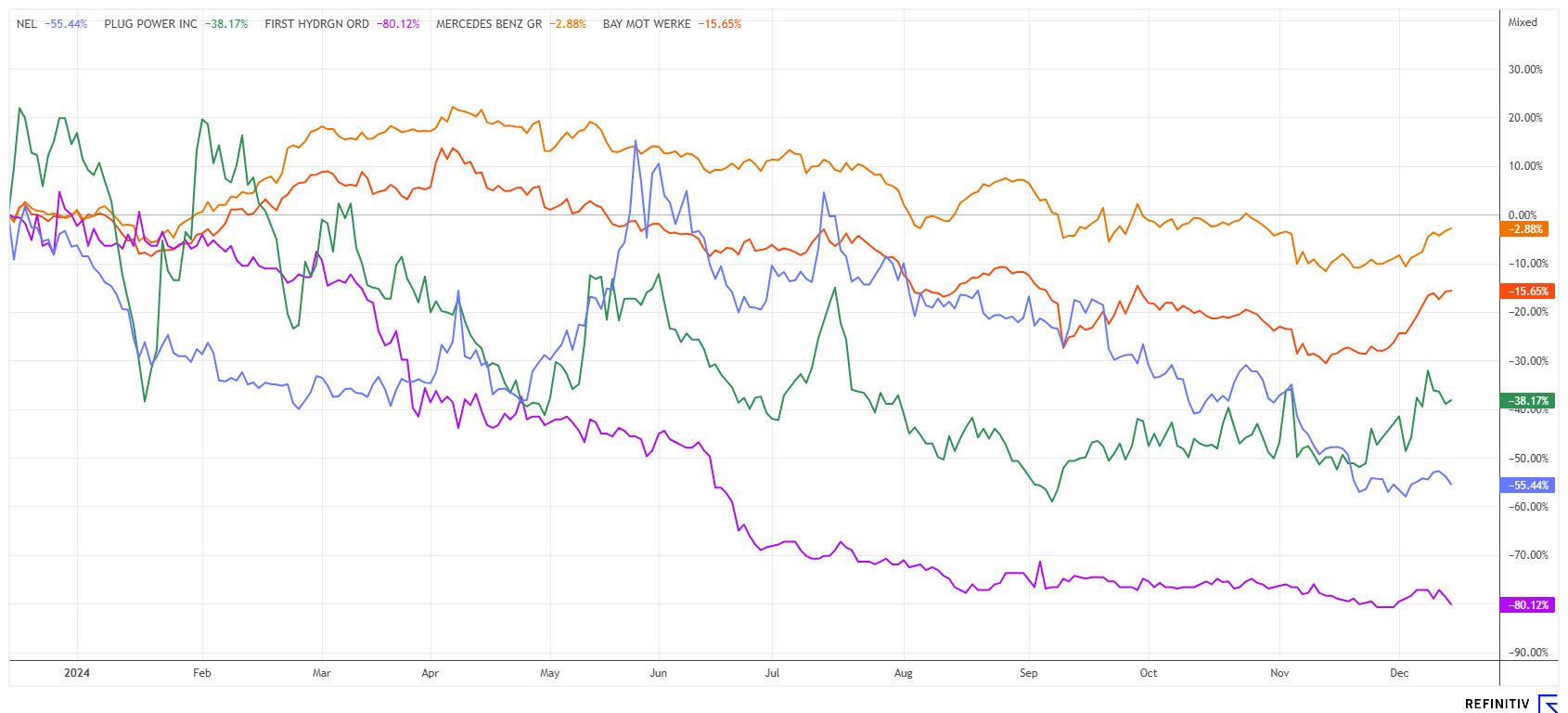

Nel ASA und Plug Power – 3 Jahre abwärts, jetzt die Wende?

Die großen Verlierer in 2024 entstammen dem Wasserstoff-Sektor. Nel Asa und Plug Power haben nun schon das dritte Ausverkaufsjahr durchlaufen, die Bewertungen liegen noch bei etwa 10 % aus dem Jahr 2021. Ob das schon der Startschuss für eine Neubewertung in 2025 ist, hängt von der Flexibilität der Geschäftsmodelle ab. Bei großen Investitionsprojekten bleibt die Politik gefragt. Doch genau hier tritt Deutschland offensichtlich auf die Bremse. Wie das „Habeck“-Ministerium in der letzten Woche mitteilte, werden bereits verplante 350 Mio. EUR nun doch nicht in Wasserstoffprojekte investiert. Eigentlich sollten die Gelder aus einem Programm der Europäischen Wasserstoffbank stammen. Hierbei sollten nationale Fördergelder für den Übergang der Industrie in eine nachhaltigere Zukunft eingesetzt werden. Nun werden diese Mittel aufgrund von Uneinigkeit über die Bedingungen anderweitig eingesetzt oder in den Bundeshaushalt zurückgeführt. Eigentlich stand der grüne Wasserstoff auf der Prioritätenliste von Deutschland ganz oben.

Neben der öffentlichen Investitions-Klemme halten sich auch private Investoren mehr und mehr zurück. Das führt zu ständig rückläufigen Aufträgen, welche die angeschlagenen Bilanzen jetzt bitter nötig hätten. Das Geld wird knapp und macht wahrscheinlich noch einmal Kapitalerhöhungen notwendig. Charttechnisch ist weder bei Nel ASA noch bei Plug Power eine typische Kaufsituation abzulesen, denn die Aktien kämpfen hart an ihren Unterstützungslinien. Positiv bleibt dennoch anzumerken, dass im laufenden Dezember keine neuen Tiefststände mehr produziert wurden und die Umsätze wieder signifikant steigen. Nel ASA konnte sich bereits um 14 % erholen, bei Plug Power wird mit plus 58 % seit September schon wieder stärker spekuliert. Die Q3-Zahlen zeigten einen Rückgang von 13 % im Umsatz und über 200 Mio. USD Verlust. Fundamental gibt es daher wenig Anreiz, die allgemeine Hausse-Stimmung an den Märkten lockt aber auch Turnaround-Anleger an.

First Hydrogen – Eine Lösung zur Dekarbonisierung auf dem Tablett

Wasserstoff aus Kernenergie könnte in den nächsten Jahren Schule machen. Denn viele Staaten forcieren ihr Atomenergie-Engagement unter der Umwelt-Flagge „NetZero“. Der Industriekonzern Samsung C&T hat Nel ASA bereits beauftragt, eine 10-Megawatt-Anlage für alkalische Elektrolyseure zu liefern, um Wasserstoff aus überschüssigem Atomstrom zu produzieren. Auch der kanadische Innovator First Hydrogen möchte mit dem "Hydrogen-as-a-Service"-Modell in den nächsten Jahren erstmalig Kunden in der Region Montreal-Québec City mit sauberem, grünem Wasserstoff als Kraftstoff versorgen. Derzeit prüft man einige Projekte, um in diesem Thema voranzukommen. Das Unternehmen untersucht insbesondere das Potenzial der Produktion von grünem Wasserstoff unter Verwendung von Strom aus kleinen modularen Kernreaktoren (SMRs). Denn mittelfristig sind Stromnetze nicht mehr in der Lage, mit der steigenden Energienachfrage der Neuzeit Schritt zu halten. Mehrere Hightech-Unternehmen aus dem KI-Umfeld denken daher an den Einsatz von SMRs, welche eine skalierbare und kohlenstoffarme Alternative zu herkömmlichen Energiequellen darstellen.

Die Kernenergie wird von internationalen Gremien weithin als grüne Energiequelle anerkannt, da sie in der Lage ist, große Mengen an Strom mit minimalen Treibhausgasemissionen zu erzeugen. First Hydrogen möchte diese SMRs in Gebieten installieren, in denen die Netzstromversorgung begrenzt oder nicht vorhanden ist, um speicherbaren Wasserstoff für Tankstellen zu produzieren. Wiederum beweist First Hydrogen, wie stark man innovative und nachhaltige Energielösungen in den Fokus genommen hat, um die globale Energiewende zu forcieren.

CEO Balraj Mann kommentierte: „Die Kernenergie bietet im Gegensatz zur Solar- oder Windenergie eine konstante Energiequelle für die Wasserstoffproduktion. Die Kosten für Strom aus einem SMR liegen bei etwa 3,6 Cent pro Kilowattstunde. Große Technologieunternehmen haben die Notwendigkeit erkannt, sich für die absehbare Zukunft kostengünstige Energie zu sichern.“ Die Aktie von First Hydrogen hat die jüngsten News sehr positiv aufgegriffen und startete von 0,30 auf 0,40 CAD durch. Damit ist die Donald Trump-Delle bereits wieder ausgewetzt und der Kurs kann im nächsten Jahr kräftig durchstarten. Im Januar 2024 stand der Titel auch schon mal bei 1,70 CAD.

Mercedes und BMW – Das könnte einen zweiten Blick wert sein

Mit dem Automotive-Sektor blicken wir auf einen weiteren Verlierer aus 2024. Starke Einbrüche vor allem im China-Geschäft belasten die Bilanzen der europäischen Automobilriesen. Premium-Hersteller Mercedes-Benz hatte in Q3 wegen rückläufiger Exporte und der allgemeinen Wirtschaftsschwäche eine Halbierung der Ergebnisse zu verzeichnen. Dabei fiel die operative EBIT-Marge von 12,4 auf 4,7 % zurück. Auch der bayerische Konkurrent BMW musste in Q3 einen deutlichen Gewinneinbruch hinnehmen. Das Unternehmen verdiente unterm Strich nurmehr 476 Mio. EUR, das waren knapp 84 % weniger als im Vorjahreszeitraum. Der Umsatz fiel um fast 16 % auf 32,4 Mrd. EUR. Ein Desaster für die deutsche Vorzeige-Industrie, was hohe strukturelle Aufwendungen in der nun anstehenden Transformation nach sich ziehen wird.

Nach einem herben Kurseinbruch im November scheinen die Anleger jetzt aber an einen Turnaround zu glauben, denn beide Titel konnten die Verluste fast komplett egalisieren. 13 von 27 Branchen-Experten auf der Plattform Refinitiv Eikon trauen den Automobilwerten sogar eine Verbesserung im kommenden Jahr zu und sprechen eine „Kaufempfehlung“ aus. Kommt es zu keiner Streichung der Dividende, sind beide Premium-Hersteller mit einem KGV 2025e von 5,8 bis 6,3 bewertet und schütten zwischen 6 und 7 % an die Anteilseigner aus. So günstig gab es die beliebten Qualitätsaktien selten. Mit 56 bzw. 79 EUR sind Mercedes und BMW für mittelfristig orientierte Investoren damit einen ersten Blick wert. In 2025 könnte der Sektor auch von einer möglichen Branchen-Rotation profitieren.

Mit über 30 % Plus verabschiedet sich der S&P 500 in den Jahreswechsel. Das gab es in der Historie bis jetzt nur zweimal und führte in der Folgeperiode in eine erhebliche Korrekturbewegung. Ob das in 2025 schon tragend wird, bleibt abzusehen. Nach der langen Durststrecke liefern die ausgebombten Kurse nun exzellente Chancen. First Hydrogen ist innovativ und nur noch mit 15 Mio. EUR bewertet. Eine gesunde Streuung über Länder und Sektoren senkt das Portfoliorisiko.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.inv3st.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.