04.07.2024 | 04:45

20.180 im NASDAQ 100, die nächste Bestmarke steht! Ausbruch ebenso bei TUI, Saturn Oil + Gas, Lufthansa und dynaCERT

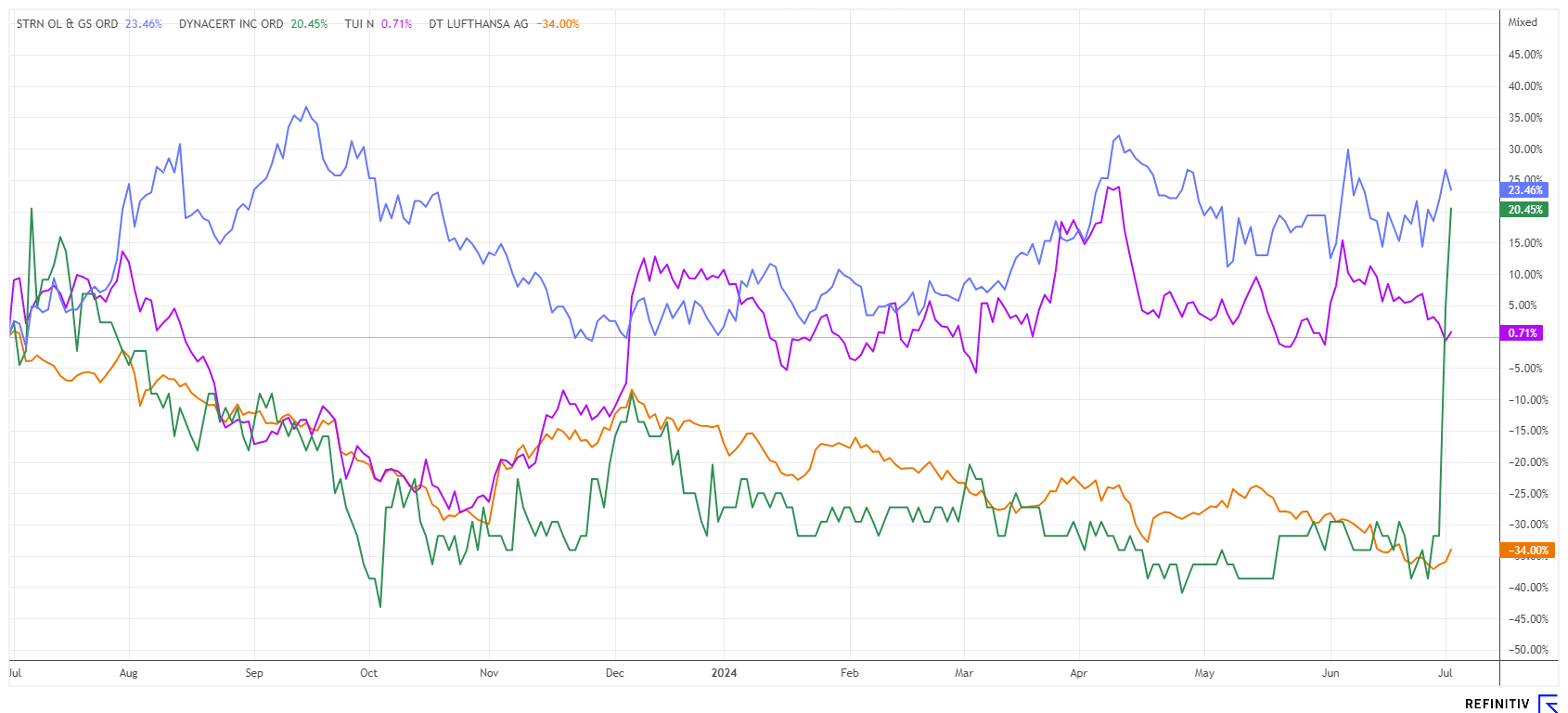

Manchmal dauert es etwas länger, manchmal passiert es aber auch ohne, dass man es überhaupt mitbekommt. Die Reisetitel auf dem Kurszettel steuern auf eine ausgebuchte Sommersaison zu, die Schulden sind längst getilgt. Trotzdem ist die Stimmung gedrückt – warum nur? Ebenso schon die dritte Übernahme bei Saturn Oil & Gas und der Kurs geht immer noch seitwärts bei einem KGV von 1,5! Zuletzt dynaCERT, der lang gescholtene kanadische Anbieter von Wasserstoff-Zusatzgeräten für die Optimierung der Diesel-Verbrennung. Fast ein Jahr dümpelte der Kurs zwischen 0,12 und 0,15 CAD – gestern in der Spitze bei 0,29 CAD also für die treuen Aktionäre ein Aufschlag von knapp 100 %. Jetzt ist genaue Analyse gefragt.

Lesezeit: ca. 4 Min.

|

Autor:

André Will-Laudien

ISIN:

DYNACERT INC. | CA26780A1084 , TUI AG NA O.N. | DE000TUAG505 , LUFTHANSA AG VNA O.N. | DE0008232125 , Saturn Oil + Gas Inc. | CA80412L8832

Inhaltsverzeichnis:

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

TUI und Lufthansa – Niemand versteht die aktuelle Schwäche

Die Aktien des europäischen Touristik-Marktführers TUI haben im Juni ordentlich Federn lassen müssen. Konkret hat der Urlaubs-Titel rund 1 Euro von 7,45 auf 6,45 EUR eingebüßt. Derweil dachten Marktteilnehmer, dass die Hannoveraner das Gröbste nun hinter sich hätten. Grund für die Unruhen um den Kurs könnte auch die Verlagerung von London nach Frankfurt sein, denn die Investmentbanken Barclays und Deutsche Bank platzierten ganze 7,38 Millionen TUI-Aktien bei neuen Investoren. Das passiert in der Regel zu einem Kursabschlag. Der Erlös aus dem Verkauf geht als Ausgleich an diejenigen Aktionäre, die im Zuge des Wechsels des Börsenplatzes ihre britischen Hinterlegungsscheine nicht rechtzeitig in Originalaktien des Reisekonzerns getauscht hatten. Auch Shortseller sollen wieder gesichtet worden sein. Im Juli sieht es jetzt allerdings schon wieder besser aus. Die Titel erholen sich leicht und bereiten den nächsten Ausbruch vor. Wichtig ist die Widerstands-Linie um 6,80 EUR.

Völlig unter die Räder gekommen ist die Kranich-Airline aus Frankfurt. Im 12-Monatsrückblick klafft ein Minus von 37 %. Mit 5,94 EUR notiert der Titel aktuell nur 6 % über dem 3-Jahrestief von 5,63 EUR. Dann kam gestern das Go aus Brüssel für die Beteiligung an der italienischen Fluggesellschaft ITA, aber unter Auflagen. Die Lufthansa darf durch den Einstieg bei der Nachfolgerin der früheren italienischen Staatslinie Alitalia keine marktbeherrschende Stellung am Mailänder Flughafen „Linate“ bekommen. Deshalb verpflichtet sich die Lufthansa dazu, auf einige Start- und Landgenehmigungen in Mailand zu verzichten, um anderen Airlines den Vorzug zu geben. Mit der erteilten Genehmigung baut die Lufthansa Group ihre Vormachtstellung als größte Fluggesellschaft in Europa weiter aus. Zu aktuellen Preisen von 6,54 für TUI und 5,94 EUR für Lufthansa sehen wir für beide Titel mittelfristige, attraktive Einstiegsniveaus.

Saturn Oil & Gas – Hier ist ein Midsize-Produzent entstanden

Seit Mitte Juni ist der Erwerb der Aktiva in Saskatchewan abgeschlossen. Die Dealgröße lag für die kandische Saturn Oil & Gas diesmal bei 525 Mio. CAD und bringt die tägliche Förderleistung um weitere gut 10.000 Barrels pro Tag (BOE) nach oben auf eine neue Größenordnung von 38.000 bis 40.000 BOE. Der Clou: Die neuen Bohrfelder grenzen direkt an die bestehende Anlagenbasis des Unternehmens, das ermöglicht große operative Einsparungen und hebt Synergien im logistischen Bereich.

Saturn macht mit dieser Akquisition den nächsten Entwicklungsschritt in Richtung "Midsize-Producer" und katapultiert sich zu einem 1,5 Mrd. CAD starken Öl- und Gasunternehmen. Die Finanzierung ist in trockenen Tüchern und verschafft den Kanadiern eine deutliche Zinsentlastung. Mit spitzem Bleistift gerechnet, bleibt der Zinsaufwand im Konzern in etwa konstant, die ausgeliehene Summe hat sich aber mehr als verdoppelt. Eine gewaltige Nettoersparnis in den nächsten 5 Jahren, Geld mit dem sich neue Bohrstellen erschließen lassen. Damit steigt das Produktionsvolumen nochmals und erhöht den Cashflow. Mit einer WTI-Preisprognose von 80 USD fährt man weiterhin auf Sicht, 75 % der Förderleistung unterliegt Finanzderivaten, die letztendlich den nötigen Zinsausgaben entsprechen.

Analysten haben errechnet, dass die Gesamtverschuldung von 856 Mio. CAD in etwa das 1,5-fache der operativen Erträge für 2024 ausmacht. Dies bedeutet, dass das Unternehmen in weniger als 2 Jahren seine Schulden signifikant abbauen kann. Natürlich sollten gewisse Teile des Cashflows in die Neuerschließung gehen, um das Cashflow-Profil zu sichern. Summa summarum gibt es in Nordamerika kaum einen so niedrig bewerteten Öl- und Gaswert wie Saturn. Folgerichtig votieren die Analysten von Eight Capital mit „Buy“ und Kursziel 7,35 CAD. Auch First Berlin hat mit 6,50 CAD eine positive Meinung und Echelon Capital hat Ende Juni sogar auf 7,50 CAD das Kursziel angehoben. Zur Erinnerung: Die SOIL-Aktie steht immer noch bei 2,72 CAD – Potenzial laut Experten also knapp 200 %.

dynaCERT – Ein deutscher Manager sorgt für Euphorie

Warum dynaCERT in nur einer Woche zum Shooting-Star der Wasserstoff-Titel avancieren konnte, lässt sich an fünf Fingern abzählen. Zuerst muss erkannt werden, dass der Titel seit fast einem Jahr in einer engen Seitwärtsrange von 0,12 bis 0,16 CAD gehandelt wurde. Der Markt wartet geduldig auf die wichtige VERRA-Zertifizierung, die wohl immer noch in Arbeit ist. Um gewisse Dinge zu beschleunigen, holte man mit Bernd Krüper zuletzt einen erfahrenen deutschen Manager an Bord. Neben einer stark überzeichneten Kapitalerhöhung zu 0,15 CAD konnte dynaCERT sich auch noch mit dem wichtigen Kooperationspartner Cipher Neutron auf eine 15 % Kapitalbeteiligung einigen. Und zu guter Letzt vermeldete die Sales-Abteilung eine Order über 84 neue HydraGEN™-Einheiten, die der Vertriebspartner Simply Green platzieren konnte. Somit sind die Segel gesetzt und das Schiff verließ den Hafen im Turbo-Modus. 100 % Aufschlag in nur 72 Stunden. Gefragt sind die Titel vor allem wieder in Deutschland, hier wurde gestern die doppelte Anzahl an Aktien gehandelt, wie an der Heimatbörse Kanada. Die Fan-Gemeinde des Wasserstoff-Diesel-Experten mit viel ESG-Charme scheint zu wachsen. Spannend wo der Kurs noch landen wird, zum Handelsschluss hatte sich der Kaufrausch wieder beruhigt.

Die Börse gibt und nimmt. Im Fall von TUI und Lufthansa brauchen die Aktionäre wohl noch etwas Geduld. Beim kanadischen Öl- und Gas-Spezialisten geht der Firmenausbau in die nächste Stufe und beim Wasserstoff-Spezialtitel dynaCERT hat sich innerhalb von 72 Stunden eine Kursverdoppelung ereignet. Auf sowas hat man lange warten müssen. Dies könnte erst der Beginn einer kompletten Neubewertung sein.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.inv3st.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.