08.10.2025 | 03:45

Drohnenkrieg und Aufrüstung – Achtung bei Rheinmetall, Hensoldt und thyssenkrupp, aber 150 % mit Antimony Resources

Die jüngsten geopolitischen Ereignisse verdeutlichen den Bedarf an strategischen Metallen eindrucksvoll. Während der Wolfram-Produzent Almonty mit über 1.000 % davongeeilt ist, schielen risikobewusste Investoren nun auf Antimony Resources. Mit unverzichtbaren Eigenschaften für Munition, Elektronik und Schutzsysteme, avanciert Antimon zum strategischen Schlüsselmetall moderner Rüstungs- und Hochtechnologieindustrien. Die starke Abhängigkeit westlicher Staaten von wenigen Förderländern wie China rückt die Versorgungssicherheit zunehmend in den Fokus geopolitischer Debatten. Ohne eine stabile Lieferkette drohen Engpässe, die nicht nur die Verteidigungsfähigkeit, sondern auch technologische Souveränität gefährden. Investoren und Industrieakteure suchen deshalb verstärkt nach Alternativen und Recyclinglösungen, um den steigenden Bedarf nachhaltig zu sichern. Am Rande konsolidieren die Rüstungstitel derzeit auf hohem Niveau. Geht die Party nun in die Schlussphase?

Lesezeit: ca. 4 Min.

|

Autor:

André Will-Laudien

ISIN:

RHEINMETALL AG | DE0007030009 , HENSOLDT AG INH O.N. | DE000HAG0005 , THYSSENKRUPP AG O.N. | DE0007500001 , ANTIMONY RESOURCES CORP | CA0369271014

Inhaltsverzeichnis:

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

Geopolitischer Rohstoffdruck - Antimony Resources treibt Exploration in Kanada voran

Angesichts der von China eingeführten Exportbeschränkungen für strategische Metalle stehen westliche Industrien zunehmend unter Druck, sich sichere Lieferquellen zu erschließen. Besonders betroffen ist Antimon, ein für Flammschutzmittel, Elektronikkomponenten und als Katalysator in der PET-Produktion unverzichtbares Element. Der Weltmarkt wird zu fast 90 % von China, Russland und Tadschikistan kontrolliert, wodurch die jüngsten Exportauflagen seit Frühjahr 2025 auch europäische Importe empfindlich treffen. Die steigende Nachfrage aus dem Verteidigungssektor verstärkt den Bedarf zusätzlich, da Antimon essenziell für Schutzkleidung, Nachtsichtgeräte und elektronische Systeme ist.

Hier eröffnet Antimony Resources aus Kanada eine strategische Perspektive, nachdem sich das Unternehmen die Option auf das hochgradige Bald Hill-Vorkommen gesichert hat. Erste Bohrergebnisse über 3.150 Meter bestätigten in 70 % der Fälle eine Stibnit-Mineralisierung, darunter über 20 Meter massive Erzabschnitte. Im September 2025 schloss das Unternehmen erfolgreich eine Flow-Through-Finanzierung über 700.000 CAD durch die Ausgabe von 2,8 Millionen Aktien ab. Die Mittel sollen vollständig in die Weiterentwicklung des Bald Hill-Projekts fließen, das bereits über 700 Meter Streichlänge mit durchschnittlichen Gehalten von 3 % bis 4 % Sb nachgewiesen hat. Besonders hervorzuheben sind Bohrabschnitte wie 14,91 % Sb über drei Meter oder 9,85 % Sb über 4,3 Meter, die auf ein bedeutendes Potenzial hinweisen. Laut einem technischen Bericht liegt die geschätzte Ressource bei 725.000 bis einer Million Tonnen mit bis zu 5,32 % Sb.

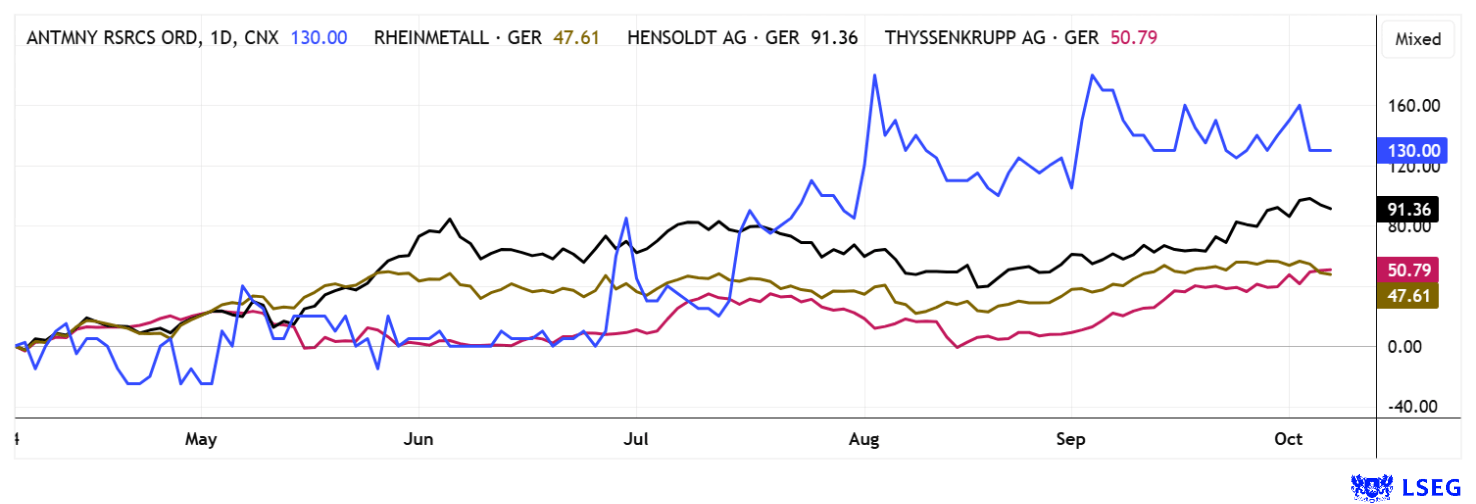

Nur wenige Tage später startete die zweite Bohrphase mit mindestens 6.000 geplanten Bohrmetern, um die bekannten Lagerstätten nach Norden, Süden und in größere Tiefen zu erweitern. Ein zentrales Ziel ist es, die Kontinuität der Mineralisierung zu bestätigen und die Grundlage für eine erste Ressourcenberechnung bis Anfang 2026 zu schaffen. Besonders spannend ist eine neu entdeckte Zone etwa 450 Meter südöstlich der Hauptlagerstätte, die bisher kaum erkundet wurde. Frühere Bohrungen hatten bereits hochgradige Ergebnisse wie 4,17 % Sb über 7,4 Meter und 14,91 % Sb über drei Meter geliefert, was auf ein erhebliches Explorationspotenzial schließen lässt. CEO Jim Atkinson betont, dass mit der zweiten Phase ein entscheidender Schritt zur Ressourcendefinition und zu einer möglichen zukünftigen Produktion eingeleitet wurde. Mit dieser konsequenten Entwicklungsstrategie könnte Antimony Resources bald eine Schlüsselrolle bei der Versorgung westlicher Märkte mit kritischem Antimon übernehmen. Nach riesigen Kursaufschlägen in der Peergroup kritischer Metalle ging es bei Antimony seit Juli auch um 150 % nach oben. Aber das ist noch lang nicht Alles!

Melden sie sich zum heutigen 16. International Investment Forum an, um interessante Aktientitel kennenzulernen. Hier geht´s zur Online-Konferenz...

thyssenkrupp – Wie geht es nun weiter mit der Marinesparte?

In der Rüstungs-Branche gibt es bald börsennotierten Nachwuchs, namens thyssenkrupp Marine Systems (TKMS). Die aktuelle Linie in den Pressemeldungen zur Börsennotierung der Thyssenkrupp-Tocher deutet auf einen Börsengang noch in 2025 hin. Jüngst wurde beschlossen, 49 % der Anteile an TKMS an die bestehenden Thyssenkrupp-Aktionäre auszuschütten, während thyssenkrupp mit 51 % die Kontrollhoheit behält. Der Spin-off in die neue Gesellschaft „TKMS AG & Co. KGaA“ soll bis Mitte Oktober vollzogen werden. TKMS vermeldet gleichzeitig ein starkes Wachstum mit einem Rekord-Auftragsbestand von 16 Mrd. EUR sowie einer deutlichen EBIT-Steigerung im ersten Halbjahr. Auf dem Kapitalmarkttag wurde das Ziel verkündet, die operativen Margen mittelfristig auf über 7 % zu heben (gegenwärtig ist sie bei rund 4,3 %). Parallel wird über Beteiligungsmöglichkeiten externer Partner wie Fincantieri diskutiert, um strategische Kooperationen zu ermöglichen, ohne die Mehrheit aufzugeben. Kritik und Unsicherheit bestehen allerdings noch hinsichtlich der Rolle des Bundes: Medien berichten, dass Berlin einen Beteiligungseintritt erwäge, das Wirtschaftsministerium dementiert dies jedoch und verweist auf laufende Gespräche. Für die thyssenkrupp-Aktie ist die aktuelle Diskussion Wasser auf die Kursmühlen. Der Titel erreichte mit 12,94 EUR in der laufenden Woche ein neues 5-Jahreshoch!

Rheinmetall und Hensoldt – Die Dynamik lässt deutlich nach

Nach wochenlanger Orientierung konnten die Rüstungstitel Rheinmetall und Hensoldt in den letzten Tagen noch einmal neue Hochs markieren. Als außenstehender Betrachter wurde offensichtlich, wie schwierig es für diese Aktien ist, immer wieder neue Anlegergruppen zu generieren. Denn ebenso viele verkaufen nun ihre Bestände, um die Traumgewinne der letzten Monate zu realisieren. Nachdem Rheinmetall die 2.000 EUR-Marke endlich mit einem neuen Hoch von 2.005 EUR durchbrach, setzten heftige Gewinnmitnahmen ein und der Titel verabschiedete sich bei hohen Umsätzen gestern mit 1.870 EUR aus dem Markt. Vorübergehend ging der Ausverkauf bis 1.837 EUR, bis sich wieder eine Stabilisierung zeigte. Bei Hensoldt das gleiche Spiel: Hohe Dynamik und ein senkrechter Anstieg von 105 auf 117,60 EUR, dann zurück auf 109 EUR. So ganz vorbei ist der Rüstungs-Kaufrausch wohl noch nicht. Investierte Anleger sollten ihre Stopp-Kurse nun nach oben setzen. Im Fall von Rheinmetall bietet sich die Marke von 1.775 EUR an, Hensoldt sollte bei Unterschreiten der 105 EUR ausgestoppt werden. Analysten auf der Plattform LSEG schätzen übrigens 12-Monats-Kursziele von 2.150 EUR bzw. 91 EUR. Während bei Rheinmetall wohl noch 15 % Luft gesehen wird, liegt das Potenzial für Hensoldt laut Experten eher auf der Verkaufsseite. Achtung, die Volatilität lässt fast alle Kursmarken zu! An den Börsen regieren die Trading-Maschinen mit perfekter KI-Verkettung. Wenn diese Hausse kippt, geht es rasend schnell.

Globale Krisen und zerrüttete Lieferketten rücken strategische Metalle und Sicherheitstechnologien ins Gewinnerfeld. Antimony Resources steht bereit, mit einem raschen Minenstart in Nordamerika eine kritische Versorgungslücke bei Antimon zu schließen. Rheinmetall und Hensoldt fahren dank massiver Verteidigungsausgaben in Europa und den USA Rekordaufträge ein, während thyssenkrupp mit einem klaren Konzernumbau neue Stärke gewinnt. Wie immer gilt: Klug gestreut ist halb gewonnen!

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.inv3st.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.