30.09.2025 | 03:45

Gold-Hausse beflügelt Kritische Metalle! Weitere 100 % mit Power Metallic, BYD, Hensoldt und Renk

Die geopolitische Lage spitzt sich weiter zu, doch die Börsen haussieren weiter! Handelskonflikte, Sanktionen und militärische Spannungen prägen die Schlagzeilen, doch hinter den Frontlinien eines neuen Kalten Krieges tobt längst ein anderer Wettkampf: Jener um den Zugriff auf kritische Metalle. Ohne Kupfer, Lithium, Nickel, Kobalt oder Seltene Erden stünde nicht nur die E-Mobilitäts-Revolution still, auch Rüstungstechnologien, Digitalisierung und Energiewende würden zum Erliegen kommen. Lieferketten geraten durch geopolitische Machtspiele zunehmend unter Druck und der Kampf um Ressourcen entwickelt sich zum strategischen Schlüssel in einer multipolaren Weltordnung. Für westliche Industrienationen wird Versorgungssicherheit zur Überlebensfrage, für Anleger entstehen daraus neue Chancen. Wer heute die Gewinner von morgen sucht, sollte den globalen Rohstoffpoker genau im Blick behalten.

Lesezeit: ca. 5 Min.

|

Autor:

André Will-Laudien

ISIN:

POWER METALLIC MINES INC. | CA73929R1055 , BYD CO. LTD H YC 1 | CNE100000296 , RENK AG O.N. | DE000RENK730 , HENSOLDT AG INH O.N. | DE000HAG0005

Inhaltsverzeichnis:

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

BYD – Die Eroberung Europas auf dem Plan

Ein großer Abnehmer verschiedenster Metalle ist der exportstarke chinesische Marktführer in der E-Mobilität BYD. Das Unternehmen hält in Europa aktuell rund 8 bis 9% Marktanteil in Ländern wie Spanien, Italien und UK, tut sich aber im Leitmarkt Deutschland mit unter 3.000 Neuzulassungen im Jahr 2024 weiter schwer. Doch die Strategie des zügigen Markteintritts über Drittländer funktioniert bestens, schon bald sind auch die Importzölle der EU kein Thema mehr. Neben Werken in Ungarn und der Türkei mit geplanter Kapazität von rund 500.000 Fahrzeugen pro Jahr prüft das Unternehmen nun auch eine eigene europäische Batteriefabrik, um die Abhängigkeiten von China zu verringern und EU-Zölle zu minimieren. Kurzfristig könnte der Fokus stärker auf Plug-in-Hybriden liegen, die vom Zoll ausgenommen sind und bei europäischen Kunden an Beliebtheit gewinnen.

Auf der IAA Mobility zeigte BYD seine Modelloffensive und kündigte an, bis 2026 europaweit fertigen zu wollen. Während in Südeuropa die Nachfrage rasant wächst, bleibt Deutschland ein Stolperstein: Zu viele Modelle, ein noch unreifes Händlernetz und Restwertprobleme durch hohe Zulassungszahlen in den Mietwagen- und Firmenflotten. BYD reagiert, indem es den Ausbau des Händlernetzes forciert, auf bessere Restwertprogramme setzt und in Ungarn mit einer europäischen Fertigung die Basis für „Built in EU“ legt. Trotz des Ausstiegs von Großinvestor Berkshire Hathaway, der nach 17 Jahren Gewinne von über 1.000 % realisierte, bleibt BYD auf starkem Wachstumskurs. Weltweit über 4,3 Mio. verkaufte Autos, in Europa steigen die Marktanteile und ein klarer Industrieplan. Herausfordernd bleibt die Balance zwischen Volumen und Profitabilität. In Deutschland entscheidet sich, ob BYD den Sprung vom „Importeur“ zum „europäischen Hersteller“ schafft. Das China-Image wird wohl bleiben, fraglich, ob der Deutsche seine Markentreue auch bei dauerhafter Inflation durchhalten wird.

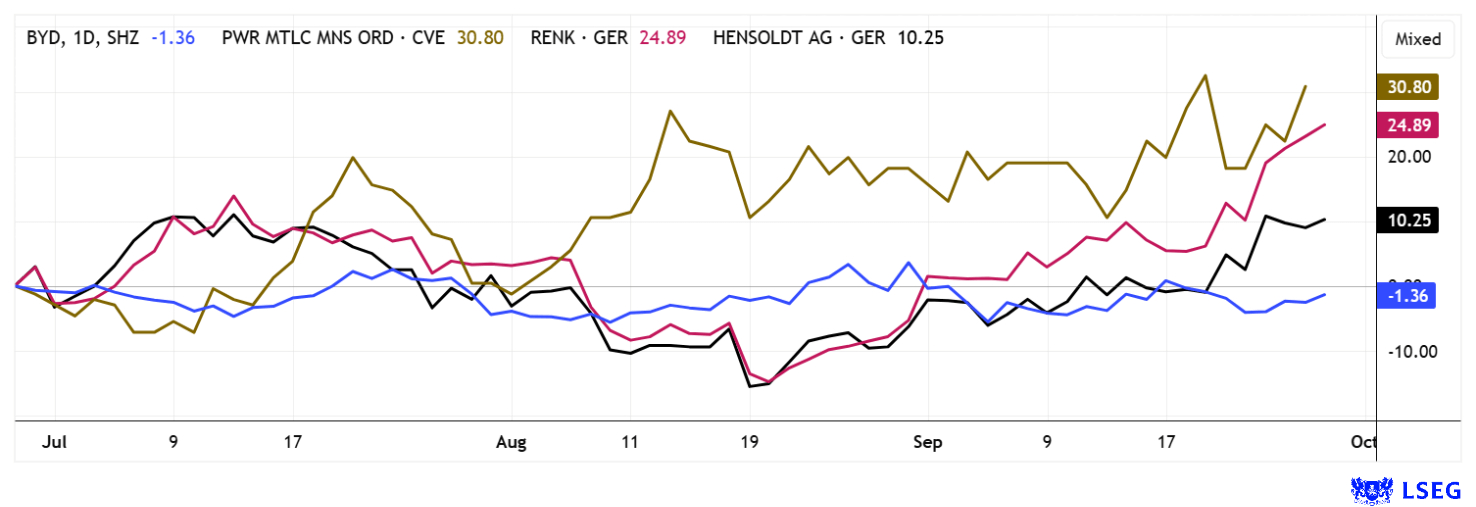

BYD ist in Europa längst kein Newcomer mehr, sondern auf dem Weg zum ernsthaften Herausforderer von Volkswagen, Stellantis & Co. Wer jetzt investiert, setzt auf einen Hersteller mit globaler Skalierung, rasanter Modellpipeline und wachsender Fertigung in der EU. Die Aktie hat eine 35 %-Korrektur vom Hoch bei 17,70 EUR hingelegt, Analysten auf der Plattform LSEG erwarten ein 12-Monatskursziel von 136 CNY umgerechnet 16,30 EUR – immerhin 50 % Potenzial.

Power Metallic Mines – Nordamerika reduziert China-Abhängigkeit

Power Metallic Mines aus Kanada sorgt inmitten globaler Rohstoff-Turbulenzen für großes Aufsehen. Der umtriebige CEO Terry Lynch treibt die Expansion energisch voran und setzt dabei auf eine klare Wachstumsstrategie. Jüngst sicherte sich das Unternehmen von der bekannten Li-FT Power ganze 313 zusätzliche Konzessionen im Umfeld des Nisk-Projekts in Québec. Li-FT erhielt dafür 700.000 CAD in bar, sechs Millionen Aktien sowie eine 0,5-prozentige Schmelzabgabe, während Power Metallic seine Landposition um ein Vielfaches stärkt und sich langfristige Optionen sichert. Ein vielversprechender Deal in einer Zeit, in der Nordamerika angesichts sinkender Abhängigkeiten von Asien verstärkt auf eigene Lieferketten für Nickel, Kupfer, Platingruppenmetalle und Gold setzt. Politische Stabilität und staatliche Förderprogramme verschaffen zugleich Rückenwind für Rohstoff-Explorer in Québec, einer der dynamischsten Bergbau-Regionen weltweit.

Parallel dazu meldete Power Metallic nun Ergebnisse der Sommer-Exploration 2025, welche die Substanz des Projekts eindrucksvoll unterstreichen. Insgesamt wurden 34 Bohrlöcher über eine Gesamtlänge von 17.250 Metern niedergebracht, begleitet von elektromagnetischen Untertage-Surveys. Besonders die Lion-Zone lieferte Spitzenwerte: So ergab Loch PML-25-020 ganze 22,66 Meter mit 4,57 % Kupferäquivalent, davon 6,05 Meter mit satten 9,70 %. Loch PML-25-015 wiederum wies 28 Meter mit 4,28 % CuEq aus, inklusive einer hochgradigen Passage von 3,4 Metern mit 15,45 % CuEq. Diese Resultate belegen nicht nur die Kontinuität des Mineralisierungssystems, sondern auch das Potenzial für Ressourcenerweiterungen. Ergänzend dazu wurde in der Tiger-Zone sowie im neu erworbenen Li-FT-Gebiet exploriert, erste Laboranalysen stehen hier noch aus. Auch die Nisk Lagerstätte blieb Teil der Bohrungen, während modernste VTEM-Messungen neue Leitkörper identifizierten. In der Lion-Zone ermöglicht eine eigens angelegte Bohrstraßen-Infrastruktur zudem nun den ganzjährigen Betrieb. Darüber hinaus konnte sich Power Metallic in Québec durch eine staatliche Gebotsrunde weitere Landrechte an strategisch günstig gelegenen Gebieten sichern, ein klarer Schachzug für den Ausbau der Projektpipeline.

Nach einer beeindruckenden Aktien-Rally in 2024 setzt sich Power Metallic nun erneut ins Rampenlicht. Die Kanadier stehen wegen der Sicherung nordamerikanischer Lieferketten weiter im Fokus und aktuell gibt es zu einer deutlich erweiterten Landposition auch noch substanzielle Bohrresultate. Die PNPN-Aktie hat mit Überwindung der 1,50 CAD-Marke wieder neuen technischen Rückenwind. Anleger sollten hier nicht mehr zögern!

CEO Terry Lynch war gerade auf Roadshow in Deutschland und präsentiert sich auch auf dem 16. International Investment Forum am 8. Oktober um 13:30 Uhr mit einem Update für Investoren.

Hensoldt und Renk – Die Bedrohung bleibt

Noch ein kurzer technischer Blick auf Hensoldt und Renk. Nach einer gut 3-monatigen Konsolidierung setzen die Rüstungs-Titel nun zu einer neuen Rally an. Die Auftragseingänge explodieren, nachdem Russland scheinbar auch vor den NATO-Staaten nicht zurückschreckt. Dauerprovokationen an der Grenze und in der Ostsee zwingen die westlichen Budget-Verwalter zu weiteren militärischen Ausgaben. Das beflügelt die wenigen Hersteller noch weiter und schafft sogar in einem total überhitzten Terrain weitere Anlegerkäufe. So konnte Hensoldt gestern mit 110 EUR ein neues Allzeithoch erreichen. Auch Renk strebt mit hoher Dynamik seiner Bestmarke von 86,20 EUR entgegen. Mit über 275 % Performance lief Renk in 12 Monaten fast so gut wie Rheinmetall. Was bleibt ist die historisch hohe Bewertung des gesamten Sektors. Die aber stört sowieso keinen Anleger mehr. Was zählt, ist die Positionierung gegen einen dritten Weltkrieg, der täglich wahrscheinlicher wird.

Die Nachfrage nach Rohstoffen aus politisch stabilen Regionen erreicht neue Höchststände und Nordamerika rückt dabei zunehmend in den Fokus strategischer Investoren. In den USA ebenso wie in Kanada, öffnet sich damit der Weg für eine neue Rohstoffoffensive. Für Industriegrößen wie BYD, Renk oder Hensoldt sind verlässliche Lieferketten bei kritischen Metallen längst nicht mehr nur ein Wettbewerbsfaktor, sondern eine Existenzfrage. Genau hier setzt Power Metallic an und positioniert sich mit einer vielversprechenden Premium-Liegenschaft in Kanada als potenzieller Schlüsselspieler der Versorgungssicherheit.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.inv3st.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.