05.08.2025 | 04:45

Korrektur beendet? Die nächsten Verdoppler sind Puma und Veganz, Nike und Adidas bleiben angeschlagen!

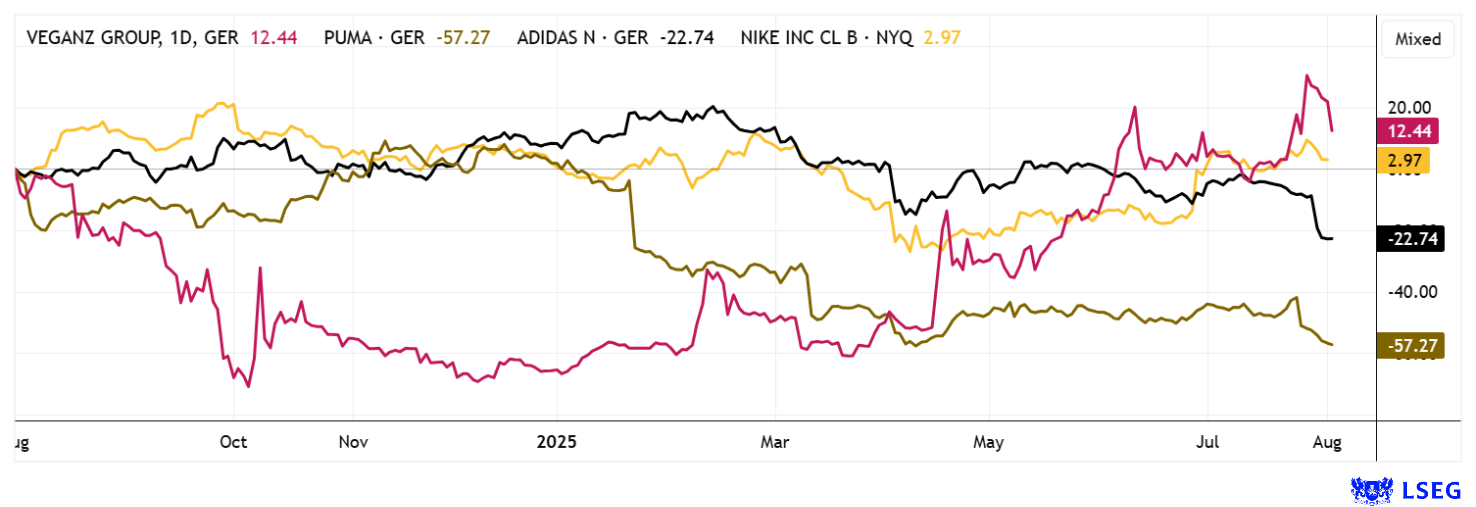

Nach 700 Punkten Absturz im DAX in nur 24 Stunden fragen sich Anleger, ob die Korrekturbewegung der letzten Woche schon abgeschlossen ist? Über 60 % aller S&P 500-Unternehmen haben bereits zur Jahresmitte berichtet, die Zahlen konnten den Index in der Breite jedoch nicht weiter nach oben bewegen. Das stimmt nachdenklich und schreit nach einer Fortsetzung der Korrektur. Während es beim Spezialisten für pflanzliche Ernährung Veganz prima läuft, geraten die Sports Consumer immer weiter unter Druck. Für Adidas werden die US-Zölle im hartumkämpften Sneaker-Markt zum Problem, ebenso für die gefragten Puma Modelle wird es eng. Nike kann hiervon profitieren, die Aktie ist aber sehr teuer. Wer kann sich im umsatzschwachen Sommer besser profilieren?

Lesezeit: ca. 4 Min.

|

Autor:

André Will-Laudien

ISIN:

VEGANZ GROUP AG | DE000A3E5ED2 , ADIDAS AG NA O.N. | DE000A1EWWW0 , PUMA SE | DE0006969603 , NIKE INC. B | US6541061031

Inhaltsverzeichnis:

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

Veganz Group – Wachstumspläne mit neuer Führung

Der Berliner Spezialist für pflanzliche Ernährung Veganz richtet sich strategisch konsequent auf internationales Wachstum, Technologieführerschaft und nachhaltige Food-Innovation aus. Nach dem Rückzug von Jan Bredack aus dem operativen Geschäft zum 30. September, übernimmt mit Rayan Tegtmeier ein erfahrener Manager die CEO-Rolle. Seine umfangreiche Expertise in Geschäftsentwicklung, M&A-Prozessen und Kapitalmarktstrategien steht für eine ambitionierte Neuausrichtung, denn Veganz wird als leistungsfähige Food-Technologieholding aufgestellt, die globale Chancen in der pflanzenbasierten Ernährung nutzen möchte.

Im Fokus stehen die profitable Skalierung etablierter Markenprodukte, die Erschließung neuer internationaler Wachstumsmärkte und der rasche Ausbau technisch innovativer Konzepte wie der Mililk®-Technologie. Die Umsetzung erfolgt durch ein effizientes Zusammenspiel aus eigener Produktion, Lizenzvergaben und gezielten Investitionen in Infrastruktur und Partnerschaften, darunter neue Produktionskapazitäten in den USA und die Expansionen der österreichischen Fertigung.

Nach der jüngsten Kapitalerhöhung und dank geplanter Beteiligungsverkäufe ist Veganz finanziell deutlich robuster aufgestellt. Die jüngsten Restrukturierungen haben Prozesse verschlankt und die Widerstandsfähigkeit des Geschäftsmodells gestärkt. Analysten sehen weiterhin erhebliches Kurspotenzial, da sowohl die neue Cash-Position als auch die Patentstrategie operative Risiken senken.

Tegtmeier kündigt einen starken Fokus auf effiziente Cash-Allokation und gezielte Investor Relations an, um institutionelle Anleger für das Unternehmen zu gewinnen und die weiterhin bestehende Unterbewertung der Aktie am Markt anzugehen. Mitgründer und visionäre Seele der Gruppe Jan Bredack bleibt größter Aktionär und engagiert sich künftig bei OrbiFarm im zukunftsträchtigen Indoor-Farming. Nach dem starken Hochlauf der Aktie Ende Juli konsolidiert der Titel aktuell bis auf 17 EUR. Die Analysten von mwb Research sehen ein 12-Monatsziel von 21,50 EUR, eine Aufstufung wird nach der letzten Kapitalerhöhung erwartet. Technisch bietet sich der Konsolidierungs-Korridor von 15 bis 18 EUR für Zukäufe an.

Puma – Tief in der Restrukturierung

Game over bei Puma – Nein! Das Unternehmen gab eine drastische Gewinnwarnung für das Geschäftsjahr 2025 heraus und rechnet nun mit einem währungsbereinigten Umsatzrückgang im niedrigen zweistelligen Bereich und einem negativen EBIT. Schnell hat man einen tiefgreifenden Restrukturierungsprozess mit dem Titel „nextlevel“ gestartet, um die operative Wende einzuleiten. Als Teil dessen werden weltweit rund 500 Stellen abgebaut, unrentable Filialen geschlossen und bis zu 75 Mio. EUR Einmalkosten in Kauf genommen. Im Gegenzug soll bis 2027 durch strikte Kostendisziplin eine EBIT-Marge von 8,5 % erreicht werden. Ein zentrales Element der Neuausrichtung war der Wechsel an der Spitze: CEO Arne Freundt, der das Unternehmen seit November 2022 leitete, trat nach strategischen Differenzen mit dem Aufsichtsrat im April 2025 zurück. Nach einer Übergangsphase unter CPO Maria Valdes, CFO Markus Neubrand und neuem CCO Matthias Bäumer übernahm ab dem 1. Juli 2025 Arthur Hoeld, seines Zeichens Ex-Adidas-Vorstand mit starker Vertriebsexpertise die CEO-Rolle.

Unter neuer Führung soll Puma sich strategisch nun neu positionieren. Im Fokus stehen Performance-Produkte, Reorganisation der Vertriebskanäle sowie einem Marken-Reset, der bis Oktober 2025 präsentiert werden soll Zudem plant das Unternehmen Preiserhöhungen in den USA zur Kompensation der Zolllast. Wegen der schwachen Nachfrage, hohen Lagerbeständen und negativen Währungseinflüssen bringt das erst einmal einen niedrigeren Umsatz. Ein dicker Verlust wird sich in 2025 daher nicht vermeiden lassen. mwb Research senkt ihr Rating auf „Hold“ mit einem 12-Monats-Kursziel von 22 EUR. Die Konsolidierung kann noch weiterlaufen!

Adidas versus Nike – Jetzt kommen die Zölle ins Spiel

Die jüngsten US-Zölle auf Waren aus Asien haben sowohl Nike als auch Adidas deutlich getroffen, da beide Unternehmen den Großteil ihrer Schuhe und Sporttextilien in Ländern wie Vietnam, Indonesien und China produzieren. Die Zölle auf vietnamesische Importe, das Herzstück der Lieferkette beider Konzerne, liegen jetzt für Sportartikel bei bis zu 46 %, auf Produkte aus Indonesien bei 32 % und aus China bei 34 %. Dadurch steigen die Importkosten erheblich, was die Margen schrumpfen lässt und die Wettbewerbsposition im US-Markt schwächt.

In der Folge reagierten die Aktien beider Konzerne im Juli mit zweistelligen Verlusten. Bei Adidas trüben die neuen Kosten den Ausblick so stark, dass das Unternehmen trotz operativ solider Entwicklung auf eine Prognoseerhöhung verzichtete und stattdessen Preisanpassungen auf dem US-Markt ankündigte. Nike wiederum erwartet explizit einen deutlichen Rückgang der Bruttomarge im laufenden Quartal, ebenfalls wegen der erhöhten Zollkosten und schwieriger Produktionsverlagerungen. Kurzfristige Preiserhöhungen für Schuhe und Bekleidung gelten laut beiden Unternehmen als „unvermeidlich“, um die gestiegenen Kosten zu kompensieren. Beide Konzerne können ihre Produktion nicht rasch in andere Länder oder die USA verlagern, denn leistungsfähige Fabriken für technische Sportschuhe existieren fast ausschließlich in Asien. Hier machen sich die negativen Effekte der Globalisierung nun bemerkbar.

In den aktuellen Quartalszahlen sind diese Effekte bereits sichtbar: Adidas weist in den USA Mehrkosten von bis zu 200 Mio. EUR aus und spricht von einem klaren Margendruck. Nike verweist auf einen Rückgang der Quartalsmargen und sieht sich besonders von der US-Strafzoll-Politik getroffen. Analysten gehen davon aus, dass die durchschnittliche Zollbelastung für die Branche im US-Markt sich verdoppeln und auf die Profitabilität massiv durchschlagen wird. Die Wettbewerbssituation bleibt angespannt und die Zahlen der nächsten Quartale werden maßgeblich davon abhängen, wie elastisch die US-Nachfrage auf die unvermeidbaren Preissteigerungen reagiert. Die Anpassungsphase in den Bewertungen könnte somit noch einige Monate andauern. Derzeit ist von beiden Titeln abzuraten.

Der Zoll-Schock sitzt tief bei den Markenartiklern im Bereich Sport. Hier werden einige schwierige Quartale anstehen. Beim alternativen Lebensmittel-Produzenten Veganz geht es ab dem 4. Quartal in eine neue Phase der Expansion. Auch wegen einer Produktionsstätte in den USA haben die Strategien der Berliner gute Erfolgschancen.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.inv3st.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.