18.09.2025 | 03:45

Margen-Krieg und galoppierende Rohstoffpreise! Achtung bei BYD, Mercedes, Renk und European Lithium

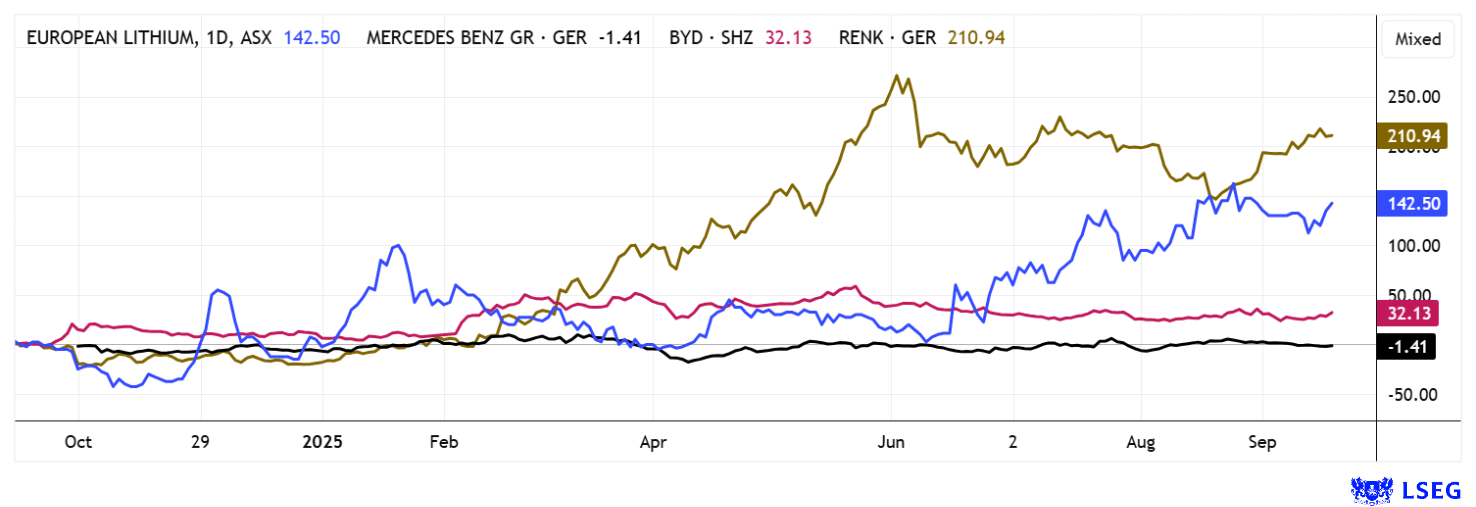

Der September zeigt sich bislang als Wonne-Monat. Scheinbar hat die Börse ihren Korrekturbedarf in Gänze bereits im April durchlebt. Noch immer kaufen Anleger HighTech- und KI-Papiere, Bewertungen von historischem Ausmaß scheinen wenig zu kümmern. Im Windschatten dieser Superhausse gab es bei den Autobauern BYD und Mercedes zuletzt empfindliche Kurskorrekturen, die Euphorie-Welle beim Defense-Titel Renk erscheint allerdings etwas übertrieben. Die Rally um kritische Metalle hat auch European Lithium und die US-Tochter Critical Metals stark nach oben getrieben. Mit den jüngst explodierenden Rohstoffpreisen, steht die Rally hier vermutlich aber erst am Anfang. Wir rechnen genauer nach.

Lesezeit: ca. 5 Min.

|

Autor:

André Will-Laudien

ISIN:

EUROPEAN LITHIUM LTD | AU000000EUR7 , MERCEDES-BENZ GROUP AG | DE0007100000 , BYD CO. LTD H YC 1 | CNE100000296 , RENK AG O.N. | DE000RENK730

Inhaltsverzeichnis:

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

European Lithium – Kritische Metalle werden Mangelware

Grönland rückt im globalen Kampf um strategische Metalle und Seltene Erden zunehmend ins Zentrum: Die eisige Insel gilt als gigantische Schatzkammer, die mit ihren Lagerstätten, darunter einige der größten Seltenen Erden Vorkommen weltweit, das Potenzial hat, einen bedeutenden Teil des Weltbedarfs für Jahrzehnte zu decken. Dank stabiler politischer Strukturen, vereinfachten Vergabeverfahren und günstiger Infrastruktur wachsen die Chancen, dass Grönland zum entscheidenden Rohstofflieferanten für Europa und die westlichen Industrien wird und so die Abhängigkeit von China verringert.

Vor diesem Hintergrund ist European Lithium über seine US-Tochter Critical Metals Corp. gleich mehrfach strategisch positioniert. Neben einem österreichischen Lithiumprojekt, das bereits BMW als Abnehmer für die Zeit ab 2027 gewonnen hat, sorgt derzeit vor allem das Tanbreez-Projekt in Grönland für Marktbewegung. Das Vorkommen zählt zu den weltweit größten Projekten für Seltene Erden abseits Asiens. Jüngste Bohrergebnisse aus der laufenden Kampagne belegen nicht nur außergewöhnlich hohe und kontinuierliche Werte bei schweren Seltenen Erden (HREO) und Gallium, sondern auch Zirkonium- und Gallium-Gehalte deutlich über Branchenschnitt. Umweltverträglich ist das Projekt zudem, da Uran- und Thorium-Anteile besonders niedrig sind, ein wichtiger Faktor zur Genehmigungsfähigkeit. Das laufende Upgrade-Programm umfasst bereits 1.900 Meter Bohrleistung; weitere Ergebnisse stehen kurz bevor.

Die wirtschaftlichen Parameter sprechen ebenfalls für Tanbreez. Ein Nettobarwert von bis zu 3 Mrd. USD und ein interner Zinsfuß von 162 % machen das Projekt hochattraktiv. Analysten heben besonders den Anteil schwerer Seltener Erden hervor, die für Hightech, Magnetproduktion und Verteidigung unverzichtbar sind. Hauptprofiteuer ist als Mehrheitsaktionär von Rechteinhaber Critical Metals die australische Holding European Lithium. Das Unternehmen hat eine Liefervereinbarung für bis zu 10.000 Tonnen Konzentrat pro Jahr mit Ucore Rare Metals, deren geplante Weiterverarbeitung in den USA und Kanada die Versorgungssicherheit für den Westen weiter stärkt. Mit laufenden Bohrungen im Tanbreez-Projekt und dem etablierten Lithiumabnahmevertrag mit BMW positioniert sich European Lithium als führender Anbieter kritischer Rohstoffe außerhalb Chinas. Die Aktie befindet sich seit 12 Monaten im Aufwärtsmodus und konnten zuletzt in Deutschland hohe Aufmerksamkeit generieren. Mit einer aktuellen Marktkapitalisierung von rund 72,5 Mio. EUR sehen viele Marktbeobachter weiterhin erhebliches Potenzial für eine Neubewertung.

BYD versus Mercedes – China geht seinen eigenen Weg

Während die Welt über die schwierige Versorgung mit kritischen Metallen diskutiert, stehen die Autobauer wegen rückläufiger Verkaufszahlen unter Dauerstress. Steigende Rohstoffpreise und nicht enden wollende Zoll-Diskussionen verzögern die Kaufprozesse verunsicherter Konsumenten zusätzlich. BYD und Mercedes begegnen sich im Markt mittlerweile als substitutive Konkurrenten, denn in China wird aufgrund der Handelsbelastungen eher inländisch gekauft, während deutsche Autobauer seit Jahrzehnten auf ihre Exporterfolge setzen. In dieser Gemengelage kann sich die BYD-Aktie nach einer 40 %-Korrektur von oben jüngst wieder berappeln. Der 3:1-Aktiensplit sorgte lange Zeit für Verwirrung, nun sind die fehlenden Stücke aber auch bei deutschen Anlegern im Depot verbucht. Dennoch drücken schwache Q2-Zahlen und aggressive Preisnachlässe von bis zu 30 % auf über 20 Modelle die Stimmung. BYD verkauft in Europa inzwischen mehr Fahrzeuge als Tesla, doch das Wachstum verliert spürbar an Tempo. Immerhin empfehlen 28 Analysten auf der Plattform LSEG die Aktie zum Kauf mit einem durchschnittlichen Kursziel von 17,70 EUR, gegenüber aktuell 12,30 EUR ein Aufschlag von 45 %.

Mercedes kämpft mit hohen Kosten für die Umstellung auf die E-Mobilität und einer schwächeren Nachfrage, vor allem in China. Der Preisdruck belastet die Margen, während steigende Entwicklungsaufwendungen die Erträge schmälern. Zwar bewegt sich die Aktie zwischen 50 und 54 EUR seit langem seitwärts, punktet jedoch mit einem günstigen KGV 2026e von 7,4 und einer hohen Dividendenrendite von 6 %. Summa summarum liegen Anleger nach 12 Monaten mit BYD-Aktien immer noch über 30 % im Plus, während sich Mercedes mit minus 10 % nur mühsam nach vorne kämpft. BYD bleibt insgesamt ein chancenreicher, aber riskanter Wachstumswert. Mercedes überzeugt durch solide Ausschüttungen und Stabilität, steht aber ebenfalls vor großen strukturellen Herausforderungen und einer miesen Stimmung in Deutschland.

Renk profitiert von prall gefüllten Auftragsbüchern

Auch Renk benötigt für eine stabile Produktion eine Fülle von metallischen Rohstoffen. Das Geschäft bei den Augsburgern läuft seit der Rückkehr an die Börse vor 2 Jahren super. Aktuell hat sich der Antriebs- und Getriebespezialist eine Reihe neuer Projekte sichern können. Dazu gehören Bestellungen aus Lettland über 42 HSWL-256B-Getriebe für den Schützenpanzer AJAX sowie zusätzliche Lieferungen an einen internationalen Kunden. Auch im Marinesegment kamen neue Aufträge über CODAD- und CODAG-Antriebe für europäische Schiffe hinzu. Der Auftragseingang erreichte im ersten Halbjahr 2025 rund 921 Mio. EUR, ein Plus von fast 50 % gegenüber dem Vorjahr. Insgesamt summiert sich der Auftragsbestand nun inzwischen auf 5,9 Mrd. EUR. Damit wächst mit einem Book-to-Bill-Wert von 1,5 das Neugeschäft schneller, als es abgearbeitet werden kann. Zuletzt stiegen Umsatz und Gewinn deutlich an, mit einer EBIT-Marge von über 14 %. Besonders im Heimatmarkt Deutschland rechnet Renk mit einer Großwelle an neuen Rahmenverträgen, da die Bundeswehr bis 2035 über 1.600 neue Panzerfahrzeuge beschaffen will.

Insgesamt präsentiert sich Renk als klarer Gewinner der steigenden Verteidigungsbudgets. Die prall gefüllten Auftragsbücher und die Aussicht auf weitere Großaufträge der Bundeswehr sichern eine hohe Visibilität für Umsatz und Gewinn. Die starke Margenentwicklung und geplante Investitionen in neue Kapazitäten untermauern die Wachstumsstory. Risiken liegen vor allem in möglichen Verzögerungen bei politischen Entscheidungen, in der hohen Abhängigkeit von öffentlichen Budgets sowie im zunehmenden internationalen Wettbewerb. Das Analysehaus Jefferies hat seine Kaufempfehlung für die Renk-Aktie mit einem Kursziel von 80 EUR in der letzten Woche bekräftigt. Wichtig für Anleger: Der Titel hat sich in den letzten 12 Monaten mehr als verdoppelt, damit sind u. E. schon große Teile zukünftiger Chancen ausreichend im Kurs berücksichtigt.

Die Kapitalmärkte jubilieren weiter, obwohl sich die wirtschaftlichen Rahmenbedingungen weltweit klar verschlechtern. Grund ist die enorme Kredit-Zufuhr, die durch Rüstungs- und Infrastrukturausgaben von Regierungen wie der EU, USA und Asien in die Märkte gepumpt wird. Das heizt die Rohstoffpreise weltweit an, denn sie gelten im Umfeld instabiler Lieferketten und hoher Zollbarrieren als knappes Gut. Während Autobauer ihre Marge zunehmend verlieren, befinden sich aktuelle und künftige Rohstoff-Lieferanten auf der Sonnenseite. Investoren belegen schwierige ökonomische Situationen heute mit Kursaufschlägen, früher neigten Börsen in solchen Phasen eher zur Verunsicherung. Neue Welt!

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.inv3st.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.