04.06.2025 | 04:45

Mit Gold über 3.400 USD im Handumdrehen plus 100 % - Gerresheimer, Desert Gold, Hensoldt und Renk

Gerüchte über den Rücktritt von Jerome Powell machten Anfang der Woche die Runde. Da er als sehr „hawkish“ bezeichnet wird, also die Zinsen strikt nach der Inflationsentwicklung ausrichtet, ist er für Präsident Donald Trump ein unangenehmer Zeitgenosse. Denn die US-Administration braucht sehr viel Geld, um die veraltete Infrastruktur und die gesamte Wirtschaft auf Trab zu bringen. Zahlreiche Wahlversprechen für ein blühendes Amerika kann der schillernde Frontmann nur erfüllen, wenn entsprechende Mittel zur Verfügung stehen. Wegen der sehr hohen Staatsverschuldung ein schwieriges Vorhaben. Die Rating-Agentur Moody´s lässt sich von den Drohgebärden des Präsidenten nicht einschüchtern und setzte die Kreditwürdigkeit der USA jüngst um eine Stufe auf AA1 runter. Triple A ist damit Geschichte. Eine Steilvorlage für Gold, das Edelmetall gibt wieder Gas auf über 3.400 USD. Wo liegen die Chancen für Anleger?

Lesezeit: ca. 4 Min.

|

Autor:

André Will-Laudien

ISIN:

RENK AG O.N. | DE000RENK730 , HENSOLDT AG INH O.N. | DE000HAG0005 , GERRESHEIMER AG | DE000A0LD6E6 , DESERT GOLD VENTURES | CA25039N4084

Inhaltsverzeichnis:

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

Gerresheimer – Leichte Gewinnrückgänge liefern 25 % Kursabschlag

Wie schnell ein Kurs unter die Räder geraten kann, erleben die Gerresheimer-Aktionäre derzeit deutlich. Die Papiere des Spezialverpackungsherstellers rauschten Anfang der Woche um mehr als 25 % in die Tiefe und fanden erst bei rund 47 EUR wieder einen festen Boden unter den Füßen. Das ist ein 3-Jahrestief des MDAX-Werts und bislang sind keine großen Erholungen sichtbar. Die aktuelle Gewinnwarnung betrifft die ursprüngliche Prognose für 2025 schmerzlich, sie scheint vorerst nicht mehr erreichbar. Statt eines moderaten Zuwachses beim Nettogewinn, erwartet Gerresheimer nun einen niedrigen zweistelligen Rückgang. Vorsichtshalber wird man die Dividende für 2024 nahezu streichen, statt 1,25 EUR kommen nur noch 4 Cent zur Ausschüttung. Der Umsatz soll trotzdem leicht zulegen mit einer EBITDA-Marge von ca. 20 % im Jahresdurchschnitt. Analysten reagierten verschnupft, so senkte J.P. Morgan sein Kursziel von 122,50 auf nur noch 108 EUR, das Rating bleibt bei aber bei „Overweight“. Jefferies bleibt bei „Buy“ und hat das Kursziel von 86 EUR belassen. Der deutsche Mittelständler scheint viel Interesse auf sich zu ziehen, denn das Unternehmen steht schon seit Jahren im Fokus von Finanzinvestoren. Kürzlich sorgten Gerüchte über eine bevorstehende Übernahme durch Warburg Pincus und KPC Capital Partners für einen Anstieg auf über 66 EUR. Auf der Plattform LSEG liegt der 12-Monats-Konsens derzeit bei 58,50 EUR. Die Aktie stand in 2023 schon über 120 EUR und hat jetzt ein einstelliges KGV über die nächsten 3 Jahre. Günstig!

Desert Gold – Da ist jede Menge zu erwarten

Mit der Herabstufung der US-Kreditwürdigkeit durch Moody´s hat sich die 30-jährige Bondrendite auf über 5 % geschwungen. Diese Marke hat in der Historie immer perfekt für einen Goldpreisanstieg gesorgt, denn die Inflationssorgen lassen Anleger in das gelbe Metall flüchten. Die hartnäckige Aussage, dass Gold keine Zinsen zahlt, lässt sich durch eine Jahresrendite von über 9 % seit dem Jahr 2000 klar widerlegen. Gold hat allein wegen der Abwertung des US-Dollars und entsprechender Kaufkraftverluste wieder Stärke zeigen können. Selbst Notenbanken kaufen ständig zu, vor allem die Länder Schweiz, China, Russland und Indien fallen in der Käuferliste auf. Auch wird sukzessive bekannt, dass US-Bonds nicht mehr erste Wahl bei der Bestückung von Devisenreserven sind. China hat bereits über 30 % seiner Bestände verkauft und tritt nur noch stark vermindert als Zeichner von Neu-Emissionen auf. Eine schwierige Situation für die hochverschuldete USA.

Für den kanadischen Explorer Desert Gold Ventures entwickeln sich die Dinge wunschgemäß. Die Vormachbarkeits-Studie (PEA) ist auf dem Weg, damit kann der Junior bald mit kleineren Laugen-Schürfungen beginnen. Die aussichtsreichen Liegenschaften von ca. 440 Quadratkilometer Größe liegen in einem sogenannten „Elephant Country“ in der Senegal-Mali-Shear-Zone (SMSZ). Der Begriff umschreibt die vermuteten 26 Millionen Unzen Reserven der großen Player Barrick, B2Gold, Endeavour, Allied Gold, Hummingbird, Resolute und BCM, welche bislang nur teilweise erforscht oder gefördert wurden. Desert Gold hat mit 95.000 Metern an Bohrungen bereits 1,1 Mio. Unzen Gold oberflächennah identifiziert. CEO Jared Scharf und sein Geologenteam sind zuversichtlich, mit den demnächst erwarteten Auswertungen noch einen höheren Wert ausweisen zu können. Gerüchteweise gab es bereits einige Besucher hohen Rangs auf den Liegenschaften von Desert Gold. Die Spannung bei diesen hohen Goldpreisen steigt täglich! Wann greift ein Major nach den letzten verbliebenen Landflächen im „Elephant Country“?

Die Desert Gold-Aktie (DAU) konnte im laufenden Jahr schon zweistellig performenm der nächste Schub könnte aber bald anstehen. Seit einiger Zeit bewegt sich der Kurs der rund 240 Mio. ausstehenden Aktien zwischen 0,07 und 0,08 CAD seitwärts. Mit einer Marktkapitalisierung von rund 18 Mio. CAD ist Desert Gold im Peergroup-Vergleich deutlich unterbewertet. Spekulativ einsammeln!

Hensoldt und Renk – Steil, steiler, verdoppelt

Neben dem Goldmarkt, geht es derzeit bei Rüstungstiteln richtig zur Sache. Die nicht enden wollenden Brandherde Ukraine und Nahost schüren den Bedarf an Sicherheit- und Aufrüstung in den NATO-Staaten, denn sie hatten in der langen 70-jährigen Friedenszeit eher in die Abrüstung investiert. Nun zeigt sich eine gravierende 180 Grad-Wende, selbst ehemalige Pazifismus-Vertreter in der politischen Landschaft raten nun zu Milliarden-Investitionen in Militärtechnik. So wird allein für die Bundeswehr ein Budget von mehr als 100 Mrd. EUR für die nächsten 5 Jahre erwartet. Für die europäischen Rüstungsaktien ist das schon fast täglich neues Wasser auf die Mühlen.

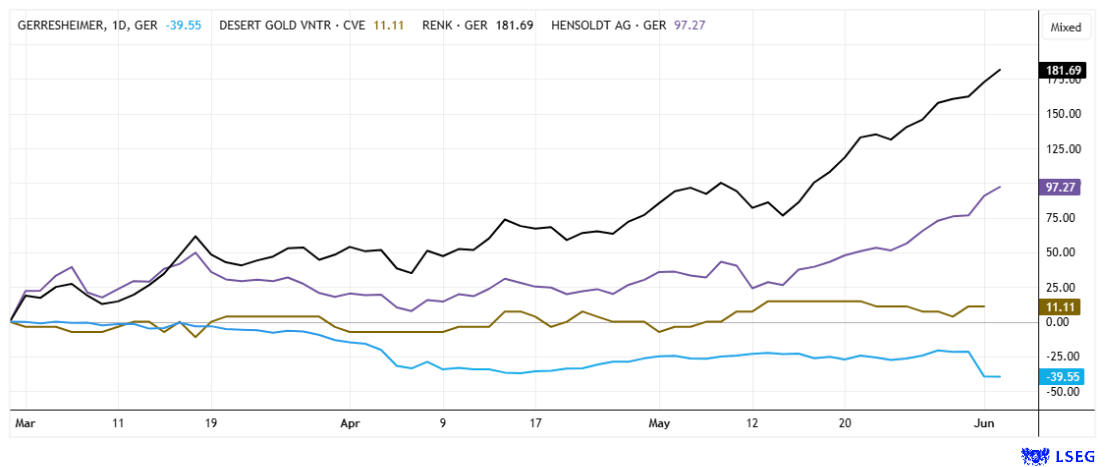

Hensoldt und Renk konnten in den letzten 3 Monaten 100 bzw. 180 % zulegen. Blickt man auf die fundamentalen Zahlen, so kommen die Analysten wohl aktuell nicht nach, ihre Schätzungen der Auftragslage anzupassen. J.P. Morgan hat sein Kursziel bei Hensoldt auf die Schnelle von 50 auf 110 EUR angepasst, um im Ranking der Experten nicht allzu blank dazustehen. Andere Researchhäuser sind etwas konservativer und setzten Kursziele zwischen 45 und 85 EUR - im Schnitt ergibt das 67 EUR. Alles ist aber bereits egalisiert, Hensoldt überschritt zu Wochenanfang die 100 EUR-Marke. Laut der Plattform LSEG liegt das 2025e KGV nun bei 54 und der Umsatzverhältnis KUV erreicht Werte von fast 5. Bei Renk ein ähnliches Bild, hier eifert man dem Branchenprimus Rheinmetall nach. Seit der Platzierung des Investors Triton in 2024 zu 16 EUR hat sich der Kurs verfünffacht. KGV und KUV 2025e bei 62 bzw. 6,3. – was soll man da noch sagen? Vielleicht ist die Orderlage so gravierend, dass man die Preise gar kräftig erhöhen kann. Der Steuerzahler wird in diesem Fall nicht gefragt, denn der neugewählte Bundestag legitimierte die größte Rüstungs-Investitionswelle der Neuzeit bereits mehrheitlich.

Wegen andauernder geopolitischer Spannungen geben Rüstungstitel aktuell den Ton an. Derweil steigen im Hintergrund die langfristigen Zinsen, das schiebt auch die Renditen für Bonds nach oben. Der Junior-Explorer Desert Gold steht vor einem interessanten Jahr der Transformation, auch eine Übernahme ist bei einer Bewertung von 18 Mio. CAD oder etwa 12 USD pro Unze Gold im Boden nicht unwahrscheinlich.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.inv3st.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.