17.04.2024 | 04:45

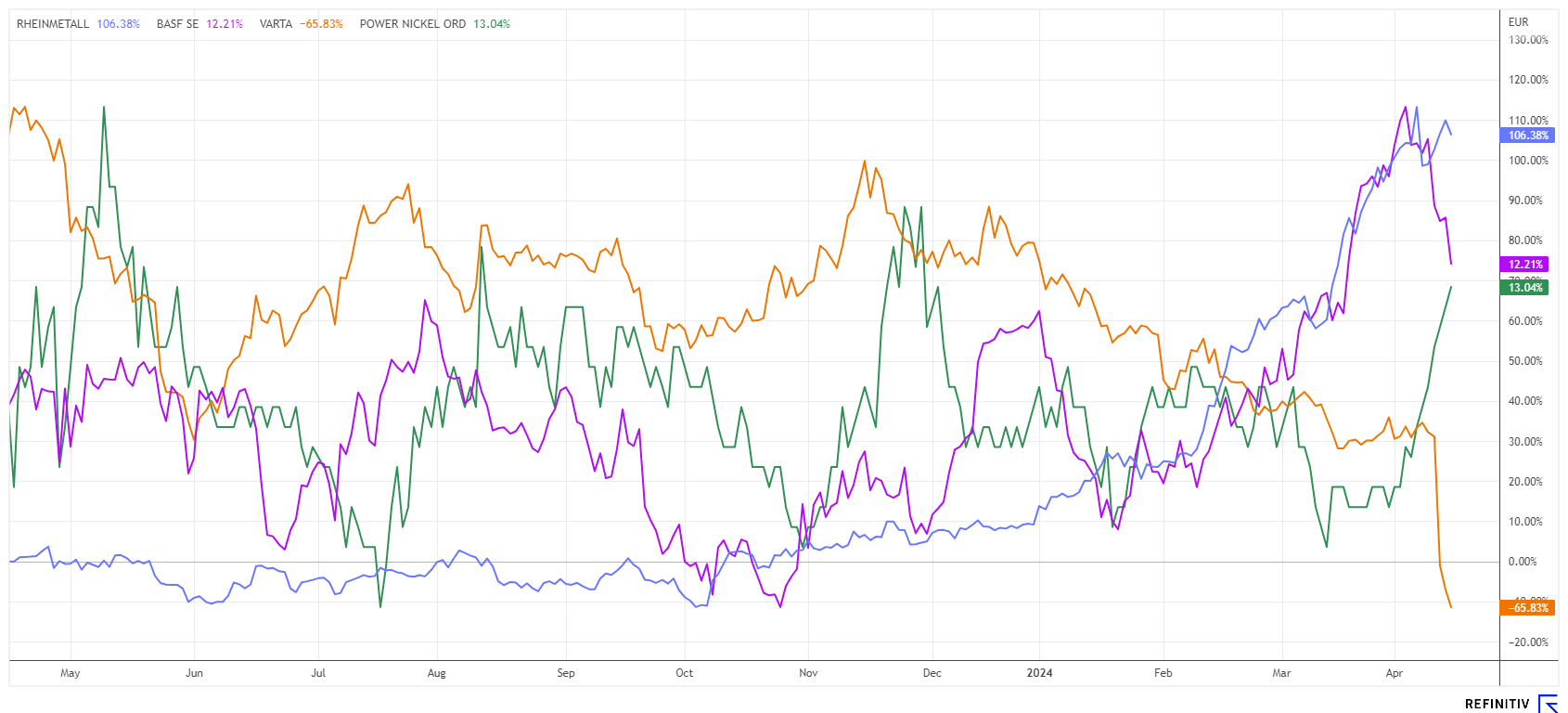

Rabattschlacht beendet: Rohstoffe in der Gegenoffensive! Rheinmetall, Power Nickel, BASF und Varta im Fokus

Seit der Bombardierung Israels durch den Iran ticken die Uhren in Nahost anders. Die nächste Eskalationsstufe ist erreicht. Wenn Israel das Recht auf Verteidigung nun zum Anlass nimmt, Größeres auf den Weg zu bringen, ist er da: Der Flächenbrand. Gold und Silber brillieren als Fluchtwährung und ziehen auch die lang vernachlässigten Rohstoff-Aktien durch die Decke. Jetzt gilt es, die Segel im Wind zu halten und lang vermisste Bewegungsaufschläge zu reiten. In der Energiewende weiterhin gefragt sind strategisch sicherere Jurisdiktionen, die den steigenden Rohstoffhunger sicher bedienen können. Wir zeigen ein paar Chancen auf.

Lesezeit: ca. 4 Min.

|

Autor:

André Will-Laudien

ISIN:

Power Nickel Inc. | CA7393011092 , BASF SE NA O.N. | DE000BASF111 , VARTA AG O.N. | DE000A0TGJ55 , RHEINMETALL AG | DE0007030009

Inhaltsverzeichnis:

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

BASF – Dividende schlägt Skepsis

Die BASF AG aus Ludwigshafen ist einer der Verlierer in der aktuellen Gemengelage der deutschen Industriepolitik. Steigende Lohn- und Energiekosten in Kombination mit schrumpfendem Konjunktur-Wachstum. Im Zuge der DAX-Rally im ersten Quartal konnte das Papier trotz trüber Aussichten mit 20 % Zuwachs brillieren. Nun kurz vor der Hauptversammlung kommt der Aufschwung ins Zittern und eine Korrektur befördert den Kurs wieder um knapp 10 % nach unten. Anleger, die in 8 Tagen die Dividende einstreichen wollen, verlieren nun schon vor dem Ex-Tag. Ungewöhnlich, aber typisch für eine Konsolidierung auf hohem Niveau. Nun wollen nämlich auch diejenigen verkaufen, die eine steuerpflichtige Ausschüttung gar nicht haben wollen.

Fundamental traut man den Ludwigshafenern nach 68,9 Mrd. EUR Umsatz in 2023, im laufenden Jahr einen kleinen Anstieg von 2 % zu. Der Nettogewinn soll auf 2,88 Mrd. EUR ansteigen, nachdem im Vorjahr große Wertberichtungen auf die Tochter DEA Wintershall die Bilanz verhagelten. Unter dem Strich ist die Aktie derzeit mit einem KGV 2024e von 14,7 bewertet, Trostpflaster bleibt die angekündigte Dividende von 3,35 EUR. Auf der Plattform Refinitiv Eikon empfehlen 13 von 25 Experten die Aktie noch zum Kauf. Das durchschnittlich erwartete Kursziel von 53,50 EUR wurde indes Anfang April schon erreicht. Langfristig ist BASF ein guter Standardwert, kurzfristig können Konjunkturdellen jedoch für Trouble sorgen.

Power Nickel – Eine Polylagerstätte macht Furore

Wer die Energiewende im Auge behält, sollte sich nach sicheren Jurisdiktionen umsehen. Denn der Globus befindet sich wegen zahlreicher geopolitischer Konflikte im Zeitalter der De-Globalisierung. Das heißt, das industrielle Hersteller das lokale Sourcing wieder als Hauptstrategie verfolgen. Derzeit sind westliche Regierungsvertreter unterwegs, die Lieferallianzen für die nächsten Jahrzehnte zu vereinbaren. Gerade neue Anbieter mit guten Lagerstätten geraten zunehmend ins Visier. Nimmt man die weltweite Nickelproduktion für die Elektrifizierung zum Maßstab, so wurden in 2023 ganze 3,6 Mio. t produziert, rund 50 % davon stammten aus Indonesien, mit weitem Abstand vor den Philippinen und Russland. Aber kann die westliche Welt bei diesen Anbietern auf Stabilität hoffen?

Der kanadische Explorer Power Nickel zeigt bislang gute Fortschritte bei seiner Premium-Lagerstätte Nisk in Quebec. Die zuletzt veröffentlichten Bohrergebnisse lassen auf eine weitere Ausdehnung der Ressource schließen. Neben Nickel befinden sich auch die wichtigen technischen Metalle wie Kupfer, Kobalt, Palladium und Platin in der Erde. Ein hervorragendes Setup für eine zukünftige Belieferung der Hightech-Industrie mit den Vorteilen einer sicheren Jurisdiktion. Im jetzt veröffentlichten Bericht zu Bohrloch PN-24-044 zeigen sich Highlights von 24,3 g Gold auf 0,6 Meter, 5,7 g Silber, 5,29 % Kupfer, 3,26 g Palladium, 0,29 g Platin und 3,31 % Nickel.

CEO Terry Lynch kommentiert: "Wenn Sie einen Bergmann fragen würden, was eine perfekte Mine ist, wäre die Antwort: Eine substanzielle, hochgradige, oberflächennahe Entdeckung einer polymetallischen Mineralisierung in einem sicheren Gebiet mit einer ausgezeichneten bestehenden Infrastruktur. 1 Gramm Gold ist heute etwa 75 USD wert. Ein Erzkörper mit einer Million Unzen und einem Durchschnittswert von 1 Gramm würde als gute Lagerstätte gelten. Die Gehalte, die wir sehen, deuten darauf hin, dass wir zwischen 1.000 und 2.000 USD Ausbeute im Gestein haben könnten. Das ist aufregend, das ist genau das, was wir wollen!“

Die Power Nickel-Aktie nimmt den Schwung aus der aktuellen Bodenanalyse mit und steigt allein in den letzten 5 Handelstagen um 28 %. Sollten sich die Vererzungsgrade auch in den nächsten Bohrlöchern bestätigen, steht Power Nickel wohl erst am Anfang einer größeren Wertanpassung. Die deutlich über dem Kurs erfolgten Refinanzierungen der letzten Monate kommen den operativen Fortschritten nun zu Gute. Allein die Preisanpassung bei den Rohstoffen sollte das hochgradige Projekt NISK massiv aufwerten. Weiter zukaufen!

Heute LIVE um 13:00 Uhr CET tritt CEO Terry Lynch vor die Kamera des International Investment Forums und berichtet über die neuesten Entwicklungen. Hier geht´s zur Anmeldung.

Rheinmetall hui, Varta pfui

In den letzten Wochen war ein DAX-Titel auf allen Kauflisten der Fondsmanager: Rheinmetall. Es fühlt sich an wie eine Einbahnstraße, doch Vorsicht: An zwei Tagen gab es nun schon sogenannte Flash-Crashs, also Intraday-Abstürze von mehr als 10 % mit hohem Volumen. Hier gibt es also Investoren, die schon Gewehr bei Fuß stehen und in großen Stil Gewinne mitnehmen wollen. Noch hat sich jeder Rücksetzer wieder aufholen lassen, aber die Aktie ist fundamental nicht mehr günstig. Mit einer Marktkapitalisierung von 23,5 Mrd. EUR werden aktuell 2,5 Jahresumsätze bezahlt und das KGV 2024e ist mit 25,4 für einen Maschinenbauer mit Technologie-Touch beeindruckend hoch. Vielleicht wird die Zone 570 bis 600 EUR noch einmal schnell angetriggert, dann sollten die Stücke aber fliegen! Zur Gewinnsicherung nach unten setzen sie einen klugen Stop bei 515 EUR.

Was Rheinmetall in 2023/24 vollzieht, hat die Varta-Aktie in 2020/21 hinter sich gebracht. Ein unendlicher Glaube an die totale Elektrifizierung hatte den Batteriehersteller auf Kurs-Umsatz-Relationen von 10 und KGVs von über 50 getrieben. Nach mehreren Gewinnwarnungen, einer Not-Kapitalerhöhung des Großaktionärs und einem Restrukturierungsprogramm sind die Ellwanger in der Realität angekommen. 93 % Kursverlust vom Top und Schrumpfung statt Wachstum. In der letzten Woche hatte Varta bekannt geben müssen, dass das eigene Umstrukturierungskonzept nicht mehr ausreicht. Die Parameter aus dem vergangenen Sommer sind "nicht mehr angemessen", um bis Ende 2026 wie geplant auf einen profitablen Wachstumskurs zurückzukehren. Die Kassen sind leer, der Vorstand verhandelt mit den Finanzierern über eine Lösung. Völlig unattraktiv – Finger weg!

Die ruhige Zeit an den Kapitalmärkten ist Geschichte. Krieg, Inflation und wachsende Verschuldung prägen das volatile Anlagegeschäft. Im ersten Quartal standen die Sterne für Künstliche Intelligenz und HighTech. Charttechniker halten hier den Daumen aber nun nach unten. Ganz anders bei Rüstungstiteln und Rohstoffwerten, sie müssen das aktuelle Weltklima erst einmal einpreisen und feiern nun ordentlich Spring-Break!

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.inv3st.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.