17.07.2025 | 04:45

Übernimmt Trump Grönlands Rohstoffe? 300 % Chance mit MP Materials, European Lithium, Critical Metals, Glencore und DroneShield

US-Präsident Donald Trump hat sein altbekanntes Interesse, Grönland zu übernehmen, zuletzt erneut bekräftigt. Im April schloss er militärische Optionen nicht aus und nannte die Kontrolle über die Insel eine „absolute Notwendigkeit“ für die US-Sicherheit. Parallel wird über die Möglichkeit verhandelt, Grönland durch ein besonderes Abkommen, einen sogenannten Compact of Free Assoziation (COFA), ohne eine formelle Annexion enger an die USA zu binden. Dänemarks Regierung und die grönländische Administration haben ihre klare Ablehnung signalisiert: Grönland steht nicht zum „Verkauf“ und die Inselbewohner haben kein Interesse an einer US-Zugehörigkeit. Globale Spannungen und die zunehmende Verknappung strategischer Rohstoffe setzen die Industrie unter Druck. Insbesondere in Hightech- und Rüstungssegmenten zeigen sich bereits erste Auswirkungen. Ein Run auf strategische Metalle lässt Anlegerherzen höherschlagen.

Lesezeit: ca. 4 Min.

|

Autor:

André Will-Laudien

ISIN:

EUROPEAN LITHIUM LTD | AU000000EUR7 , CRITICAL METALS CORP | VGG2662B1031 , DRONESHIELD LTD | AU000000DRO2 , MP MATERIALS CORP | US5533681012 , GLENCORE PLC DL -_01 | JE00B4T3BW64

Inhaltsverzeichnis:

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

Glencore – Viele wichtige Metalle im Programm

Glencore zählt weltweit zu den führenden Produzenten und Händlern von Kupfer, Kobalt, Nickel, Zink, Blei sowie Kohle, Aluminium und Stahlkohle, allesamt zentrale Rohstoffe für die Energiewende und Hightech-Industrien. Neben Bergbau betreibt Glencore ein wachsendes Recyclinggeschäft, insbesondere für Kupfer in Quebec, um die wachsende Rohstoffnachfrage nachhaltig zu bedienen. Im ersten Quartal 2025 fiel die Kupferproduktion infolge schlechterer Erzqualitäten und Wassermangel in Südamerika um etwa 30 % auf 168.000 Tonnen. Dem gegenüber steht ein starkes Plus bei Kobalt (+44 %), Zink (+4 %) und Blei (+14 %). Besonders auffällig: Die Stahlkohleproduktion stieg durch die Übernahme von Elk Valley Resources um über 490 %. Trotz des schwachen Kupferstarts hält Glencore an seiner Jahresprognose von 850.000 bis 910.000 Tonnen fest und erwartet höhere Mengen im zweiten Halbjahr. Strategisch fokussiert sich Glencore auf seine Rolle als Zulieferer für die globale Dekarbonisierung, der Konzern setzt dabei auf stabile Lieferketten, verantwortungsvollen Rohstoffabbau und den Ausbau des Metallhandels. Nach einem Fünfjahrestief bei 2,57 EUR hat die Aktie jüngst eine Erholungsbewegung gestartet. Mit einem KGV 2026e von 12,9 ist der Einstieg derzeit verlockend, Analysten auf der Plattform LSEG erwarten im Schnitt einen Kurs von 378 GBp (umgerechnet 4,40 EUR). Auch der Chart suggeriert mehr Chancen als Risiken.

European Lithium und CRML – Super positioniert in Grönland

Wer in Zukunftstechnologien investieren will, kommt an strategischen Metallen nicht vorbei. Insbesondere der Westen macht sich auf die Suche nach sicheren Rohstoffquellen, die Zielgebiete USA, Kanada und speziell Grönland rücken dabei ins Zentrum geopolitischer Interessen. Das australische Unternehmen European Lithium ist bereits mit einem attraktiven Projektportfolio bestens positioniert: Denn neben der Lithium-Vorzeigelagerstätte in Österreich hält das Unternehmen Beteiligungen an Vorkommen in Irland, der Ukraine und dem hochinteressanten Seltene-Erden-Projekt Tanbreez in Grönland. Besonders spannend: An der in den USA gelisteten Critical Metals Corp. (CRML), aktuell mit rund 418 Mio. USD bewertet, hält European Lithium aktuell 63,9 % der Anteile. Das ergibt durchgerechnet einen Beteiligungswert von 267 Mio. USD. Der Clou: Der eigene Börsenwert liegt nur bei 104 Mio. AUD, das sind nur rund 67 Mio. USD. European Lithium trägt offensichtlich immer noch einen Abschlag für seine Besitztümer in der Ukraine. Zu verstehen ist das nicht ganz: Denn in den letzten Wochen hat European Lithium zur eigenen Liquiditätserhöhung ca. 0,5 Millionen Aktien an CRML verkauft und generierte daraus 2,5 Mio. AUD. Die Beteiligung ist also sehr fungibel.

Die Arbeiten in Grönland gehen indes weiter. Bislang liefern die Bohrergebnisse überzeugende Zahlen von bis 0,47 % TREO mit hohem Anteil schwerer Seltener Erden (HREE) in großen Tiefen, ideale Voraussetzungen für eine baldige Neubewertung des Projekts. Im Juli hat das Diamantbohrprogramm mit einer Größe von 2.000 Metern über dem Seltenerdmetallprojekt Tanbreez nun begonnen. Es zielt auf eine Erhöhung der bestehenden Mineralressourcenschätzung für die Lagerstätte Fjord Eudialyte ab, welche derzeit eine angezeigte Ressource von 8,76 Mio. Tonnen und eine abgeleitete Ressource von 13,8 Mio. Tonnen, also insgesamt 22,56 Mio. Tonnen Erz aufweist. Von der US-Export und Import-Bank (EXIM) liegt eine optionale Finanzierungszusage (LOI) für die Entwicklung des Tanbreez-Projekts vor, vorausgesetzt die Due-Diligence fällt positiv aus und alle Meilensteine sowie Genehmigungsschritte erfolgen zeitgerecht.

Tony Sage, Executive Chairman des Unternehmens, kommentierte: "Unsere Explorations- und DFS-Studienteams sind nun vor Ort und führen detaillierte Feldarbeiten durch. Die gesammelten Daten werden eine entscheidende Rolle bei der Fertigstellung des BFS und der umfassenden Berichte spielen, die von den grönländischen Regulierungsbehörden sowie von unseren Finanzpartnern, einschließlich EXIM, verlangt werden.“

Mit Fokus auf die westliche Versorgungssicherheit, wachsender globaler Nachfrage und einzigartiger Projektdiversität bietet European Lithium eine hervorragende Investmentstory. Wer auf Rare Earths mit Perspektive setzen will, sollte hier genau hinsehen. In Deutschland sprang der Kurs gestern wieder über 0,04 EUR, auch die Aktie von Critical Metals scheint sich mit Kursen über 4 USD wohl zu fühlen. Weiter zukaufen!

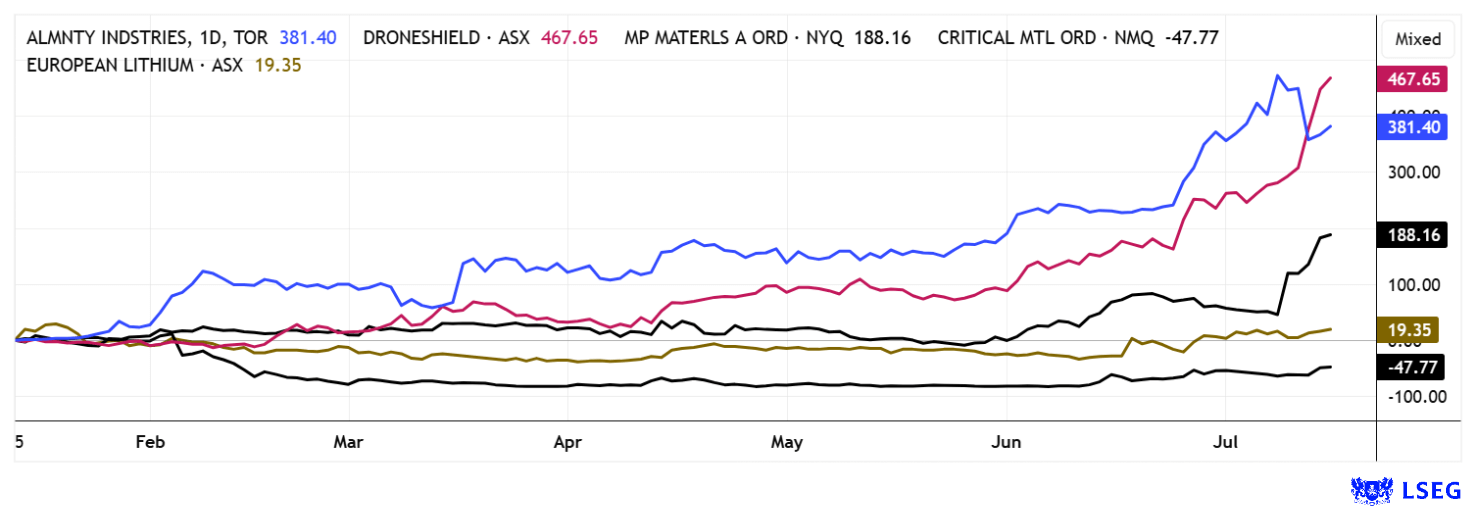

MP Materials – So schnell kann´s gehen

Im Zuge des allgemeinen Aufschwungs bei kritischen Metallen hat auch das US-Unternehmen MP Materials Wind unter die Flügel bekommen. Das Unternehmen sorgt derzeit für Gesprächsstoff und das aus gutem Grund: Innerhalb weniger Monate hat sich der Spezialist für Seltene Erden zu einem strategisch wichtigen Anbieter in den USA entwickelt. Mit einem Einstieg des US-Verteidigungsministeriums in Höhe von 400 Mio. USD für 15 % der Anteile sowie einer 500-Mio.-USD-Investition von Apple zur Sicherung der Magnetproduktion hat MP Materials gute Adressen an Bord, um seine Story erfolgreich fortzusetzen. Die neue Produktionsstätte in Texas liefert erstmals seit Jahrzehnten wieder NdPr-Metall und testet erfolgreich Magnete für die Autoindustrie. Trotz der sich überschlagenden News lag die Shortquote Ende Juni noch bei 25,8 %. Das sollte sich in den letzten 2 Wochen allerdings drastisch verringert haben, immerhin ist der Kurs um 200 % nach oben geschossen. Ein spannender Titel, aber wegen einer Bewertung von ca. 10 Mrd. USD schon sehr teuer, selbst wenn sich der Umsatz bis 2027 auf über 600 Mio. USD verdreifachen sollte.

Drone Shield – Zu viel des Guten

Richtige „Luftkurse“ erleben wir beim australischen Drohnenanbieter DroneShield. Die Aktie hat sich seit Januar verfünffacht und ist nun schon bei knapp 2 Mrd. EUR Börsenwert angelangt. Mit rund 200 Mio. AUD Umsatz handelt der Wert mit einem sagenhaften KUV von 28. Da das Unternehmen auch über 100 Mio. AUD Schulden hat, errechnet sich der Buchwert in etwa zu 0,40 AUD. Gestern stand die gehypte Aktie in Australien bei 3,86 AUD respektive 2,18 EUR. Alle NATO-Euphorie berücksichtigt, ist dieser Mondpreis ein klarer Verkauf. Hier dürften Shorties kurzfristig ihre Freude haben. Long-Spekulanten sollten ihren Stops eng im Auge behalten.

Strategische Metalle bleiben im Fokus von Investoren, insbesondere im aktuellen geopolitischen Umfeld. Gewinne von 300 bis 500 % sind in diesem Segment im Jahr 2025 keine Seltenheit mehr. Wer gut timen kann und die Sektoren Rüstung, Defense und kritische Metalle im Blick hat, befindet sich gerade im Performance-Rausch. Trotzdem sollte das Portfolio immer aus einer Mischung von Standardwerten und aussichtsreichen SmallCaps bestehen. Das schont die Nerven.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.inv3st.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.