28.01.2026 | 04:15

Börsen im Ausnahmezustand! Hohe Dynamik bei Siemens Energy, Pure One und E.ON zu erwarten

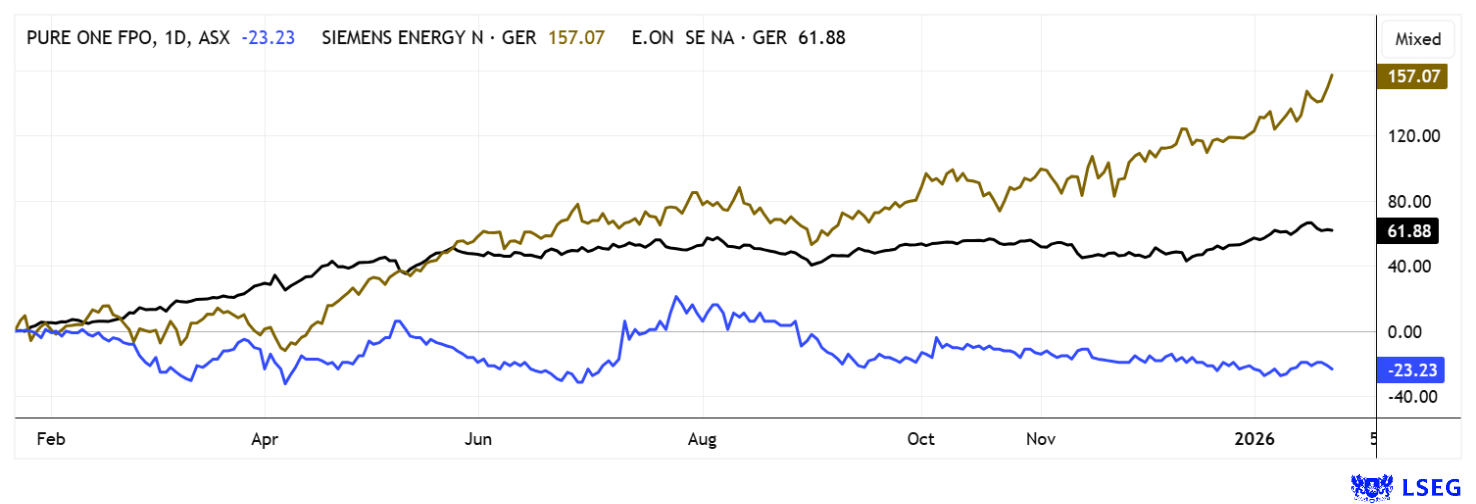

Nach monatelangem Hin und Her gab es zum Jahresauftakt 2026 einen Umschwung in der Sektorenwahl der Anleger. Die beliebten Tech-Werte als Renditebringer des Jahres 2025 landeten überwiegend im Abseits, dafür zeigt sich eine prägnante Rally in den Sektoren Rohstoffe, Energie und Rüstung. Das Weltwirtschaftsforum in Davos brachte für die Wirtschaft keine großen Neuigkeiten auf den Tisch. Vielmehr wird klar: Die USA fährt ihren rüden Kurs weiter, die restliche Welt muss sich auf ein andauerndes Knappheits-Szenario und fragile Lieferketten einstellen. Auffällig ist auch die Rückbesinnung auf fossile Energien, die man besonders in langen und kalten Wintern wieder in großem Stil braucht, wenn Sonne und Wind ihren Dienst quittieren. Für einzelne Unternehmen ist das die Lizenz zum Gelddrucken. Für Investoren bleibt aber die Qual der Wahl.

Lesezeit: ca. 4 Min.

|

Autor:

André Will-Laudien

ISIN:

PURE ONE CORPORATION LIMITED | AU0000442865 , SIEMENS ENERGY AG NA O.N. | DE000ENER6Y0 , E.ON SE NA O.N. | DE000ENAG999

Inhaltsverzeichnis:

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

Siemens Energy – Das nächste IPO in der Schublade

Der erfolgreichste DAX-Wert des Jahres 2025 bringt nicht nur eigene Ideen nach vorne, sondern beteiligt sich auch erfolgreich an Branchen-Mitstreitern. Wie jüngst bekannt wurde, sind die Münchner Ende der Woche am nächsten IPO der Asta Energy beteiligt. Asta Energy Solutions ist ein österreichischer Kupferspezialist mit 210-jähriger Tradition, der als Schlüsselzulieferer für die Energiewende hochwertige Komponenten für Transformatoren, Generatoren und Elektrofahrzeuge produziert. Der Auftragsbestand hat sich seit 2022 versiebenfacht, getrieben durch 580 Mrd. EUR Netzausbauinvestitionen in Europa bis 2030. Im Jahr 2024 stieg der Umsatz auf 642,6 Mio. EUR, für 2025 werden schon 680 Mio. EUR erwartet bei einer EBITDA-Marge von rund 25 %.

Das geplante IPO im Prime Standard der Frankfurter Börse könnte bereits am 30. Januar erfolgen. Für Asta Energy soll es bis 125 Mio. EUR an frischem Kapital einbringen, ergänzt um den Verkauf von Altanteilen über 190 Mio. EUR. Mehrere Ankerinvestoren und Fonds haben bereits 55 Mio. EUR zugesagt, darunter auch Siemens Energy mit einem 25 Mio. EUR-Ticket. Die Mittel fließen in die internationale Expansion, Kapazitätsausbau und Schuldenabbau. Das Management hält das Erreichen der Umsatzmilliarde bereits für 2030 für realistisch. Asta Energy und sein Investor Siemens Energy schwimmen damit auf der aktuellen Infrastrukturwelle im Energie-Sektor. Trotz Risiken durch die Kupferabhängigkeit bietet der Energiewende-Megatrend ein starkes Wachstumspotenzial. Siemens Energy selbst ist mit einem Marktwert von über 120 Mrd. EUR kein kleines Unternehmen mehr und mit einem KGV 2026e von 38 auch ambitioniert bewertet. Vielleicht liegen die besseren Chancen in der neuen Asta Energy-Aktie, die das Kursboard durchaus bereichert. Spannend!

Pure One - Verborgenes Wertpotenzial im Gasgeschäft wird sichtbar

Auch die australische Pure One Corp. (vormals Pure Hydrogen) positioniert sich in einem zunehmend widersprüchlichen Energiemarkt, in dem politische Narrative und physische Realität immer stärker auseinanderdriften. Besonders an der Ostküste Australiens wird sichtbar, dass der jahrelang propagierte Rückzug aus fossilen Energien auf eine harte Angebotsknappheit bei Erdgas trifft. Der australische Marktbetreiber AEMO weist in seinem aktuellen Ausblick darauf hin, dass sich ab 2028 strukturelle Versorgungslücken abzeichnen, welche Industrie und Stromnetze gleichermaßen unter Druck setzen könnten. Sinkende Fördermengen aus etablierten Feldern und der beschleunigte Kohleausstieg erhöhen den Bedarf an flexibel einsetzbaren Gaskapazitäten erheblich. Gas entwickelt sich damit vom Übergangs-Brennstoff zu einem strategischen Sicherungsfaktor für Netzstabilität und industrielle Wertschöpfung. Gegen die Annahmen der Klimawende-Anhänger zeigen sich hier ernstzunehmende Diskrepanzen der Versorgungssicherheit.

Vor diesem Hintergrund werden Unternehmen mit nachgewiesenen Ressourcen und Infrastrukturzugang an der Börse zunehmend mit Bewertungsaufschlägen versehen. Pure One hebt sich insofern ab, als der Markt den Wert der unternehmensinternen Gas-Aktivitäten bislang nur unzureichend reflektiert. Die Vorbereitung eines Spin-offs dieser Sparte schafft eine klassische Sondersituation, bei der Substanz und Börsenbewertung sichtbar auseinanderfallen. Ein Vergleich mit börsennotierten Peers legt nahe, dass Investoren dieses Asset derzeit faktisch ohne adäquate Gegenleistung erhalten.

Um die Bilanz weiter zu stärken, ist aus dem Pure One-Besitz auch der Verkauf der 40-prozentigen Beteiligung an der Turquoise Group geplant. Die Transaktion bringt einen Bruttoerlös von etwa 5 Mio. AUD und realisiert damit einen substanziellen Buchgewinn. Strategisch trennt sich Pure One damit konsequent von einem nicht mehr zum Kern gehörenden Investment. Die freiwerdenden Mittel können gezielt in emissionsfreie Mobilitäts- und Energietechnologien reinvestiert werden, die das Management als mittelfristigen, strategischen Fokus darstellen. Für Investoren entsteht ein asymmetrisches Investmentprofil, bei dem operative Fortschritte im Gasbereich und disziplinierte Kapitalallokation aufeinandertreffen und eine gute Entwicklung erwarten lassen. Der Einstieg für Neuinvestoren erfolgt bei einer Bewertung von knapp 30 Mio. AUD. Im aktuellen Umfeld eine solide Sache!

E.ON im Wandel – Warum Netze wichtiger werden als Kraftwerke

Der deutsche Energie-Spezialist E.ON hat sich in den Augen des Kapitalmarkts endgültig vom klassischen Energieversorger zum stabilen Infrastrukturunternehmen gewandelt und fokussiert sich heute konsequent auf Netze, Messsysteme und energienahe Dienstleistungen. Operativ profitiert E.ON von seiner Rolle als größter europäischer Netzbetreiber mit einem Leitungsnetz von rund 1,6 Millionen Kilometern, das zum Rückgrat der Energiewende wird. Der Konzern setzt dabei vollständig auf ein erneuerbar geprägtes Energiesystem und verzichtet bewusst auf ein Engagement in der Kernkraft oder in klassischen Erzeugungsmodellen.

Vorstandschef Leonhard Birnbaum betont jedoch regelmäßig, dass der Umbau des Energiesystems nur dann tragfähig bleibt, wenn er stärker an realen Nachfrage- und Infrastrukturerfordernissen ausgerichtet wird und weniger von pauschalen Subventionen abhängt. Diese strategische Klarheit wird von Analysten überwiegend positiv aufgenommen, auch wenn die Kursfantasie kurzfristig begrenzt bleibt. Häuser wie Deutsche Bank oder UBS sehen den fairen Wert der Aktie im Bereich von 17 bis 18 EUR, der Konsens auf der Plattform LSEG liegt bei 17,23 EUR. 13 von 23 Analysten heben den Daumen nach oben, wegen der starken Kursdynamik der letzten 3 Monate sind sicherlich Neubewertungen auf dem Plan. Für Investoren bleibt die Aktie vor allem ein defensiver Baustein. Planbare, regulierte Erlöse, ein hohes, aber gut kalkulierbares Investitionsprogramm und eine verlässliche Dividendenpolitik. Mit einem für 2027 erwarteten KGV von rund 13 und einer Dividendenrendite von knapp 4 % sehen viele Marktbeobachter E.ON weniger als Wachstumsstory, sondern als langfristigen Stabilitätsanker im europäischen Energiesektor.

Der Energie-Sektor ist in den letzten Monaten stark in den Fokus geraten. Mithin sind es nun nicht mehr die Produzenten, sondern eher die Infrastruktur- und Servicedienstleister, die sich den Milliardenkuchen untereinander aufteilen. Während Siemens Energy und E.ON von ihrer guten Aufstellung und Marktabdeckung profitieren, kann Pure Hydrogen mit neuen Ideen und bilanziellen Veränderungen nun voll durchstarten. Eine Wertaufhellung an der Börse ist zu erwarten.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.inv3st.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.