16.12.2025 | 05:00

KI und der Energie-Hunger: Warum Microsoft, Cameco und American Atomics Teil eines Megatrends sind

Künstliche Intelligenz verändert nicht nur die Art und Weise, wie wir arbeiten, sondern stellt auch die physische Infrastruktur der Weltwirtschaft vor gewaltige Herausforderungen: Rechenzentren für KI-Anwendungen benötigen rund um die Uhr Strom, eine sogenannte Grundlast, die erneuerbare Energien wie Sonne und Wind aufgrund ihrer Volatilität nicht konstant liefern können. Die Antwort der großen Technologiekonzerne auf diese Problemstellung? Atomkraft! Das führt aktuell zu einer historischen Neubewertung der gesamten nuklearen Wertschöpfungskette. Wir stellen drei Unternehmen vor.

Lesezeit: ca. 4 Min.

|

Autor:

Nico Popp

ISIN:

AMERICAN ATOMICS INC | CA0240301089 , CAMECO CORP. | CA13321L1085 , MICROSOFT DL-_00000625 | US5949181045

Inhaltsverzeichnis:

Der Autor

Nico Popp

In Süddeutschland zuhause, begleitet der leidenschaftliche Börsianer die Kapitalmärkte seit rund zwanzig Jahren. Mit einem Faible für kleinere Unternehmen ausgestattet, ist er ständig auf der Suche nach spannenden Investmentstorys

Tag-Cloud

Aktien-Cloud

Die digitale Revolution stößt an physische Grenzen

Lange Zeit wurde die Diskussion um KI fast ausschließlich auf der Software-Ebene geführt. Man sprach über Algorithmen, Rechenleistung und Datenmengen. Doch im Hintergrund braut sich eine Energiekrise zusammen, die das Wachstum der Branche zu ersticken droht. Ein einziges KI-Modell zu trainieren und anschließend im laufenden Betrieb Millionen von Anfragen zu beantworten, verbraucht Mengen an Energie, die mit dem Bedarf ganzer Kleinstädte vergleichbar sind. Das Problem der Tech-Giganten ist dabei nicht der Strompreis an sich, sondern die Verfügbarkeit von „sauberer“ Energie, die 24 Stunden am Tag, 7 Tage die Woche und 365 Tage im Jahr fließt. Windräder stehen still, wenn der Wind nicht weht, und Solaranlagen produzieren nachts keinen Strom. Batterielösungen sind in diesen Dimensionen noch viel zu teuer und technisch kaum skalierbar. Für Unternehmen wie Microsoft, Amazon oder Google, die sich selbst strenge Klimaziele auferlegt haben, fallen Kohle und Gas als dauerhafte Lösung weg. Damit bleibt nur eine einzige Technologie übrig, die CO2-neutral ist und gleichzeitig die für Serverfarmen unabdingbare Grundlastfähigkeit besitzt: die Kernkraft.

Der Auslöser: Constellation Energy und der historische Microsoft-Deal

Lange Zeit galt die Atomkraft an der Börse als Auslaufmodell der Old Economy, belastet durch regulatorische Hürden und ein schlechtes Image. Doch diese Wahrnehmung änderte sich schlagartig mit einem Paukenschlag in den USA: Der US-Energieversorger Constellation Energy unterzeichnete 2024 einen historischen 20-Jahres-Vertrag mit Microsoft, der vorsieht, das Kernkraftwerk Three Mile Island für die Versorgung von KI-Rechenzentren wieder hochzufahren. Dieser Deal sendet eine unmissverständliche und radikale Botschaft an den Kapitalmarkt: Atomkraft hat Zukunft. Analysten erwarten, dass dies erst der Anfang einer Welle von ähnlichen Kollaborationen ist, bei denen sich Tech-Konzerne direkt bei Versorgern einkaufen.

Der Engpass: Cameco und die physische Realität des Marktes

Doch selbst die besten Reaktoren und die zahlungskräftigsten Abnehmer laufen ins Leere, wenn das Uran fehlt. Hier trifft der neue Nachfrage-Boom aus dem Tech-Sektor auf eine harte physische Realität, die durch jahrelange Unterinvestitionen geprägt ist. Cameco, der größte westliche und börsennotierte Uranproduzent, warnt bereits jetzt vor einer extrem angespannten Marktlage, da geopolitische Spannungen und Sanktionen gegen russisches Uran das globale Angebot zusätzlich und dauerhaft verknappen. Der Markt hat sich von einem käuferdominierten Markt, in dem Versorger die Preise diktieren konnten, in einen Verkäufermarkt gewandelt.

Der Branchenprimus Cameco ist auf Jahre hinaus praktisch ausverkauft und schließt langfristige Lieferverträge ab, um die Versorgungssicherheit der westlichen Welt zu gewährleisten. Dabei haben sich die Konditionen klar zugunsten der Produzenten verschoben. Die großen Versorger versuchen derweil panisch, sich Material für die 2030er Jahre zu sichern. Die logische Konsequenz dieser Entwicklung ist ein Austrocknen des Spot-Marktes, auf dem kaum noch freies Material verfügbar ist. Experten sind sich einig, dass der Uranpreis, der lange Zeit unter den Produktionskosten vieler Minen lag, deutlich steigen muss, um neue Produktionen überhaupt wirtschaftlich zu machen. Ohne einen Uranpreis, der deutlich über der Marke von 100 USD pro Pfund liegt, wird es kaum möglich sein, die benötigten neuen Minen ans Netz zu bringen. Das Defizit ist strukturell und lässt sich nicht kurzfristig beheben, da die Erschließung neuer Vorkommen oft ein Jahrzehnt oder länger dauert.

Die strategische Lücke: Warum Nordamerika der Schlüssel ist

Verschärft wird die Situation durch die Geopolitik. Ein beachtlicher Teil der weltweiten Uranversorgung und vor allem der Anreicherungskapazitäten lag bisher in Russland oder in dessen Einflusssphäre wie etwa in Kasachstan. Doch seit den wachsenden geopolitischen Spannungen stehen die Zeichen auf sichere Lieferketten. Wer also Uran in den USA oder in Kanada im Boden hat, besitzt ein strategisches Asset, das in den kommenden Jahren mit einem massiven Aufschlag gehandelt werden dürfte.

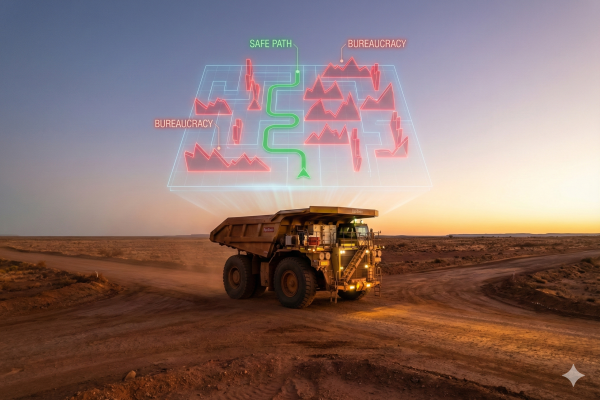

Die Chance: American Atomics als Hebel auf die Entwicklung

In genau dieses Vakuum stößt American Atomics vor. Das Unternehmen ist ein fokussierter Entwickler, der genau dort aktiv ist, wo die künftigen Uran-Lieferketten ihren Ursprung haben sollen – direkt in Nordamerika. Das Unternehmen konzentriert sich darauf, Vorkommen in Regionen zu erschließen, die über eine etablierte Bergbauhistorie und Rechtssicherheit verfügen. Dies ist entscheidend, da institutionelle Investoren zunehmend Risiken in politisch instabilen Ländern wie Niger oder zentralasiatischen Staaten meiden. Genau hier setzt American Atomics mit einem integrierten Ansatz entlang der gesamten nuklearen Brennstoffkette an, der von der Exploration über die Aufbereitung bis hin zu weiteren technologischen Lösungen reicht.

Das operative Herzstück bildet das Big-Indian-Projekt im historischen Lisbon-Valley-Distrikt im US-Bundesstaat Utah, wo sich das Unternehmen auf der geologisch vielversprechenden, aber kaum erkundeten Ostseite eine dominante Landposition gesichert hat – in direkter Nachbarschaft zu einer Region, die historisch bereits 78 Mio. Pfund Triurandioxid (U₃O₈) lieferte. Über die reine Förderung hinaus plant American Atomics gemeinsam mit Partnern wie CVMR eine zentrale Aufbereitungsanlage und treibt die Wertschöpfung durch die Entwicklung von Brennstofftechnologien vom Labor- bis zum Pilotmaßstab voran, was eine Positionierung in den margenstärksten Sektoren ermöglicht. Für Anleger ergibt sich aus dem Fokus auf US-Versorgungssicherheit, der staatlichen Flankierung durch DOE-Programme und einer Bewertung von lediglich 12,24 Mio. CAD ein hochspannendes Chance-Risiko-Profil in einem Markt, der von einem strukturellen Mangel geprägt ist.**

Diese Chancen bietet der Uran-Hunger Anlegern

Steigt der Uranpreis, dürfte sich der Wert der Ressourcen von American Atomics nicht linear, sondern exponentiell erhöhen, da Projekte, die bei 60 USD pro Pfund kaum profitabel waren, bei 90 oder 100 USD schon hochprofitabel sein können. In einer Welt, in der Microsoft Atomkraftwerke mietet und der Westen sich von russischen Rohstoffen abkoppelt, sind Unternehmen wie American Atomics naheliegende Gewinner aus der zweiten Reihe.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) ggf. künftig Aktien oder andere Finanzinstrumente der genannten Unternehmen halten oder auf steigende oder fallende Kurse setzen werden und somit ggf. künftig ein Interessenskonflikt entstehen kann. Die Relevanten Personen behalten sich dabei vor, jederzeit Aktien oder andere Finanzinstrumente des Unternehmens kaufen oder verkaufen zu können (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei unter Umständen den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.inv3st.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.