16.04.2024 | 04:45

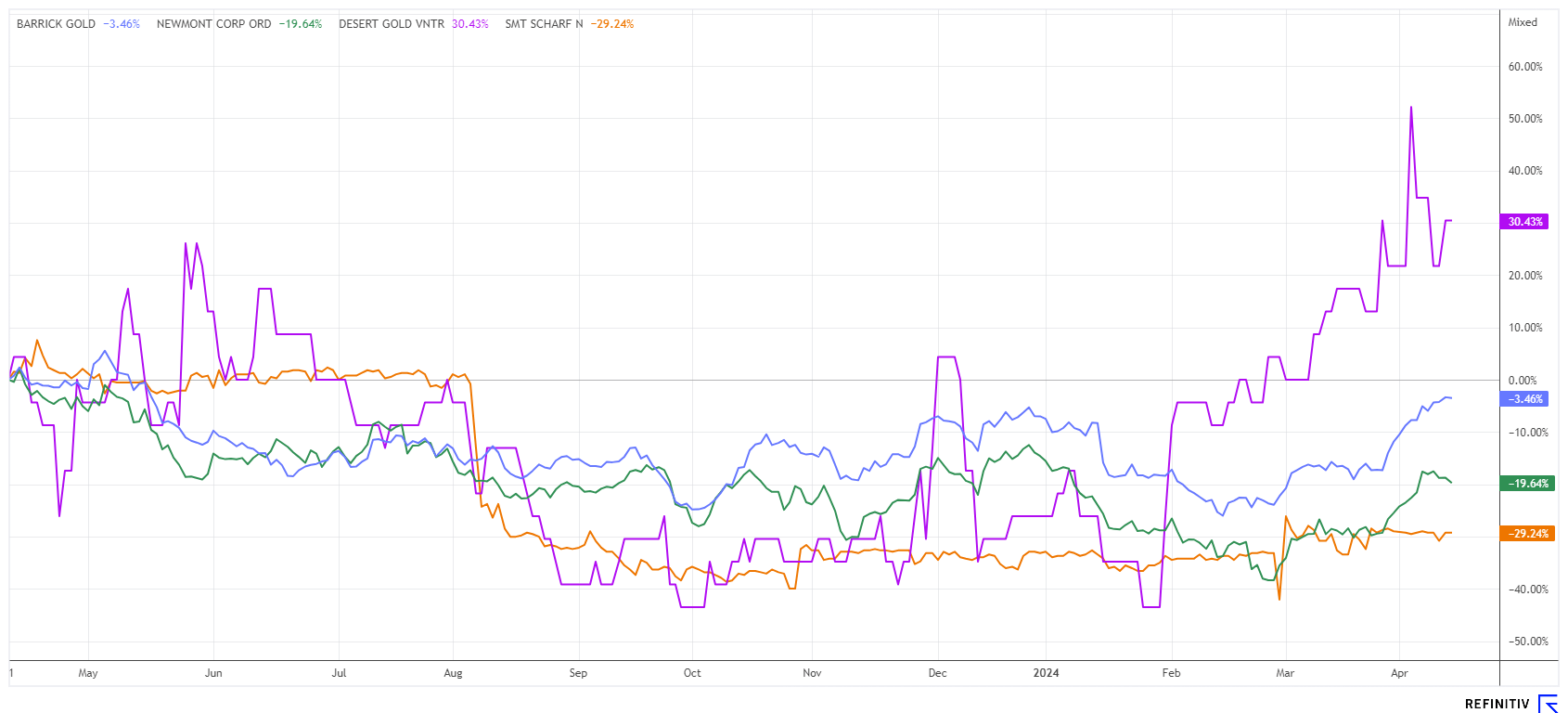

Die Kanonen donnern, Gold und Silber bleiben gefragt! Barrick, Newmont, Desert Gold und SMT Scharf im Fokus

Der nächtliche Angriff Israels durch den Iran verdeutlicht die aktuell vorliegende geopolitische Unsicherheit. Egal ob es zu weiteren Eskalationen in Nahost kommt, die Welt hat sich bereits seit Februar 2022 dramatisch verändert. So auch die Gewohnheiten der Anleger. Bis in das erste Quartal 2024 hinein haussierten die Aktien der Künstlichen Intelligenz und Hightech-Sektoren, nun stehen Rüstungswerte und Edelmetalle auf dem Plan. Gerade die NATO hat nach Jahrzehnten der Abrüstung nun eine Aufrüstungs-Dekade vor sich und private Anleger leben ihren Konsumverzicht durch die Erhöhung der privaten Sicherheit aus. Ausdruck dafür sind die verstärkten Käufe in Gold und Silber. Seit Jahren sind Edelmetalle wertstabile Garanten der täglich schwindenden Kaufkraft. Der neue Bewertungs-Zyklus im Rohstoff-Sektor steht u. E. erst am Anfang, daher prüfen wir günstige Einstiegsmöglichkeiten.

Lesezeit: ca. 5 Min.

|

Autor:

André Will-Laudien

ISIN:

SMT SCHARF AG | DE0005751986 , DESERT GOLD VENTURES | CA25039N4084 , BARRICK GOLD CORP. | CA0679011084 , NEWMONT CORP. DL 1_60 | US6516391066

Inhaltsverzeichnis:

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

Gold und Silber – Das Erwachen der Edelmetalle

Notenbanken haben in 2023 ein Rekordvolumen an Goldkäufen in den Märkten absolviert. So gingen am physischen Goldmarkt aktuell 35 % der Ware in die Hand der Gelddrucker. Das zeigt die Statistik des World Gold Council. Bis zum Ende des Jahres sind etwa 1.037 t akkumuliert worden, das war der zweithöchste Zukauf seit Beginn der Aufzeichnungen und nur 45 t weniger als im starken Vorjahr. Bei einer geschätzten Jahresproduktion von etwa 3.650 t Gold verschwanden somit im letzten Jahr knapp ein Drittel in die Tresore der Notenbanken. Der mit Abstand größte Zukäufer war zum Halbjahr die chinesische Zentralbank mit einem Plus von 103 t, gefolgt von Singapur mit 73 t und Polen mit 48 t. Während das Kaufmotiv der polnischen Notenbank sicher auch eine Antwort auf die schwierige geopolitische Lage in Europa ist, verfolgt China wohl eine Ausstiegsstrategie aus der Weltwährung US-Dollar. Im ersten Quartal entwickelte sich der Goldpreis zuerst seitwärts, erst Ende März wurden neue Allzeithöchststände erreicht. Mit 2.430 USD erreichte Gold in der letzten Woche dann eine neue Rekordmarke. Auch der kleinere Bruder Silber konnte seit Jahresbeginn 35 % auf 28,60 USD zulegen. Das Gold/Silber-Ratio beträgt aktuell 83. Historisch bewegte es sich zwischen 40 und 90, was den starken Aufwertungsbedarf von Silber verdeutlicht.

Barrick Gold, Newmont und Desert Gold – Jetzt kaufen die Großen zu

Der Bergbau ist in den bekannten Jurisdiktionen wie Nord- und Südamerika sowie Australien sehr teuer geworden. Wegen der starken operativen Teuerungsschübe fokussieren sich nun einige große Minenbetriebe auf das relativ kostengünstige Afrika. Denn hier finden sich noch große oberflächennahe Ressourcen und ein Bergbau-Umfeld mit überschaubaren Inputgrößen. Der kanadische Explorer Desert Gold Ventures (DAU) hat sich auf die Senegal-Mali-Shear-Zone (SMSZ) spezialisiert. Hier existiert eine Bergbauzone so groß wie ganz Deutschland, sie wird derzeit von Gesellschaften wie Barrick, B2Gold und Allied Gold bewirtschaftet. Die Förderleistung in dem goldreichen Gebiet erreichte in 2023 eine Größenordnung von über 700.000 Unzen. Um die Förderung hoch zu halten, haben die ortsansässigen Majors bereits ein Auge auf interessante Nachbar-Projekte geworfen. Denn der Zukauf ist ungleich günstiger, als komplett neue, genehmigungspflichtige Standorte aufzubauen. Der Markt ist in Bewegung, im westafrikanischen Ghana bietet Asante Gold für die Newmont Liegenschaft Akyem, welche in 2022 ganze 420.000 Unzen Gold produzierte.

Für die Claims von Desert Gold soll es bereits größeres Interesse geben. Im ersten Quartal hat man nun vier weitere Explorationskernbohrungen in den Projektabschnitten Mogoyarfara South und Frikjdi abgeschlossen. Die Lagerstätte Mogoyafara South enthält im Tagebau eingeschränkte abgeleitete Mineralressourcen von 412.800 Unzen Gold mit einem Gehalt von 1,05 g/t Au, was sie zur bisher größten bekannten Goldlagerstätte im Projekt SMSZ macht. Die Bodenproben im Goldziel Frikidi ergaben in 61 Fällen mehr als 5 g/t Gold (Au), von denen fünf 100 g/t Au oder mehr enthielten. Der letzte technische Bericht nach NI43-101 aus dem Jahr 2022 weist eine Goldressource von insgesamt ca. 1 Mio. Unzen mit Vererzungsgraden von 1,08 bis 1,28 g/t aus. Mit einem aktuellen Kurs von 0,08 CAD ist das Projekt nur mit 12 Mio. EUR bewertet, in einer potenziellen Übernahme könnte die gesamte Gesellschaft zehnmal so viel wert sein.

SMT Scharf – Partner des Bergbaus erhält chinesischen Großaktionär

Die mittelständische SMT Scharf AG ist einer der führenden Anbieter von schienengebundenen Transportsystemen. Umfassendes Know-how, weltweite Präsenz, leistungsstarke Produkte und eine langjährige Kompetenz als Lösungsanbieter für schwierige Transportaufgaben begründen den guten Ruf der Unternehmensgruppe aus Hamm. SMT ist weltweiter Technologieführer für entgleisungssichere Monorails und Schienenflurbahnen im untertägigen Berg- und Tunnelbau mit Schwerpunkt Kohleabbau. Der Name SMT steht für „Solutions for Mining and Transport“. Die Bahnen werden weltweit vor allem in Steinkohlebergwerken, in Goldminen sowie beim Abbau von Platin, Diamanten, Kupfer und Nickel unter Tage eingesetzt. Sie transportieren dort Material und Personal bis zu einer Nutzlast von 45 t.

SMT erzielte im Geschäftsjahr 2023 einen Umsatz von 73,2 Mio. EUR (2022: 93,7 Mio. EUR). Das Ersatzteilegeschäft (+22,5 %) und das Servicegeschäft (+20,8 %) konnten deutlich zulegen, während das Neuanlagengeschäft (-48,1 %) einen merklichen Rückgang verzeichnete. Der Umsatzrückgang gegenüber dem Vorjahr ist aber insbesondere auf die verhaltene Investitionsbereitschaft von Minenbetreibern in Neuanlagen sowie auf die Verschiebung von Projektumsätzen in das Jahr 2024 zurückzuführen. Das operative Ergebnis (EBIT) belief sich auf 4,0 Mio. EUR, nachdem im Vorjahr noch 14,3 Mio. EUR erreicht wurden. Der Auftragseingang belief sich insgesamt auf leicht reduzierte 72,9 Mio. EUR (2022: 89,7 Mio. EUR). CEO Reinhard Reinartz blickt optimistisch auf das laufende Jahr: "Auch im Jahr 2024 erwarten wir im Markt für Bergbauausrüstung ein anspruchsvolles Umfeld. Gleichwohl sehen wir unverändert attraktive Wachstumschancen für unser Unternehmen.“

Über den jüngsten Mehrheitseinstieg der Yankuang Energy Group erhofft sich SMT einen guten Zugang zum chinesischen Markt. Denn durch die Entstehung neuer hochtechnisierter Minen besteht dort ein Bedarf an innovativen und abgasarmen Transport- und Logistiklösungen. Für das Geschäftsjahr 2024 rechnet der Vorstand unter konservativen Prämissen mit einem Konzernumsatz zwischen 74 und 79 Mio. EUR. Operativ soll das Ergebnis noch bei niedrigen 1,5 Mio. bis 2,5 Mio. EUR liegen. Die Planung könnte u. E. zu konservativ sein, denn mit der Energiewende weltweit, erhält der Bergbau wieder höchste Relevanz. SMT Scharf ist mit seinen innovativen Lösungen ausgezeichnet positioniert. Die aktuelle Bewertung mit 37,2 Mio. EUR macht gerademal 50 % der erwarteten Umsätze für 2024 aus. Schlüssig votiert das Research-Haus Montega daher mit „Kauf“ und einem 12-Monatskursziel von 11 EUR – glatte 60 % über der aktuellen Notiz von 6,80 EUR. Hoch interessant!

In Zeiten von Krieg, Inflation und überbordender Verschuldung sollten Gold und Silber wieder erstarken. Die beiden Bergbauriesen Barrick Gold und Newmont Corp haben dennoch mit gestiegenen Kosten zu kämpfen. Auf die äußerst niedrig bewertete Desert Gold haben Majors bereits einen Blick geworfen. Hier könnte in den nächsten Monaten eine komplette Neubewertung anstehen. SMT Scharf ist im 5-Jahresvergleich zyklisch eher unten angesiedelt und profitiert als Technologieprovider vom weltweiten Rohstoffhunger.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.inv3st.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.