07.10.2022 | 04:44

Starker Rebound im Gold: Varta, TUI, Desert Gold – Ist bei diesen Aktien schon Kaufzeit?

Trotz aller Tristesse bietet der Kapitalmarkt täglich jede Menge Chancen. Die Aktie von Varta erlebte in nur 12 Monaten einen Absturz von über 80%, konnte sich aber auch binnen einer Woche um 15% nach oben schwingen. Solche Bewegungen sind Teil einer Neubewertung, der sich viele Aktien nun unterziehen. Den geübten Investor stört das nicht, denn zum Glück gibt es neben Übertreibungen nach Oben auch solche nach Unten, das liefert Kaufchancen. Bleibt nur die aktuelle Frage, ob das erreichte Niveau schon unten sein könnte. Dazu hilft in erster Linie die Fundamentalanalyse, aber auch die Charttechnik liefert wertvolle Hinweise für das Timing. Wir schauen folgenden Werten in die Karten.

Lesezeit: ca. 4 Min.

|

Autor:

André Will-Laudien

ISIN:

VARTA AG O.N. | DE000A0TGJ55 , DESERT GOLD VENTURES | CA25039N4084 , TUI AG NA O.N. | DE000TUAG000

Inhaltsverzeichnis:

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

Varta – Ist die Aktie zu stark abverkauft worden?

Das Technologieunternehmen aus Ellwangen musste in 2022 dreimal zurückrudern und verwarf Prognosen zuletzt komplett. Viele Anleger fragen sich, was aus den vielen positiven Trends bei Varta denn geworden ist? Um es auf den Punkt zu bringen: Varta leidet unter den hohen Einkaufspreisen für Rohstoffe und Vorprodukte. Dazu stocken die Bestätigungen zweier Großkunden für wichtige Abnahmechargen im Bereich der Microbatterien. Hinzu kommt eine langwierige Testphase für die gefragten V4Drive-Zellen für die E-Mobilität. Alles keine allzu guten Nachrichten.

Die enorm gestiegenen Energiepreise belasten die Gewinnrechnung zusätzlich. Unter dem Strich könnte der Gewinn der Ellwanger im laufenden Jahr sogar um mehr als 50% einbrechen. Eine Weitergabe der hohen Kosten an die Kundschaft gelingt höchstens mittelfristig, aber nicht sofort. Somit verliert Varta bei den aktuellen Auslieferungen bereits stark an Marge. Im nächsten Jahr wird sich das Szenario der Preisgestaltung vermutlich verbessern, eine Prognose gibt es aber nicht. Dreh- und Angelpunkt sind die rohstoffabhängigen Inputkosten und die Überwälzungsmöglichkeiten in den Abnehmermarkt. Verständlich, dass Varta die Guidance ausgesetzt hat.

Die Analysten haben nach der letzten Gewinnwarnung reagiert und die Umsatzerwartung um über 12% korrigiert, das Ergebnis je Aktie wurde im Konsens auf 1,30 EUR berechnet, es soll sich bis 2024 aber wieder um 50% erhöhen. Auch auf stark ermäßigtem Kursniveau handelt die Varta-Aktie derzeit mit einem KGV 2022e von 24,5. Immerhin hat sich das Kurs-Umsatz-Verhältnis auf 1,5 reduziert. Ausgehend von 30,50 EUR taxieren befragte Analysten ein mittleres Kursziel von 46,40 EUR auf Sicht von 12 Monaten. Das alles natürlich in Erwartung einer fundamentalen Verbesserung.

Desert Gold Ventures – Jetzt kommt die Kaufsaison für Gold

Seitdem es Gerüchte gibt, dass im europäischen Bankensystem schon wieder Gewitterwolken aufziehen, haben Gold und Silber eine beachtliche Erholungsbewegung zeigen können. Innerhalb von nur 72 Stunden stieg Gold ganze 100 USD auf 1.725 USD an, das Silber schaffte in derselben Zeit sogar einen Sprung von 15% auf aktuell 20,60 USD. Natürlich hängen die Edelmetallpreise auch an den Neuigkeiten von der Kriegsfront. Die Nuklear-Drohgebärden aus Moskau untermauern auch hier weitere Sicherheits-Investments seitens verunsicherter Anleger. Darüber hinaus ist nun auch das letzte Quartal in 2022 angebrochen, eine Kaufzeit vor allem für asiatische Anleger, denn hier wird Gold zum Jahreswechsel regelmäßig an Verwandte und Freunde verschenkt.

Der kanadische Explorer Desert Gold Ventures (DAU) hatte auf seinem SMSZ-Gold-Projekt in Mali ausgezeichnete Erfolge in der Exploration und zuletzt eine Goldausbringungsrate von 88% ausweisen können. Die zuletzt veröffentlichte Ressourcenschätzung beziffert sich auf 1,1 Mio. Unzen Gold. Da die metallurgischen Proben in der Zone Mogoyafara South gute Ergebnisse lieferte, wird das angekündigte Bohrprogramm über 35.000m konsequent fortgesetzt. Insgesamt will Desert Gold die bekannten und bislang größten Goldzonen, welche auf der SMSZ-Liegenschaft entdeckt wurden, nachverfolgen und ausweiten. In unmittelbarer Nachbarschaft befinden sich Minenbetreiber wie Allied Gold, Barrick oder Endeavour, die zusammen bereits über 5 Mio. Unzen an Förderung aus Mali vorweisen können.

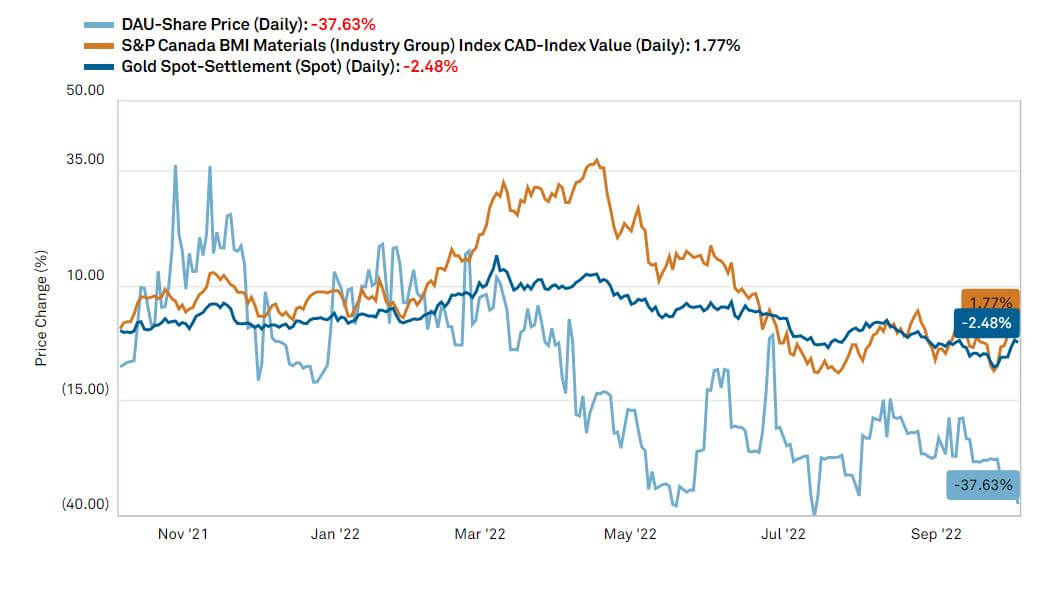

CEO Jared Scharf ist überzeugt, schon in den kommenden Monaten den Beweis zu liefern, dass ein Minenbetrieb auf dem 440 Quadratkilometer großen SMSZ-Projekt einen hohen ökonomischen Erfolg verspricht. Die Desert Gold-Aktie ist wie alle Juniors in Kanada ordentlich unter die Räder gekommen, als Gold im Spotpreis von 2050 bis auf 1.625 USD korrigierte. Der folgende Chart zeigt nun aber beachtliches Aufholpotential.

.

TUI – Eine heiße Spekulation auf das Reisejahr 2023

Wegen andauernder Querelen in der Konzernführung und schwieriger Besitzverhältnisse mussten Anleger mehrfache Abverkäufe in der TUI-Aktie verkraften. Die letzte Kapitalerhöhung wurde noch bei über 2 EUR durchgeführt, nun steht der hochverschuldete europäische Reisekonzern nur noch knapp über seinem Allzeittief bei 1,28 EUR.

Auch wenn die jüngste Umfrage von YouGov hinsichtlich des Wintergeschäfts etwas Hoffnung macht, die Reiselust der Deutschen könnte dennoch massiv unter den Inflationsschüben leiden. Zwar wollen rund 75% der über 2.000 Befragten in den kalten Monaten verreisen, die schwelende Corona-Pandemie könnte dies aber verhindern, zumal die Impfbereitschaft in Deutschland auf sehr niedrige Werte abgestürzt ist. Immerhin gibt es noch keine Erkenntnisse, ob ein Urlaubsflug an eine erneute Impfung gebunden ist. Das könnte dann ein Showstopper ersten Rangs werden.

Investoren fürchten angesichts der extremen Inflation und der einsetzenden Rezession einen Einbruch der Reisenachfrage und verkauften zuletzt ihre TUI-Aktien. Die Marktkapitalisierung liegt mit 2,35 Mrd. EUR nun deutlich unter der Verschuldung, weitere Kapitalerhöhungen sind in diesem Umfeld schwierig. Fundamental gibt es daher so gut wie keine Gründe für ein Engagement, technisch lauern die ersten Kaufsignale auch erst oberhalb von 1,80 EUR, nach unten lässt sich leider keine Linie ausmachen. Hochspekulativ!

Das letzte Quartal im verpatzten Investment-Jahr 2022 ist angebrochen. Historisch gemessen sind der September und der Oktober meist schlechte Börsenmonate, danach setzt oft eine Erholung ein. In diesem Jahr müssen Anleger eine drohende Rezession mit in Betracht ziehen, die Rohstoffpreise werden wohl an den weiteren Kriegsverlauf gekoppelt sein. Kein gutes Szenario für Werte aus der Industrie und der Reisebranche, aber durchaus ein Umfeld für anziehende Edelmetall-Preise.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.inv3st.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.