25.11.2024 | 04:45

Übernahmen - die 200 % Chancen für 2025! Jetzt auf den Turnaround bei Evotec, BioNxt, Bayer und Nel ASA spekulieren!

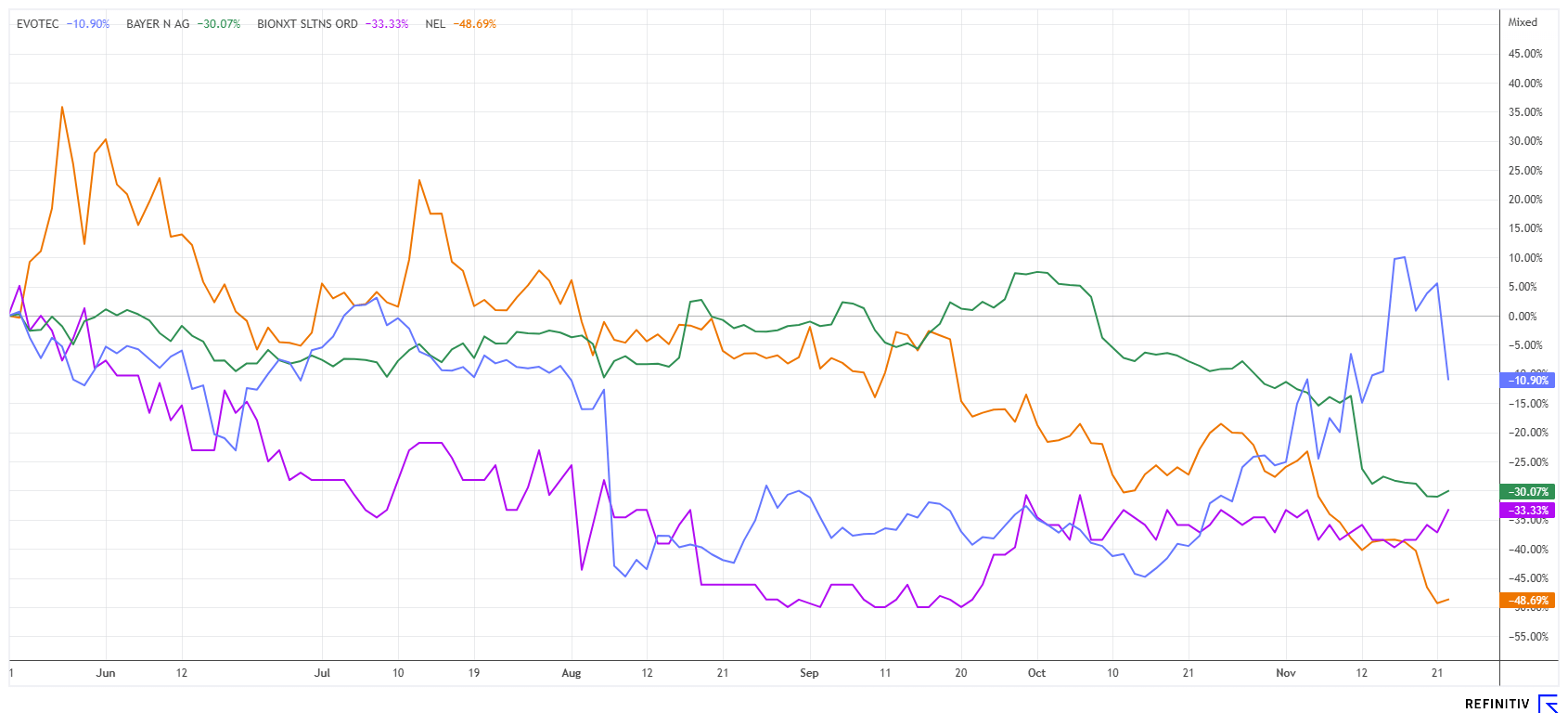

Der DAX 40-Index strebt von Hoch zu Hoch und folgt damit der gigantischen Kaufwelle seit der Wahl in den USA. Bevorzugt laufen Hightech- und Rüstungswerte. Entgegen diesen positiven Trends sind BioTech-Titel bislang links liegen gelassen worden. Da die Zinsen aber auf absehbare Zeit wegen der schwächelnden Konjunktur nach unten gesetzt werden dürften, kommt die Zeit der forschungsintensiven LifeScience-Branche bald zurück. Bei Evotec gibt es Übernahme-Gerüchte, BioNxt ist aktuell viel zu billig und Bayer sollte nach erfolgreichen Restrukturierungen im nächsten Jahr zu den Gewinnern gehören. Es lohnt sich ein geschärfter Blick.

Lesezeit: ca. 4 Min.

|

Autor:

André Will-Laudien

ISIN:

NEL ASA NK-_20 | NO0010081235 , BAYER AG NA O.N. | DE000BAY0017 , EVOTEC SE INH O.N. | DE0005664809 , Bionxt Solutions Inc. | CA0909741062

Inhaltsverzeichnis:

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

Evotec und Bayer – Jetzt wird es spannend

Abgeblasen – trotzdem ein glatter Verdoppler! Nach einer fulminanten Rally der Evotec-Aktie vom Tief bei 5,08 EUR im August ging es dann bis auf 10,45 EUR in der letzten Woche. Wir hatten die Aktie immer wieder empfohlen, da die Hamburger neben einer operativen Stabilisierung vor allem wegen der niedrigen Marktkapitalisierung externe Kaufinteressenten anlockten. Nun rutscht der Evotec-Kurs um über 20 % nach unten seitdem das US-Unternehmen Halozyme von dem Übernahmeversuch Abstand genommen hat. Halozyme-Chefin Helen Torley zieht damit die Konsequenzen aus der Weigerung des Hamburger Unternehmens, eine Übernahme zu den angebotenen Konditionen weiter zu prüfen. Die Amerikaner hatten Evotec ein unverbindliches Angebot von 11 EUR je Aktie unterbreitet. Das entspräche einer Bewertung von 2 Mrd. EUR, ein Unternehmenssprecher hatte nach der Offerte jedoch betont, dass es oberste Priorität habe, Evotec als eigenständiges Unternehmen im besten Interesse der Aktionäre voranzubringen. Ganz unserer Meinung – steigen sie tief in der Zone 7,70 bis 8,50 EUR neu ein und warten sie ein erneutes Angebot ab. Die renditehungrigen Finanzinvestoren stehen Schlange.

Gegenteiliges Interesse wird derzeit für Bayer aufgebracht. Die Leverkusener sinken von Tief zu Tief und erreichten nach den Q3-Zahlen ein Ausverkaufsniveau von 18,99 EUR. Immer noch ziehen sich Anleger aus den Papieren zurück, nachdem der Agrarchemie- und LifeScience-Experte die Jahresziele erneut gesenkt und vor allem mit vorsichtigen Äußerungen zum Agrargeschäft im kommenden Jahr enttäuscht hatte. Weitere Analysten senkten ihre Schätzungen und revidierten ihre Kursziele, wie aktuell die Schweizer Großbank UBS von 30 auf 22 EUR mit Votum „Neutral“. Positiv stimmt allerdings die FDA-Akzeptanz des Zulassungsantrags für das Blockbuster-Medikament Nubeqa. Mit einer Marktkapitalisierung von unter 20 Mrd. EUR schlägt Bayer ein neues Crash-Kapitel auf. Investoren sollten den Wert daher genau beobachten. Langfristig winken hier 200 % und mehr, aber der Einstand macht die Musik.

BioNxt Solutions – Neue Patente und eine Wandelanleihe

Wenn man die Umsätze der BioNxt-Aktie in Deutschland beobachtet, dann sieht alles nach einem schnellen Comeback aus. Denn nach einer Bodenbildung zwischen 0,11 und 0,13 EUR handelt der Titel nun wieder mit ansprechenden Umsätzen bei 0,17 bis 0,20 EUR. BioNxt fokussiert sich auf Arzneimittelformulierungen und Verabreichungs-Systeme der nächsten Generation. In den letzten Monaten lag der Fokus vor allem an transdermalen und oral auflösbaren Präparaten. Das Europäische Patentamt hatte im September 2024 grünes Licht für die zuletzt beantragten Schutzrechte von BioNxt erteilt. Nun werden eine Reihe von Patenten in über 40 Destinationen eingereicht, um bei der internationalen Vermarktung einen IP-Schutz zu haben. Die aktuelle Patentserie deckt die sublinguale Verabreichung von Krebsmedikamenten zur Behandlung von autoimmunen, neurodegenerativen Erkrankungen ab. Das führende Entwicklungsprogramm von BioNxt in seinem Portfolio ist das unternehmenseigene sublinguale Cladribin-Produkt zur Behandlung von Multipler Sklerose (MS). Hier könnte es mit einem Produktions-Partner im Jahr 2025 richtig zur Sache gehen, denn die Entwickler von BioNxt erwarten, dass das hauseigene Cladribin-Produkt für Patienten, die unter Dysphagie (Schluckbeschwerden) leiden, einen erheblichen Vorteil gegenüber der Tablettenform bietet.

Erfolgreich trat BioNxt im November auch wieder an den Kapitalmarkt heran. Mit einer 8 %-Wandelanleihe konnten in der ersten Tranche brutto 425.000 CAD eingeworben werden. Auch der Vorstand ist noch einmal gestärkt worden. Hugh Rogers ist als CEO zurück, Wolfgang Probst übernimmt jetzt die Rolle des CFO. Das Team arbeitet bereits seit Jahren erfolgreich zusammen, nun wurden schlagkräftige Strukturen für einen Produkt-Launch in 2025 geschaffen. Es könnte sein, dass mit entsprechenden Milestone-Meldungen ein schneller Sprung in Richtung 1,00 EUR gelingen könnte. Risikobewusste Anleger erinnern sich an die alten Höchststände von über 2,00 EUR im Jahr 2021.

Nel ASA – Was ist denn hier passiert?

Das hätte man sich beim Elektrolyseur-Pionier in Norwegen nicht gedacht. Wieder 4 Jahre Trump nach einer doch eher klimafreundlichen Politik der Biden-Administration. Nun glaubt man nicht mehr an die Fortsetzung der Förderungen nach dem „Inflation Reduction Act“ (IRA). Nel ASA berichtet schon seit mehreren Quartalen von rückläufigen Aufträgen der öffentlichen Hand. Leider kommt das Thema Wasserstoff aber ohne Förderprogramme kaum voran. Nun hagelt es auch noch Abstufungen. In der letzten Woche gab es einen kritischen Analystenkommentar aus dem Hause Kepler Cheuvreux. Das Analysehaus hat Nel neu in die Coverage genommen. Die Ersteinschätzung lautet "Reduce" mit einem 12-Monats-Kursziel von lediglich 2,50 NOK oder umgerechnet gerade einmal 0,22 EUR.

Anfang November hatte Morgan Stanley sein Kursziel bereits von 9,00 auf 3,50 NOK gesenkt. Die drastische Neubewertung signalisiert erhebliche Unsicherheiten in Nels Wachstumsstrategie, insbesondere im Hinblick auf die Entwicklungen im US-Markt und potenziell wechselhafte politische Rahmenbedingungen. Laut den Experten entwickelt sich die Nachfrage nach Wasserstofftechnologie langsamer als erwartet, und der Analystenkonsens für das Jahr 2025 könnte sich als überzogen herausstellen. Es gibt auch eine gute Nachricht: Die aktuelle Marktkapitalisierung von rund 430 Mio. EUR ist mit 40 % Cash hinterlegt. Doch die Burnrate pro Monat dürfte hoch sein. Vorsicht an der Bahnsteigkante, denn auch von den hochverschuldeten EU-Regierungen sollte wenig erwartet werden, wenn man in der Hydrogenisierung international alleine dasteht.

Die Börse unterscheidet derzeit sehr stark zwischen ihren Lieblingen und den Aktien, die scheinbar unendlich fallen können. Während also Nvidia nun schon mit 3,5 Billionen USD Marktkapitalisierung von Hoch zu Hoch eilt, werden Aktien aus dem BioTech-Sektor überwiegend verkauft. Ausdauernde Anleger lassen sich aber nicht aus der Ruhe bringen, denn ab 2025 sollte es konjunkturbedingte Zinssenkungen geben. Dann wäre zyklisch eine Branchen-Rotation angesagt.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.inv3st.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.